原文作者:Kyla scanlon

原文编译:Ashley,BlockBeats

市场上的一切都在分崩离析

越来越多的事物是基于一个极易破坏的平衡中,一个轻微的打击就可以摧毁整个天秤。我们常把市场中的经济描述为多米诺骨牌--在这个紧密关联的系统中,一次小的经济变动,一次次触发其他要素,势能不断增强,就可能会引起金融风暴。

到底发生了什么?

有许多不同的理论框架来研究经济,但是在这篇文章中,我想通过经济决策背后最核心的驱动因素--人,来阐述我的研究。人民会刺激 GDP、消费者健康、公司发展、金融状况,和美联储政策的变化。

GDP 变化

现在经济并不过热,市场正在走向美联储所希望的平稳状态,这就像天秤,具有两面性。消费支出是经济增长的一大驱动力,而今在急剧变化。GDP 收缩: 许多人似乎认为经济衰退即将来临,GDP 现在的预测值为 0% (考虑到我们上个季度的 GDP 数据为负值,这意味着技术性衰退)。最重要的是,消费者信心低迷。经济衰退是可怕的,很多人担心市场接下来会发生的事情。

这影响了人们的消费: 消费者情绪是 GDP 增长的核心驱动力。消费行为体现正在更多地转向食品、租赁服务等低价产品,而不是汽车等昂贵物品。消费者对于供应短缺的失望、不想消费高昂价格产品的心态等因素都会影响产生这些行为。

消费者信心指数就像一个闪烁的红色铃铛,昭示着人们的真实感受。消费者情绪低迷将影响消费支出,当消费者支出的多米诺骨牌倒下时,许多事物也会一并倒下。

消费者健康

消费者支出约占 GDP 增长的 70%,因此政策在很大程度上鼓励人们继续消费。消费者情绪由许多不同的东西构成,但当前市场的核心构成似乎是:食品价格、汽油价格、住房费用 (房价、租金、水电费)、工作。

现在,这四个因素中的三样都摇摇欲坠。供应链问题、肥料价格等原因,导致人们的食品支出很高;原油价高、炼油产能受到一些要素限制等,导致汽油价格很高;水电费价格也高,房租飞涨;人们现在都在挣扎。

这些导致的消费者情绪低迷,让经济朝着负面方向发展。唯一的亮点是劳动力市场——失业率较低,工作岗位正在增加,但形势开始发生变化。在科技和加密货币领域已经出现了一系列的裁员,当然,货币政策将对此产生更大的影响。

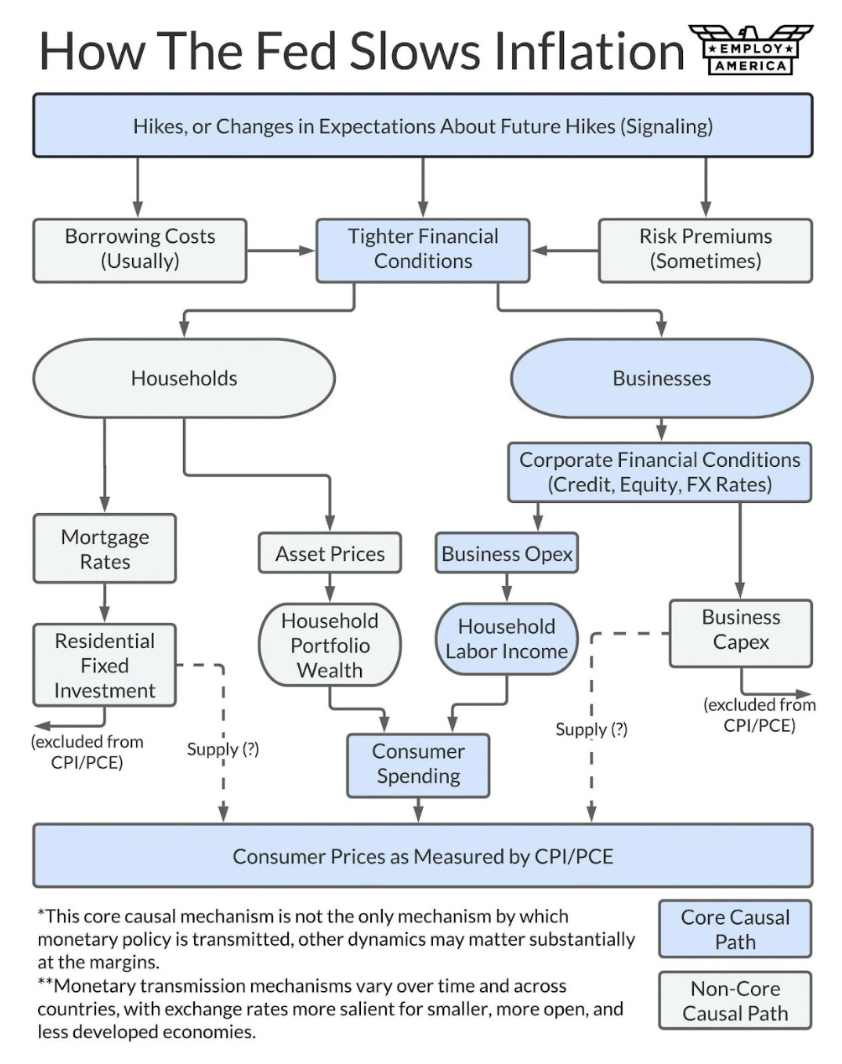

美联储有两个杠杆对现状进行改变——劳动力市场和金融环境。迫使人们失业 (紧缩的金融环境会起到这样的作用) * 将会降低通货膨胀。因此,当美联储试图降低通货膨胀时,就业指标将会出现一些问题——这四个因素都会导致消费者信心动摇。人们一旦对经济失去信心,这就可能将我们推向经济衰退,因为对美好的期待是世界运转的重要因素。

公司发展

消费者也通过不同的途径影响公司发展。例如人们认为新车现在不值得购买,导致汽车公司零售销售额度缩减,而且前面提到,消费信贷正在飙升。以下我将列出几点影响因子。

美元

美元之所以走强,是因为它在不确定时期(当今)是一种避险资产,因此,如果一家公司在海外开展业务,它们将受到汇率转换的影响——美元走强对出口产生负面影响。

价格敏感度

消费者变得越来越敏感,因此公司不能像损害利润那样轻易地忽略成本。

信贷市场

很多公司都面临信贷市场的压力——这意味着人们会说「也许他们无法偿还这笔债务」,这会导致利差扩大和普遍的担忧。垃圾债券利息差超过 500 个基点,这是一件非常危险的事情。企业信贷压力可能会阻碍美联储的前进道路,如果债券市场崩溃,美联储必须介入并解决。

通货紧缩

公司也过剩的库存多是通货紧缩,但会影响利润。你可能会说,「太棒了!我希望所有的公司都慢慢地、燃烧着死去」,但是公司雇佣人!因此,如果公司的利润突然收缩,人民的工作也会随之变少。这又回到了消费者情绪——就业。因此,一切都是相互交织的,如果一个多米诺骨牌倒下,整个行业倒下。

金融状况

金融状况是美联储最终影响的核心多米诺骨牌,主要因素有:

股票市场;人们感觉花钱消费少了,因为他们的收益少了;

住房市场:抵押贷款利率变高使得买房困难;

加密市场:随着 3AC 和 Celsius 变得资不抵债,多米诺骨牌的终点将引起一场影响极大的地震。

房地产市场

正如我在我的经济衰退文章中所写的,许多年轻人认为我们需要将市场重置,这样他们就才可以有一个家。鲍威尔更说,重新校准是必要的!房地产市场几乎没有什么变化——当然,归根结底还是供求关系。

供求关系

投资者购买了大量的房地产而不是居住、不同的地区的建筑政策使得建造房屋困难等原因导致了供应缺乏;对房屋的需求量又很高:抵押贷款利率的调整影响新的购房者,成长中的千禧一代需要拥有他们自己的房子。

借贷成本

当今变化的主要杠杆是抵押贷款利率——导致拥有一套住房变得昂贵得多。雷德芬写到:「30 年期定息按揭的月还款额为 2514 美元,高于一年前的 1692 美元!」

因此,我们开始看到这些供求机制让房地产市场「正常化」。利率超过 6%,房价超过 1800 万人离开房地产市场,这是之前的 75 个基点加息。抵押贷款利率波动的力量足以击垮任何一个市场——如果你花时间考虑购买,那么当你做出选择的时候,你可能已经买不起了!

租赁市场的压力

当然,1800 万人无法拥有自己的房子的另一面是他们不得不去租房,这打破了租赁市场的平衡规模,推高了房价。1800 万人口的缺口也导致可用房存量在一周内上升了 5%。

「速度与激情」的美联储

这种现状将变得更糟,因为美联储不打算在短期内降低利率,这将推动抵押贷款利率上升。这就是「金融环境的收紧」。

无人竞购抵押证券

此外,市场不想触及抵押证券——它对市场没有吸引力,因此这将不得不推高抵押贷款利率,以吸引买家。我前面提到的供需问题仍然存在。正如 Conor 所写的那样——「尽管较高的抵押贷款利率和较少的恐慌性购买可能有助于在短期内缓解失衡,但对于解决对住房增长的长期需求毫无作用。」我们似乎一直在做一件事,给自己挖无数个混乱政策的坑。你可以从能源、住房等方面看到这一点——通过试图解决问题,我们让事情变得更糟。

政策从来没有发布它应该做的事情,例如黑石集团是否有资格购买大量房产,并将其转变为出租房产?但这就是黑石集团正在执行的对冲通货膨胀的特别方法。

能源和住房是一样的。我们需要更多、更可持续地发展。短期内抑制需求并不能解决系统性的长期问题:

1) 没有足够的住房

2) 没有足够的能源生产

美联储

联邦政府对此无能为力。它们的存在打击了人们的期望。这就是为什么他们会宣布 75 个基点的政策,因为他们正在失去对经济叙事的控制权。

他们有方法来帮助他们做到这一点,但他们的真正目标是把市场吓得屁滚尿流。他们通过几种方式:

联邦基准利率

这就是人们所说的美联储「提高利率」——美联储推动联邦基金,影响经济中所有其他利率,包括抵押贷款、汽车贷款等。当利率上升,意味着每个人在贷款时都得付出高昂的代价,这会使得使经济放缓。

资产负债表

正在执行的定量收紧政策对市场提供较少的支持。资产负债情况是美联储印钞机和抽空机的较量。

存款准备金率和贴现率

还有一些鼓励银行不放贷的因素,这些也会导致经济放缓,因为流动的资金减少了。

最重要的是,美联储必须在良好的信誉和积极的行动之间取得平衡。现在,市场相信他们。他们一直在很好地管理预期,并没有采取很多实际的紧缩政策——他们只是在说。但是现在,他们的信誉受到了威胁,因为每个人都觉得 「美联储,你有点落后了 ... 」这就解释了为什么美联储会宣布 75 个基点的政策。

但这个市场就是这样运作的。每件事都是紧密相连的,每件事都是一个尾端或另一个尾端,承认每件事都会存在两极分化似乎是唯一的他们共同点。

连锁反应的影响

美联储管理着市场经济预期,但我认为预期将必须转变。

经合组织 (OECD) 发布了《2022 年经济展望》(Economic Outlook for 2022) 报告,敲打着垃圾桶盖说:「大家好,世界经济可能要崩溃了。」

他们的三个主要观点是:战争减缓了经济复苏的速度;通胀压力加剧;生存危机将产生生活困难和饥荒的风险。

这些都是真的。俄罗斯的能源市场一团糟,炼油能力不足,欧洲希望他们马上就转向绿色能源——有很多因素对美联储的行动施加压力。

经济泡沫软着陆?

美联储对于自己在这个紧缩周期中能够取得什么成就抱有一些相当大胆的预期。他们对失业率和 GDP 的预测暗示,经济会出现某种程度的放缓,但不会出现衰退。然而,在不造成经济困难的情况下,这种情况发生的可能是微乎其微。美联储的叙述: 美联储只能推动事情的发展。他们必须将他们所做部分政治化,因为通货膨胀真的非常痛苦。这对他们来说不是最佳的选择。人们可能不再相信美联储拥有任何权力去影响市场,摧毁他们的信誉和预期方式。

杰罗姆 · 鲍威尔甚至在会议上说他们不希望人们失业,但失业是常有的事。纽约联邦储备银行预测,美国经济软着陆的可能性为 10%,硬着陆的可能性为 80%——痛苦的事情将不得不发生。其它国家的央行也在加入这一行列。

日本央行仍然沿着宽松的货币政策。欧洲央行实行了多年的宽松货币政策,却暗示将在 7 月份收紧货币政策。几乎同一时间,意大利国债价格暴跌 (这非常糟糕)。欧洲的通胀率相当高,但市场要求却依旧更多的宽松政策,这是一个巨大的挑战。

最后,每个人对经济的看法都只是猜测,这就是货币政策。正如明尼阿波利斯联邦储备银行行长 Neel Kashkari 所写:「据我所知,没有任何理论可以告诉我们,我们如何在有限的时间收紧长期利率能使得使通胀回到目标水平。」

许多人错把牛市当作施展才华的机会——实际上,正如吉姆•查诺斯 (Jim Chanos) 在《零股》(Odd lot) 一书中所描述的那样,牛市只不过是「他们背后的信贷周期」。而且,我们已经习惯了好事。我们的期望值很高!这是一件好事,但是 15 分钟送达的概念是一种奢侈。正如莎拉 · 奥康纳所写无利可图的「按需」服务,有人送可乐到你家门口这让人们在十年工资增长停滞的情况下感到富裕。这种行为之前得到了投资者的补贴。然而现在资金正在枯竭,无法再去推动这一切发生,这将使得我们的欲望落空。

我们可以通过行动来使我们的期望与现实一致。但我们现在不能这么做,就像美国没有高铁却想先建空想主义的扫地机器人高铁。我们的很多解决方案本质上都很简单,但我们不想要这些更简单的框架,正如阿兰 · 科尔 (Alan Cole) 所写的那样:

1) 我们的基础设施建设过程充斥着规章制度

2) 行动常常在美国官僚主义政府的阴沟中消失

我认为我们常常忘记了经济实际上是一群人聚集在一起,试图理解这个世界。我不知道接下来会发生什么,这很令人沮丧。但沮丧也没什么大不了的,这就是行动的来源。就像美联储一样,我们必须采取行动来维护我们的信誉,我们需要在这方面做更多的工作。社会的两极分化表明我们至少在乎——但是我们如何利用这些情感为我们的集体未来创造一些有益的东西呢?这是个永恒的问题。

原文链接