原文标题:《My Crypto Investing Mistakes and Lessons ('20-'22)》

原文作者:Nat Eliason

原文编译:DeFi 之道

好吧,铁子们,看起来快乐的时光已经结束,熊市可能要持续一段时间了。

回顾从 2020 年到 2022 年这一年半的牛市,整个币圈是疯狂的,很多老铁不说赚的盆满钵满,至少也多少都有所收获。当然,在牛市中也会经历一些非常艰难的时刻,除了账面财富的损失,我认为完全参与加密货币牛市周期的一些精神上的感受也是不能被低估的。

我在上面提到了完全参与,是因为这是我第一次全身心的投入到加密货币的牛市中。我在 2013 年对加密货币产生过兴趣,主要是通过早期 DOTA2 的灰色市场接触到了比特币。

在 2017 年,我对加密货币有了更大的兴趣,我曾在那时候发表过几篇关于加密货币的文章,并阅读了当时所有开创性的东西,但实际上仍未真正涉足这一领域。

而这轮牛市其实是我第一次真正全身心投入的周期,这是怎样的一番体验呢?显然,当前一切仍然按部就班的运作着,团队仍然在建设项目,加密推特仍然还在发着一些垃圾内容,但我们不得不否认,整个币圈的氛围可能和币价一样,已经下跌了 90%

我们应该在犯错前就去反思自己的投资策略,但这样做并不有趣,不是吗?另外,在损失发生之前,你并不真正知道你做错了什么。人们常犯的一个错误是用现在的经验和高度来评价过去的决定。但是没有人能够知道俄乌冲突会开始,也没有人知道美联储会在什么时候宣布加息,或者提前知晓其他任何可能密谋夺走我们网络财产的事情。

因此,我花了一些时间来反思我在过去一年半的牛市中做得好的地方,以及我在哪些方面犯了错误。由于人们跟喜欢看别人犯错误,当然这些经验教训也更有用,那接下来就让我们先从我犯的错误开始。也许我会在以后专门写一篇“我做对了什么”的帖子。

下面是我通过思考,总结到的一些错误和教训:

1.没有及时获利

这是我犯的最多的错误之一。我是加密货币的长期投资者,所以我认为以太坊和比特币是最佳的长期投资资产,但对于我所投资的山寨币,我确实做的很蠢。

我在 30 美元的时候买了一堆 TOKE,一直持有到接近 80 美元,并坚持持有到币价跌到 2 美元。

我在 200 美元的时候买了一堆 ALCX,一直持有到 400 美元,并坚持持有到币价跌到 20 美元。

我持有 LUNA,MATIC 和 JEWEL 的时间都非常长,还有 OHM,TIME 等等一大堆山寨币。显然,回顾过去我很容易说:“擦,如果我在完美的时间点卖出,我会赚很多钱!”有很多时候,这些山寨币相较以太坊上涨了 20%~100%,但我完全没有做任何事情。

这实在是太蠢了。我的目标是增加我囤以太坊的数量,而我认为我的大部分交易反而都是在做相反的事情。

只有一次,我做了应该做的事情。我很早就发现了一些项目,选择了一个合理的价格来尝试买入,并设定了一个卖出价格,一旦币价到了与其位置我将卖出一定数量的代币,我几乎完美的遵循了这一规则。当我写 JONES 的文章时,我在 5 美元买了不少,然后在 13 美元卖出了绝大部分仓位,因为我知道投资者的解锁即将到来。

在一个更广的层面上,当加密货币开始超过我的目标净值分配比例时,我也应该从加密货币中获利。在 2021 年早些时候,我有整体的财务目标,包括我投资组合中的加密货币、房地产、指数等的比例,然而随着加密货币的上涨,我完全忘记了我最初的目标。这甚至不是故意的,我是真的忘记了。

直到我开始考虑买房子时,我才重新计算并意识到事情已经变得非常不正常了。所以我在 2022 年初开始积极的从加密货币中抽出部分资金,这才救了我的命。当然,我仍然没有拿出足够的钱,我应该早点开始这样做,但无论如何,我的决定从现在来看是正确的。

我从这个教训中得到的感悟就是创造时间来反思我的资产净值的分配比例,更有意的去对资产进行再平衡,并为获取利润制定相应的规则。

2.关注点实在太多了

Adam Smith 在《金钱游戏》中有一段话写的很精彩:

最大的安全在于把你所有的鸡蛋放在一个篮子里,并观察这个篮子。如果你的投资只集中在几只股票上,你就不得不用潜力来衡量每只股票与每一个新出现的想法,而反过来这么做会影响你的底仓。

我们会很容易的认为我们应该尝试从所有东西中获取一些利润。在某些方面,我们的思想已经被指数基金投资所扭曲,认为这是最好的策略,但是指数基金是一篮子的股票。我认为我们需要做的是在加密货币中,选择几个高信念的赌注并坚持下去,并根据这些赌注来判断其他的币。

我信念最高的赌注是以太坊、MATIC、SOL、CVX、ALCX。如果我只持有这些加密货币,并将其他所有代币与它们进行比较,我可能会选择把钱投入到其他更好的代币中,然后抛掉手里表现不好的币,这样我会做得更好。我手里的 ALCX 最终还是玩完了,但是其他的都表现的不错。

相反,我把钱投入到了基本上所有有意义的项目上。我加入了几十个我无法坚持的 Discord,并在我调查不够的项目上损失了大量的金钱。我对一些项目产生了恐惧心理,持有它们的时间太长,并且没有及时止损,总之这样做没有任何好处。

现在我几乎把所有投资的项目都进行了合并,我其实应该早点这样做。想要忽略所有新的事物真的很难,但我认为这比起试图从每个项目中都能分一杯羹来说是更好的策略。

3.没有认识到 DeFi 挖矿与投资的关系

加密货币、特别是 DeFi 项目经常面临到一个不幸的事实:即使是具有良好代币经济学的好项目,如果他们的矿太有利可图,这个项目很可能不是一个好的投资。

我认为 TOKE 是这方面的一个很好的例子。我相信他们的产品,喜欢他们的建设,但他们有相当高的收益发放,人们都来这个平台上挖矿,然后选择在大笔发放量开始放缓时大量抛售它。当 TOKE 表现良好,TOKE/ETH 上涨了 150% 时,人们选择一直持有它,但当这种情况停止时,人们就会立马抛售。

即使是一个好项目,你也必须认识到大多数从事加密货币的人都是为了短期利益,除了绝对的顶级网络代币(比特币,以太坊,也许还有其他一些),试图成为一个价值投资者可能是一个坏主意。

任何可以被挖矿和抛售的东西都会有相同的结局。不要试图成为一个项目的英雄,不要因为你相信它就坚持下去。并傻乎乎的认为任何有发放和流动性奖励的东西都会产生大量的收益,所以这就是它有价值的大部分原因。

4.误解小的炒作周期

虽然更广泛的加密货币市场正在经历一个炒作周期,但每个大周期中也有许多小的炒作周期。

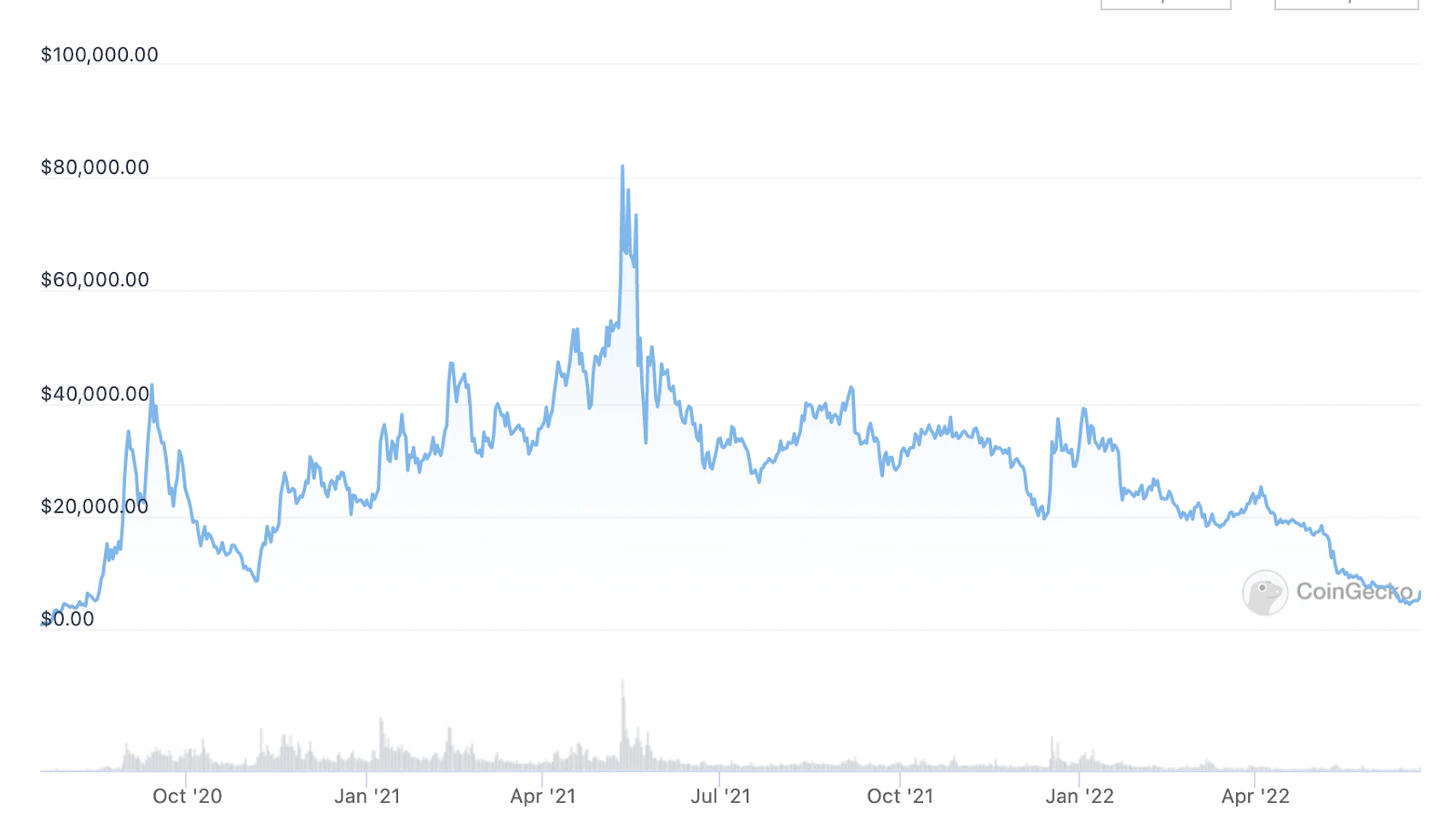

第一个是 DeFi 夏天,它从 2020 年夏天开始一直持续到秋天,到去年冬天的时候开始出现疲态,并在今年春天死去。Yearn 的价格图很好的捕捉到了这一点。DeFi 在 2021 年 5 月发生崩溃时开始死亡。

接下来是个人资料图片的狂热,它大约从 5 月和 6 月开始,并一直持续到秋天。无聊猿拉开了小图片热的序幕,但在序幕结束时,似乎每天都有低劣的小图片项目推出。我买了很多愚蠢的东西(这些虽然不是我的项目,但是很多铁子从我的文章中了解甚至买入了一些小图片,我对仍然参与这些项目的铁子们感到抱歉)。

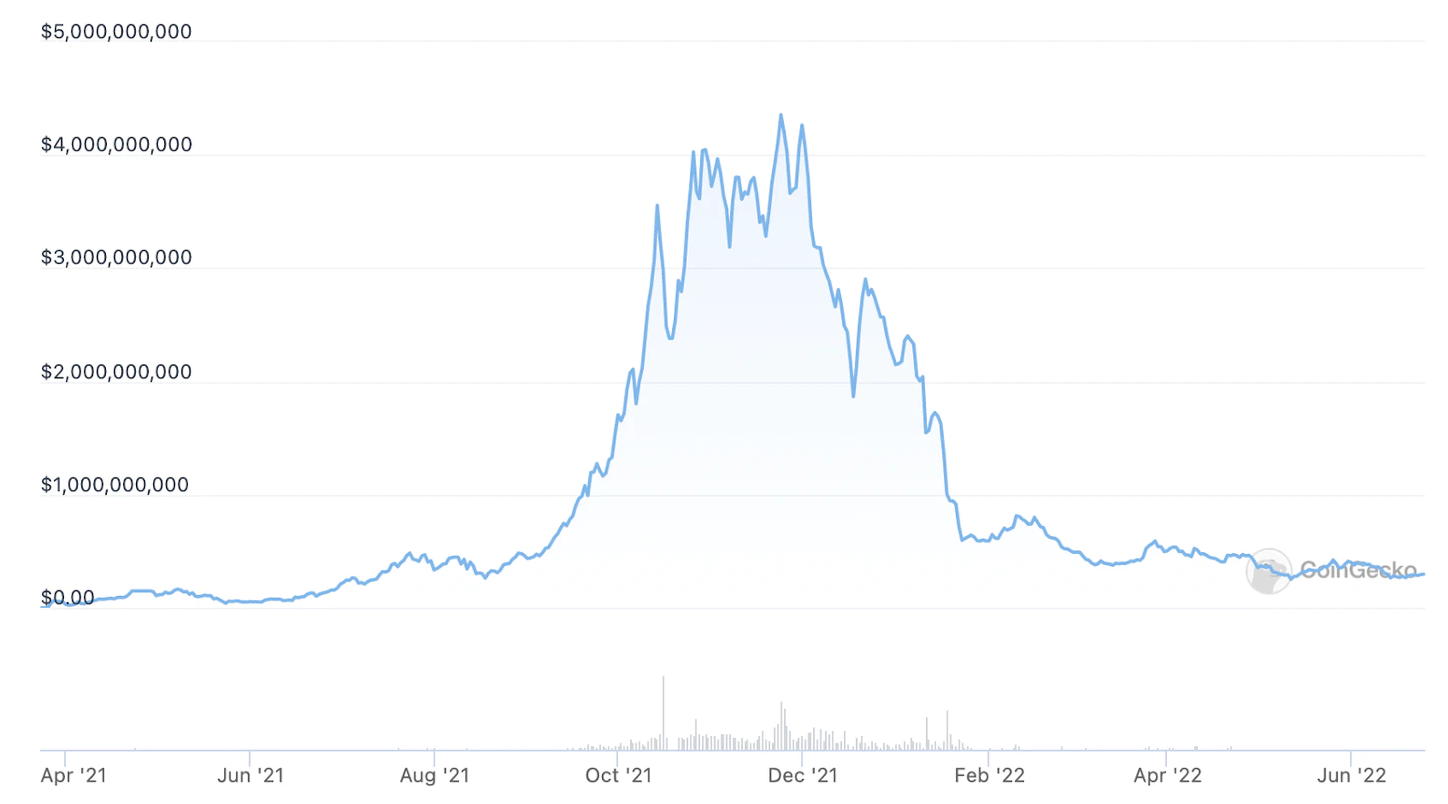

然后就是 OHM 分叉的狂热,它从去年秋天一直持续到冬天,你可以从 Olymous 的市值图中很好的看到它的趋势。

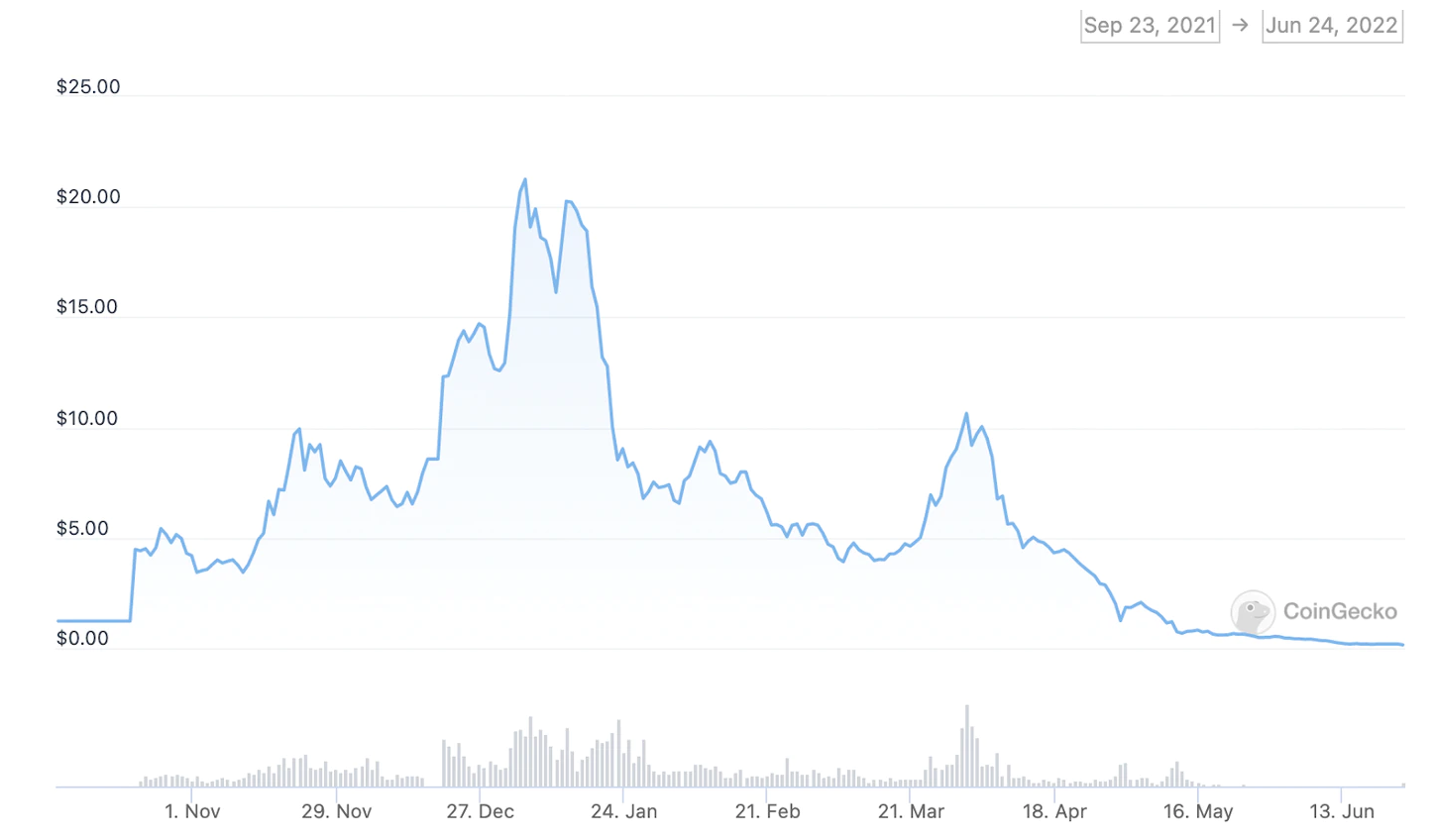

还有其他一些小的叙事周期,比如 GameFi 狂热,你可以在 JEWEL 价格图上看到它的生命周期。

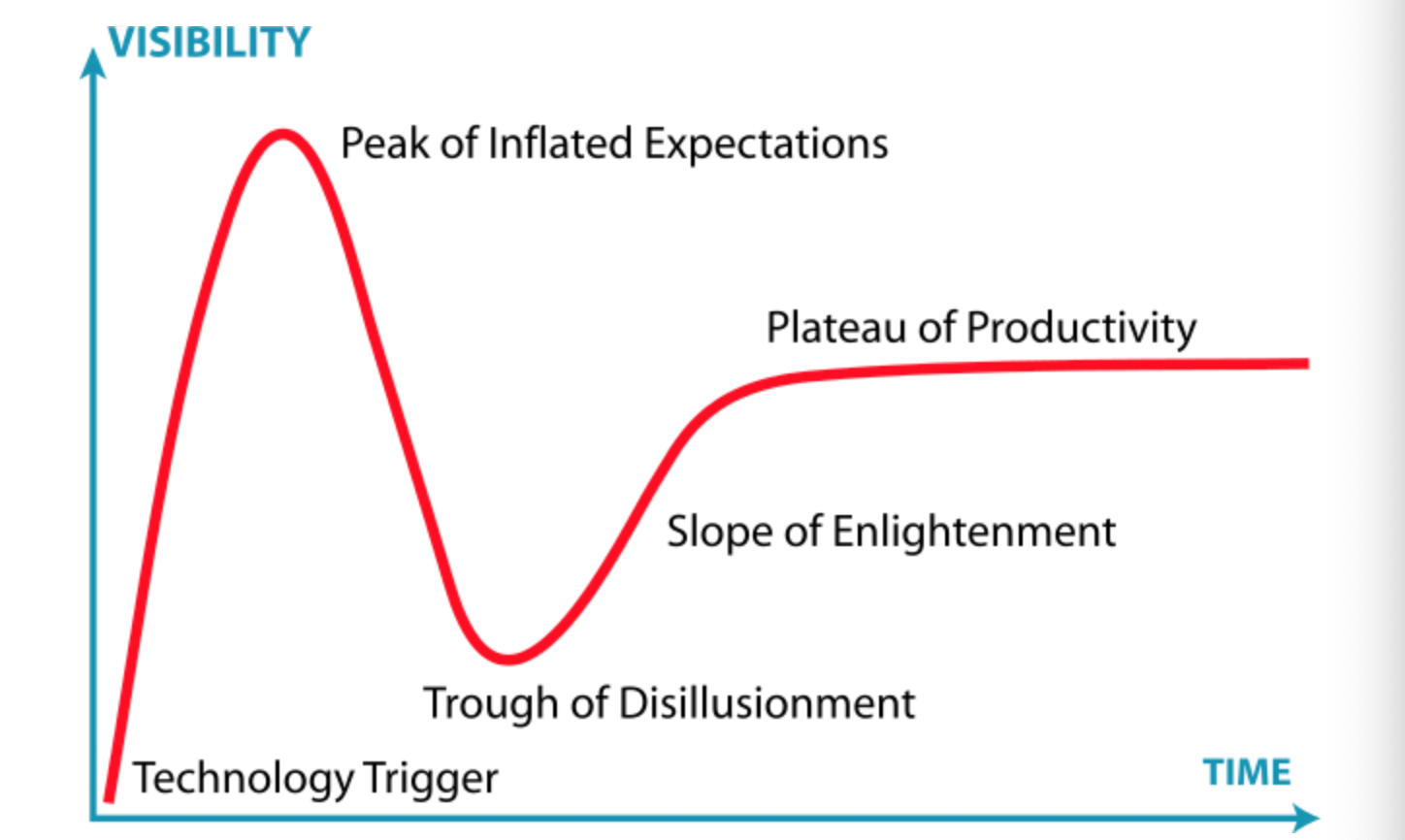

我想提这些小周期的重点是:每个人都在寻找下一个大赢家。而这些炒作周期在不同领域一直在发生,它们遵循某种程度上可预测的模式:

蓝筹加密货币,原始版本的项目开始起飞(比特币,Punks,Axie,Olympus 等等)

一些衍生品的价格开始起飞(Solana,Cool Cats,DeFi Kingdom,Wonderland 等等)

当人们在错过第二阶段并开始 FOMO 时,所有项目的价格都起飞了

每次我在第三阶段的时候入场,我就会亏钱。而当我很聪明的在第 2 阶段获利出局时,我就会做得很好。

我做得最好的一次投资是在无聊猿游艇俱乐部。在 PFP 狂热的初期,我用 4 个以太坊的价格买了一只无聊猿,然后以 61 个以太坊的价格卖出,当时我币圈以外的朋友开始问我买什么 NFT,而且 Lazy Lions 的价格开始起飞。虽然我不知道 Lazy Lions 是什么东西,但这其中的一些信息对我来说就是末日信号,那是 NFT 市场开始进入第三阶段的时候,我卖掉了我的大部分 NFT。

但是对于 Olympus,我犯了一个错误,我不仅错过了我在炒作周期中的位置,也没有认识到挖矿和投资之间的区别。我仍然非常喜欢 Olympus 的产品,而且与市场上其他产品相比,它的表现相当不错,现在狂热已经结束,但由于狂热和亮眼的年化收益率,它的价格高得离谱,我持有的时间太长了。

我在 RAIDER 上也犯了同样的错误,以为价格已经开始起飞了,但实际上这只是从第二阶段进入第三阶段,资金开始寻求快速赢利。如果你把 JEWEL 和 RAIDER 图表放在一块看,你就可以看到它的趋势。

使用这些信息的两个最佳方法似乎是在它们起飞之前试图找到它们并及早投资,或者等待一个新故事开始起飞,然后投资于已经开始增长的快速追随者。如果你在 OHM 开始起飞时买入 TIME,然后在 OHM 开始下跌时卖出,你会做得相当好。或者只是投资于正在起飞的领头羊项目,完全忽略那些追随者。如果你在 NFT 开始起飞时买了一只无聊猿或一个朋克,而忽略剩下的其它 NFT,你会比 99% 的试图寻找热门新项目的人做得更好。

同样,下次不一定会出现类似的情况,但这确实反应了人的本性。我在其他领域也见过类似的炒作周期图,比如著名的 Gartner 炒作周期图。

所以我怀疑这是一个相当典型的趋势,不要认为“这次不一样”。

5:对狂热的误解

加密货币可以是非常狂热的。比特币曾经就有非常狂热的时期,至今仍然有比特币最大主义者认为其他所有的东西都是骗局,世界将被定义为金融化并用比特币取代所有货币,每个人都将只吃牛排,住在地中海,娶东欧的媳妇。而大多数持有比特币的人只是默默的持有者,并不觉得有必要去宣扬它。

在我看来,越是狂热的东西就越不可能是合法的。真正的产品不需要狂热,因为它们就是有效的。狂热通常是一种裙带关系的信仰,它有助于掩盖一个已知的,但让人感到不舒服的现实。

很多人对 Cardano 的态度是狂热的,因为他们的区块链技术就是一个笑话。他们没有交付真正的产品,而且很可能永远不会,这就是为什么他们一直在谈论他们的“科学家”发表“研究论文”和所有他们所谓的帮助非洲人民等等的废话。Cardano 的投资者在某种程度上知道他们被骗了,所以作为回应他们表现得很强硬。当理性失效时,我们又回到了信仰上。

这轮牛市周期最明显的例子当属 LUNA 和 Terra 生态系统。它从一开始就让人感觉不对劲。人们总是向我各种安利 Anchor,将其作为赚取稳定币收益的安全场所,这种安利让人感觉不对劲。我甚至在我关于稳定币挖矿的文章中也写了很多关于稳定币挖矿的内容:

好吧,如果没有一些 Luna 铁粉出现并大骂我没有提到 Anchor 协议,我就不可能谈及稳定币。

事情是这样的,Anchor 是 Terra 上的一个稳定币借贷协议,它对 UST 支付的固定年利率为 19.45%。一个与美元锚定的稳定币的固定年利率接近 20%,这是很疯狂的,这是惊人的。这是市场上最好的产品了,它只是让人感觉好得有点不真实。

所以,你可以把你的 UST 放在那里并获得 20% 的收益。而且它还没有失败,是的,我总体上看涨 Terra,并持有一些 LUNA。但我不会把我的稳定币放在 Anchor 协议中,因为这根本就没有意义。没有人支付超过 20% 的费用来借用 UST。据称,这主要来自于作为抵押品的 Luna 所赚取的收益,并有一些来自其创造者/投资者的支持,但有些东西就是感觉不对劲。太多的钱似乎都是凭空造出来的。

但是你知道吗,我没有听从我自己的建议。尽管我对 LUNA 有一些纠结的怀疑,而且从内心深处不相信它有前途,但我还是买了很多 LUNA,把它质押在 Astroport。我也为那笔交易感到自豪,因为我很早就在 30-40 美元时买入了大部分,然后以 3 倍的稳健收益一直持有它,当然我没有获利。

然后这一切都在崩溃中归零了。我对 Luna 的判断是对的,但我还是买了它。Anchor 好得不像真的,但我没有听从我对狂热的直觉,而是因为 FOMO 而买入。

类似的事情在各种项目中都发生了。一个狂热的组织围绕着一个产品形成,为它喊单,然后它的价格最终崩溃。我犯的错误是认为币价上涨是我对狂热看法错误的一个标志。我的想法是对的,我只是需要等待更长的时间。

6. 最重要的教训:没有耐心

经过这一轮牛市我最重要的教训是,我应该更有耐心,少做一些事儿。如果我做了更少的高信念赌注,并定期将它们换回到以太坊上,我会做得更好。

但是,我也不会在这个行业里走得这么深。我不会学到我现在所知道的一切,我不会有机会与 Crypto Raiders 和其他团队合作,我不会创办这个内容,我也不会在推特上结交币圈的老铁们。

也许有些机会就是你一路上认识的朋友?我当然会因为如此活跃的操作而失去很多收益,但我也从中得到了一些最好的结果。你肯定不能指望做出完美的决定,我也不指望在未来能做到。而且,你无法通过阅读这样的文章真正学到许多这样的教训(抱歉),你必须自己去做,去经历。

所以,我真的不为任何已经发生的事情而感到后悔。现在我知道下一次应该更好的寻找什么,而且我可以趁着一切看起来很平静的时候,在文章中对加密货币进行更高深入的研究。

我不会很快离开这个行业。我仍然认为它是互联网的下一个浪潮,我很高兴看到这里继续建立的东西,我希望你和我一起坚持下去。