原文作者:MIDDLE.X

原文编辑:Eunice

原文来源:PAKA

相关阅读:

深度解析DAO的7种常见投票机制

深度探讨DAO的协作方式:如何引导与激励人们为DAO工作?

深度解析DAO的多层结构和扩展方式

我们先后探讨了 DAO 的治理层、协作层和组织层,但所有探讨还局限于对单体 DAO 的拆解,尚未涉及 DAO 与 DAO 之间的互动。对于一个化学物质而言,比每一个原子更重要的是连接原子的化学键,对于人的大脑而言,比每一个神经元更重要的是由神经突触组成的拓扑结构,因此,我们认为,有必要对 DAO 与 DAO 的互动模式进行探讨,以窥清由众多 DAO 组成的加密商业世界的全貌。

NFTConnect:Owned by AmirKarimian

过去两年中,出现了数百个 DAO,管理的资产超过了 180 亿美元,尽管目前来看,大多数 DAO 依旧像一个岛屿在独立运行,但已经出现了诸多 DAO 与 DAO 之间不同的互动形式。根据我们所观察到的情况,我们将目前的 DAO-2-DAO (D2D)互动归纳为三类,分别是财务互动、嫁接重组和 Metagovernance。

财务互动:DAO 与 DAO 的可信契约

一个 DAO 对另一个 DAO 的单向付款行为,不需要可信的约束形式,但是实际的交易往往是双向的,甚至是多向的,一个 DAO 以另一个 DAO 的行为承诺为条件,做出某个行为。例如:

Token 交换:两个 DAO 按照约定汇率交换各自财库中的 token 资产

共同出资:两个 DAO 按照约定的比例对一个第三方资金池付款(具有场景可能是成立合资项目、共同为某个交易池提供流动性、共同资助某项事业,共同为某个活动提供奖金)

在传统商业中,交易双方往往使用纸质文档订立契约,并依靠司法力量来保障对方履约,在有些情况下,也会引入一个可信的第三方来托管资金,支付宝就是其中最典型的案例。但在 DAO 当中可以有新的选择,那就是通过智能合约来完成。

一个智能合约可以认为是一个链上脚本,一旦满足某个设定的条件,就会执行一个或者一组动作,改变账本的状态。通过建立智能合约,可以创建一组数字契约,并在条件符合时强制履约。如果条件超时未能触发,那么托管在合约中的资金也可以撤回,任何一方都不会承受损失或风险。

尽管 DAO 可以自己花成本编写智能合约,但使用一些成熟的智能合约的框架可以帮助 DAO 之间订立契约变得更加便捷,Prime DAO 开发的 Prime Deals 就是这样一个专注于 D2D 可信财务互动的智能合约框架。还有一些智能合约框架,其核心应用场景可能不是 D2D 互动场景,但也可以变相的应用到 D2D 场景中,这些框架都可以让非开发人员通过填写表单创建特定类型的合约,例如,致力于建立一个智能合约模板市场的 OpenLaw、主要用于创建条件支付和预测市场的 Gnosis CTF(Conditioned Token FrameWork)框架,还有主要用于创建托管合约的Kleros等。

Prime Deals 对 D2D 场景的适用性很强, 尤其针对「Token 交换」和「共同出资」两大场景。Prime Deals 支持的功能扩展包括:

无限数量的 DAO 可以参与交换过程,将双方的财务互动变为多方的财务互动

可以在一个契约中,交换多种类型的代币

让 DAO 为某项契约的任命代表

可以实时添加条件,以应对谈判过程中的变化

除了支持一次性条件支付,还支持多次付款、定期付款(借助 Proposal Inverter)

可将交易设为私有,在所有参与者都准备好之前,细节不会被披露

支持单一浅层条件的同时,支持条件的多层嵌套,以应对复杂的协作

Prime Deals 基于以太坊构建,受惠于智能合约的可组合性,无论您通过哪个治理框架建立 DAO,Gnosis Safe、Daohaus 还是 DAOstack,Prime Deals 都可以适用,未来 Prime Deals 还计划实现 D2D 的跨链互动。

目前,Prime DAO 已经使用 Prime Deals 套件与 VitaDAO、Olympus DAO 执行了 Token 交换,与 Balance 建立了合资金库。

我们认为,随着 DAO 的进一步繁荣和工具类应用的发展,未来 DAO 与 DAO 的财务互动将更加频繁与便捷,使得众多的 DAO 形成一个安全而高速流动的价值网络。

嫁接重组:DAO 的合并、拆分与业务转移

如同传统商业中,公司之间会进行合并、拆分和业务单元的交易,DAO 作为 Web3 的原生组织形态,也会有类似的行为。

我们来看发生在去年年底的两起影响巨大的 DAO 并购事件:

2021 年 12 月 8 日,在各自的社区投票通过后,xDAI 与 Gnosis 正式决定合并,每 1 个 STAKE (xDAI 治理通证)被允许限期兑换为 0.032 个 GNO(Gnosis 治理通证),合并之后,将使用 GNO 作为统一的治理通证,xDAI Chain 也将按计划更名为 Gnosis Chain。此前,xDAI Chain 是以太坊的一条侧链,创建的初衷是为稳定币 DAI 的流通降低 Gas 费,而 xDAI 是 DAI 在 xDAI Chain 上的影子资产。Gnosis 的主营业务是一个去中心化的预测市场,多签钱包创建工具 Gnosis Safe 是旗下的业务之一。

2021 年 12 月 22 日,Rari Capital 和 Fei Protocol 的合并提案获得两个 DAO 成员的高票批准,合并后总锁仓价值(TVL)达到 20 亿美元。根据合并条款,RGT(Rari 治理通证)持有者将限期在 180 天内以 1:26.7 的比例将 RGT 兑换为 TRIBE(Fei 治理通证),其中,合并提案还约定,Fei 将承担 Rari 因 2021 年 5 月的 1000 万美元漏洞而产生的债务,对合并决策不满的 Tribe 持有者可以「怒退」。合并之后的主体将被称为 Tribe DAO。Fei Protocol 是一个超额抵押的稳定币协议,稳定币名为 Fei ,与 MakerDAO 所创建的 DAI 不同的是,Fei Protocol 以协议控制价值(PCV)的算法储备作为质押。Rari 则是一个开放利率的借贷协议,任何人都可以创建无需许可的借贷池,称为 Fuse 池。合并之后将称为 Tribe DAO 之下的两个子产品。

我们看到两起 DAO 的合并都经历了以下步骤:

1、两个 DAO 各自发起合并提案;

2、两个 DAO 通过治理投票批准合并提案;

3、根据提案中约定的汇率,其中一个 DAO 的治理通证被要求限期置换为另一个 DAO 的治理通证。

DAO 的并购是涉及财库内全部价值的重大决策,要经过社区内的充分讨论、广泛共识,且必须经过压倒性的投票胜利才能达成。通过合并,DAO 可以汇聚多方的生态资源和社区力量,激发组合式创新,同时有利于改善 DAO 的竞争站位,提高生存机会。xDAI Chain 通过与 Gnosis 合并,盘活了已有的生态,Fei 和 Rari 的合并则使得新生的 Tribe DAO 拥有了一个强势的自主金融系统。

多个 DAO 可以合并为一个 DAO,一个 DAO 也可以拆分为多个 DAO,DAO 之间可以相互转移旗下的业务。相比之下,后两者的过程较为简单,不需要限期置换治理通证。

一个 DAO 演变为多个 DAO 的典型情形是 DAO 的孵化,DAO 中的一个业务单元转化为一个新的 DAO ,此时需要创建一个新的 DAO 金库,并将母 DAO 的部分资金转移过去,或者借助 DAO 工具,将子业务的多签钱包(Pod)升级为一个新的 DAO,为其创建治理通证,制定治理规则。

对于多元业务的 DAO,相互之间可能会出现业务单元交易的需求,例如一个 DAO 向另一个 DAO 购买一个业务单元,或者两个 DAO 置换各自的一个业务单元。我们在前篇《PAKA 盘 DAO:理解 DAO 的多层结构和扩展方式》中详细介绍过 DAO-Pod 的分形结构。该结构可以有效地支持业务单元独立为 DAO,以及 DAO 之间交易业务单元的需求。

无论是 DAO 的合并,还是拆分、抑或业务交易,本质上都是资源的重组与嫁接。对于 DAOverse 中的资源优化配置有重要意义。

Metagovernance:DAO 对 DAO 的拥有与治理

一个 DAO 可以持有另一个 DAO 的治理通证,通过治理投票对另一个 DAO 产生影响。业内将这样的治理过程被称为“MetaGovernance”。

我们已经在多个治理案例中见到了这样的现象。

2021 年夏天,Fei protocol(对,又是它)利用其 INDEX 将自己上市到了 Aave 。Aave 是一个借贷协议,其所支持的资产列表由治理投票来管理。如果要向 Aave 支持的资产列表中添加资产类型,需要提出 AIP(Aave Improvement Proposal),至少需要 80,000 $AAVE 代币(拥有或是委托),时价 2000 万美元。这对当时的 Fei Protocol 而言,门槛过高。但社区中很快有人提出一种曲线救国的方案,那就是借助 Index Coop 来启动杠杆治理。

Index Coop 是一个 DeFi 指数基金,其子产品 DeFi Pulse Index 的金库中持有超过 100000 $AAVE 代币。如果拥有足够的 $INDEX(Index Coop 的治理代币),就有机会控制这些 $AAVE 代币的治理权。经过一个月的规划和协调,Fei Protocol 决定购买 100000 $INDEX,时价 400 万美元。有了这些 $INDEX ,Fei Protocol 发起并通过了 IIP(IndexCoop Improvement Proposal),该 IIP 同意将金库中的 $AAVE 用来发起在 Aave 上列出 Fei 的 AIP,最终获得通过。

在这个案例中,Fei Protocol 用 400 万美元撬动了 2000 万美元的投票权,达成了自己的目标,干得漂亮!

这种杠杆治理在传统商业中也存在,例如 A 公司持有 51% 股份控股 B 公司,B 公司持有 51% 股份控股 C 公司,那么 A 公司便间接控制了 C 公司,且控制成本仅有直接控制的一半。在加密商业中,这种间接控制的门槛会更低,因为包括 Aave、Index Coop 在内的大多数 DAO,为了提高治理效率,往往采用相对多数原则,只需在一个较低的投票数中取得多数即可让提案通过。例如,Index Coop 的投票有效阈值为 5%,这意味着,只要有 5% 的 $INDEX 参与投票就算有效投票,如果其中 55% 以上投了赞成票,就相当于全部投了赞成票。因此,你可以用更小的代价来实现杠杆治理,除非你的提案可能遭遇社区强烈的反对。

另一个 MetaGovernance 的典型案例是 Curve War。

Curve 是目前加密世界最大的稳定币交易市场,其治理通证为 CRV,Curve 会为流动性的提供者奖励 CRV,但对不同的交易对的奖励力度是不同的,拥有较大奖励力度的交易对将有机会捕获更多的流动性,奖励的分配将依据在治理投票中各交易对获得的投票支持比例。这种机制诱发了各稳定币项目对 Curve 流动性的争夺。他们通过控制更多的CRV 投票权来促使 Curve 的流动性奖励向其倾斜。参与竞争的玩家包括 Olympus、Luna、Abracadabra、Frax、Alchemix、Tribe、Redacted 等,热闹非凡。

Curve 采用时间加权投票方案,投票者需要锁仓 CRV 来获得 veCRV,锁仓时间越长获得的 veCRV 越多,实际投票将使用 veCRV 进行。

随着竞争的持续,出现了 Convex 这样的二层治理主体,专门通过简化操作来服务于这种竞争。Convex 通过发行 cvxCRV 来大量借入 veCRV,并提供其治理通证 CVX 作为利息。你可以通过 vlCVX(质押 CVX 获得的投票通证)来影响 Convex 金库中 veCRV 的投票分配。

随着 Convex 中聚集了超过 80% 的 veCRX,Curve War 并没有结束,而是以 Convex War 的方式在继续进行。

已经有大量文章详细阐述和分析 Curve War 的前因后果,我们不再过多着墨。

在 Fei-Index-Aave 杠杆治理和 Curve War 这两个案例中,我们都看到了 DAO 通过治理投票去影响另一个 DAO 的情形。但以上两个案例,我们很难认为是正面的。事实上,Fei Protocol 用较小的代价将 Fei 上线到 Aave,可能对 Aave 没有太多损害,但也绝非是 Aave 希望看到的。由于Fei Protocol的操作,Index Coop 持有的 $AAVE 的投票,并没有表达 Aave 的利益,而是表达了 Fei Protocol 的利益。

而 Curve War 延烧至今,在竞争者当中出现游说政治的同时,更多出现的是借票(通过发行债券衍生品、支付利息借入治理通证)、贿选(通过经济利益,影响治理通证持有人的投票)等金融行为,与前者 Aave 的案例相同,治理行为没有被协议的自身利益驱动,而是为外界利益所绑架。更严重的,出现了类似 Mochi Inu 为自身利益通过治理投票对 Curve 挖墙脚的行为,或者我们也可以称为——治理攻击!

Mochi 使用其治理代币 MOCHI INU,对其 USDM 稳定币在 Curve 中的流动性进行激励,并利用其持有的大量 Mochi 凭空铸造了大量的 USDM。然后,Mochi 将这些 USDM 换成 DAI ,用 DAI 大量买入 CVX ,以进一步激励流动性。当 USDM 的流动性达到 1 亿美金时,Mochi 开始套现跑路,耗尽池中的流动性,使得 USDM 挂钩失效,流动性投资者损失惨重。

尽管 Curve 和 Convex 都已经通过紧急治理措施,“拉黑”了 Mochi ,但触目惊心的骗局引发了社区对 Metagovernance 的警惕。

然而,Metagovernance 的效应不全然是负面的,在某些情况下,可以发挥其正面意义。一直以来,持币人往往将治理通证委托给社区中活跃的贡献者,选举他们为代表,以实现代议制民主。但是个人代表可能会存在这样或那样的问题:

个人代表的活跃度不稳定,流动性较大,经常有代表离职,投票者需要经常更改他们的委托设置,如果他们忘记更改,则会导致部分票进入长时间的沉寂;

个人代表没有公开且稳定的投票倾向,持币人并不知道他们要将票委托给哪位代表;

个人代表可能是出色的贡献者,但他们不一定是出色的决策者,他们可能在某一方面有专长,但是治理决策会涉及不同的主题,其熟知的领域不可能全部覆盖;

个人代表是否能拿到委托很多时候仅取决于在社区中的声望,而不取决于他们是否在治理投票中做了正确的决定。

实际运行下来,委托给个人代表的方式,对于治理参与率的提升效果甚微,例如,近 3/4 的 $COMP 代表在拿到委托后并没有参与投票。

解决上述问题的方案是引入团体代表:具有特定价值观和投票倾向的投票联盟,该投票联盟收集持币人的委托,并积极参与治理。我们不妨称之为 GaaS 机构(Governance as a Service)。GaaS 机构向委托人承诺治理参与率,并向委托人定期提供治理报告,公示其历次投票的记录及理由,他们试图向委托人证明他们在负责任的、站在所治理的项目利益的立场参与治理,而不是为自己的利益而服务。此外,GaaS 机构似乎不应该发行自己的治理通证,以防止治理权力在流通中被其他利益团体捕获,也就是说GaaS 机构应该以一个独立 Pod 的方式存在。即便 GaaS 机构发行了治理通证,也不应让自身的治理过程直接决定金库中所持股份的治理投票,依旧应该委托一个独立的小组负责管理投票。

WildFire DAO 是 GaaS 机构的典型实例,WildFire DAO 致力于创建一个 Web3 世界的政党,为若干个项目收集委托,并参与治理,WildFire DAO 为每个治理的项目设置专门的小队,他们将负责定期与核心贡献者保持联系,讨论项目提议,撰写治理提案,组织社区沟通。

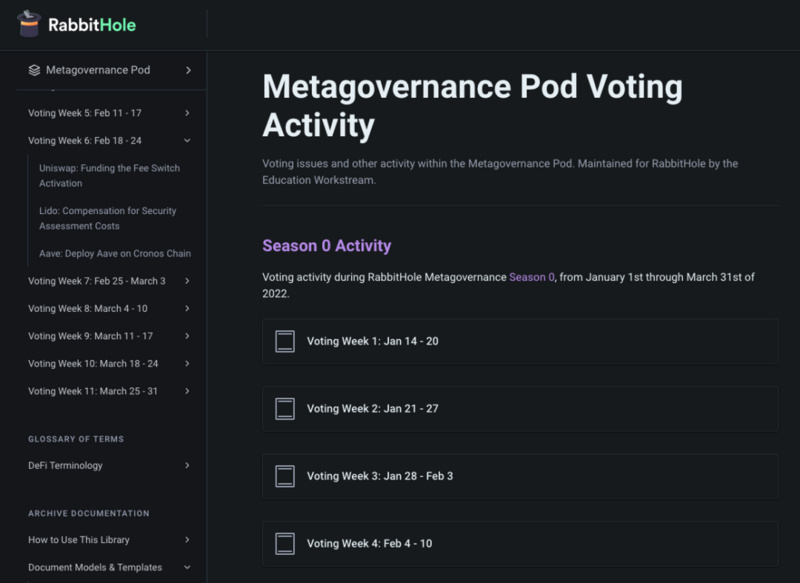

无独有偶,2022 年 1 月 11 日,RabbitHole 宣布建立 Metagovernance 委员会,并招募了治理专家。作为 Token 持有者,RabbitHole 的 Metagovernance Pod 已积极地参与到了ENS、Uniswap、Aave、Compound Labs、The Graph、PoolTogether、Mirror 的治理当中,并努力帮助这些协议获得活跃贡献者。

RabbitHole Metagovernance Pod 投票公示界面

https://metagov.rabbithole.gg/

GaaS 机构有点像传统金融中的投资管理机构(Investment Stewardships),这类机构代持客户的股票,积极参与治理,履行对公司高管监督职责,并向客户披露投票情况。例如 Blackrock(贝莱德)和 Vanguard(领航投资),他们是若干个上市公司的主要股东,前者拥有一支50多人的团队,专门负责与所投资的公司就治理事宜进行互动,后者仅在 2020 年就对 168,000 份提案进行了投票。

GaaS 机构也可以描述为「协议政党」,相比于独立的「协议政治家」个体,可以更加有组织的、稳定的运作。

当然,对于 DAO 而言,要促成 GaaS 为主的治理生态,还面临诸多问题,例如:

如何说服 DAO 治理通证的持有者,把票委托给 GaaS 机构,而非放在DeFi协议当中?靠提供更高的收益率是否妥当?

如何防止 GaaS 机构自身的廉洁,不被其他利益团队游说或者贿赂?

如何给 GaaS 机构制定合理的收入模型,让他们不必只是"为爱发电"?

这些话题还有待更深入的研究和探索。

总之,我们认为 MetaGovernance 是中性的,具体体现为正面还是负面,取决于治理生态的构建。我们认为,应该预防治理通证的过度金融化,让更多的治理通证参与到治理中,而非流入 DeFi 市场。

小结

以上,我们探讨了三类典型的 D2D 互动场景,我们看到众多的 DAO 以及 D2D 的互动关系所构筑的 DAOverse(DAO 宇宙),和公司所构筑的传统商业世界,有相似之处,但呈现出完全不同的景象。

首先,传统公司之间的互动总是需要和冗长繁杂的法律案卷打交道,效率低下,而 DAO 之间的交换,可以依靠 Web3 工具,让一切变得简单高效,也使得 DAO 当中的价值流动和资本分配更加快速,说到底,是区块链的可编程性赋予 DAO 的优势。

其次,DAO 作为一种数字形态的组织,D2D 的互动体现出了更强的数字化特性。D2D 的财务流动信息具有高度的数据可用性,这使得 D2D 的互动可以更加自动化,减少人的参与。另外,D2D 所构筑的价值网络无论再复杂,其拓扑机构都清晰可见,这为 DAO 社会学的研究提供了便利。

最后,由于 DeFi 毫无节制的开放性和可组合性,DAO 当中的治理通证,面对的是一个更加开放的生态环境,表现出比公司的股票更强的金融化倾向,容易遭受治理攻击,DAOverse 当中也充满了更多的寻租与投机。相比面对封闭结构的公司治理,DAO 的治理会更加复杂,它会更像政治,而非商业。当然,DAOverse 还在演化之中,相比历经百年磨砺的传统商业,还是一个婴儿般的新生事物,路还很长,终局尤未可知。