July 2022, Simon

Data Source:

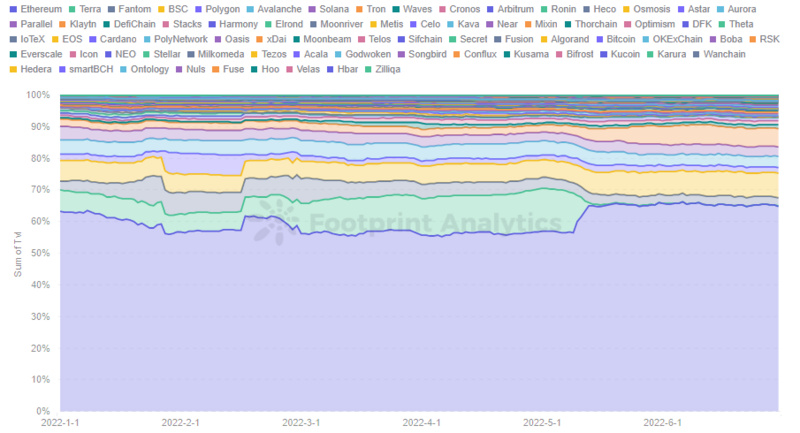

5 月开始加密货币的熊市来临了,各公链 TVL 下跌明显。在各大公链都受到负面影响的时候,Tron 显得独树一帜,不但市场份额上升,TVL 相比其他公链也不降反升。

其在 TVL 的市场份额几乎翻了 2 倍,从年初的 2% 增至 6 月末的 6%。于此同时,第二增长的是 BSC,从 7% 增加到 8%。其他公链如 Solana 和 Polygon 的市场份额则是在下降。

Tron 现在已经成为了既 Ethereum 和 BSC 之后第三大 TVL 公链,但用户对此的关注程度还远不及 Solana 和 Polygon。

Footprint Analytics - Market Share of TVL by Chain

Tron 于 2017 年由孙宇晨推出,成为了以太坊的潜在杀手,虽然它没有达到最初的宣传真正的超越以太坊。与其他公链相比,Tron 上的生态系统还较小,但它在一次次的熊市中幸存了下来,尤其在本次熊市中反而有复苏的趋势。

用户和资金的大量涌入可以归因于 Terra 和 UST 的崩盘让人们开始瞄准了 Tron 的 USDD。但是为什么大量用户会做这样的选择呢?

尽管在 Tron 上交易稳定币具有费用低的优势,但它未来的生态健康的前景如何?一直在努力维持锚定的稳定币 USDD 能否避免重走 UST 的老路?

本文将使用链上数据,试图了解投资者流向 Tron 背后的潜在驱动原因。

Tron 大涨的原因

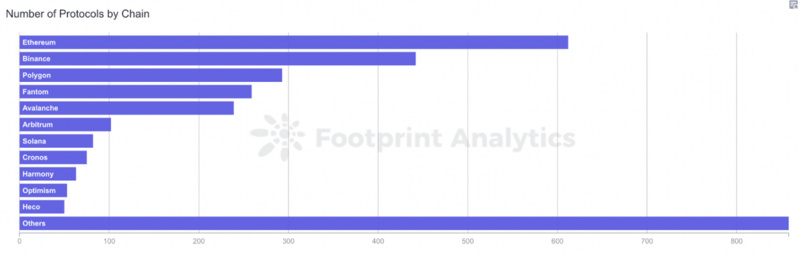

Footprint Analytics 显示 Tron 链上的 DeFi 项目只有 7 个,大部分都是 DEX,除此之外还有一个 Lending 和稳定币平台。相比于其他公链上丰富的生态,Tron 给用户可选择的并不多。按协议个数排名,Tron 甚至没能排到前 10。

Footprint Analytics - Number of Protocols by Chain

然而,在如此匮乏的生态中 Tron 的市场份额却在上升,这与人们将原本在 UST 的投资转移到 USDD 密不可分。

原因之一是 Tron 提供了非常高的算法稳定币利息。这与之前 Terra 类似,投资者可能会赚取大量的收益,也可能像当时放在 Terra 时一样,一旦 Tron 崩溃并且 USDD 失去价值,用户的资金将近乎归零。这两个项目之间的相似将导致那些在投资组合中有 UST 的用户自然会倾向将原本 UST 的份额替换成 USDD。

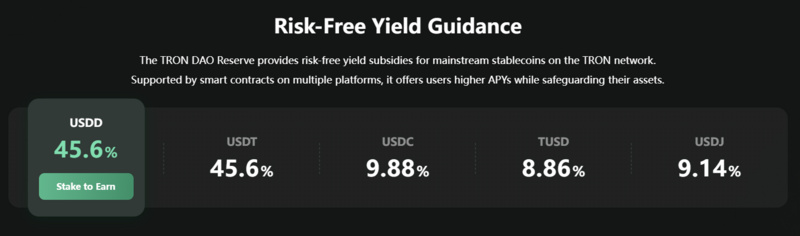

在 Tron 的官网上,可以看到 USDD 和 USDT 的无风险收益率高达 45.6%,其背后是由 DEX 平台 SUN.io 提供的利率。

Pic Source - Tron Website

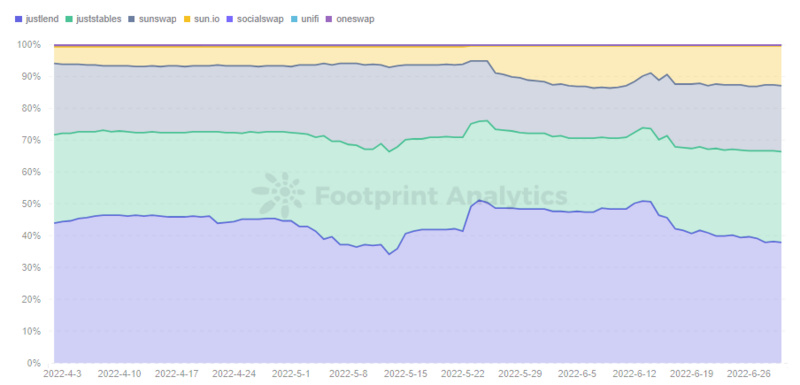

Tron 的上涨主要是由于 Terra 的投资者在寻求用另一种高收益、高风险的配置来代替 UST,JustStables 和 JustLend 虽然也提供了较高的 APY,但 SUN.io 无疑是最具吸引力的。

Footprint Analytics - Market Share of TVL by Protocol

通过 Footprint Analytics 的数据可以看到 SUN.io 的 TVL 在 Tron 链中的占比从 6% 上升到了 12%。由于 Tron 上稳定币的交易成本低和效率高的优势,很多投资者将 Tron 视为了 Terra 的替代品。但近期 USDD 也发生了让用户担忧的事情,从 6 月 13 日开始发生了脱锚。它会是下一个崩溃的公链吗?

USDD 又是什么?

Tron 在 5 月 5 日推出的算法稳定币 USDD,其机制与 Terra 的 UST 十分相似。USDD 也是通过燃烧 TRX 铸造相同价值的 USDD。USDD 成为了 Tron 主要的生态代币。

与 UST 最大不同的是,USDD 的铸造和销毁都将由波联储(TRON DAO Reserve)及白名单机构执行。本是为项目提供人为控制的防护措施,以应对攻击,但这让 USDD 看起来很不去中心化。

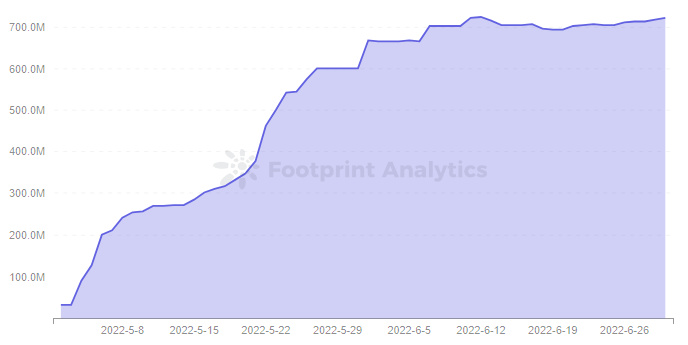

USDD 在一个月的时间市值就超过了 7 亿美元,已位居稳定币第 8 名。当极端的下跌情况发生时 USDD 也有跟 UST 一样的脱锚风险。

Footprint Analytics - USDD Market Cap

Tron 值得投资吗?

Terra 的崩溃让所有人都措手不及,但事后看来,这可能是可以预防的。UST 之所以如此容易受到攻击,正是因为没人料到它会被崩盘。但这给到了与 Terra 有相似机制的项目前车之鉴,即使有再自信的机制,也需要做好预防措施。

因此 Tron 对 USDD 的模式进行了重大的改动,由算法稳定币变成了超额抵押稳定币。USDD 目前由主流稳定币抵押背书,包括了 TRX、BTC、USDC、USDT。其抵押率也要求高于 130% 以上,目前抵押率达到 324%。

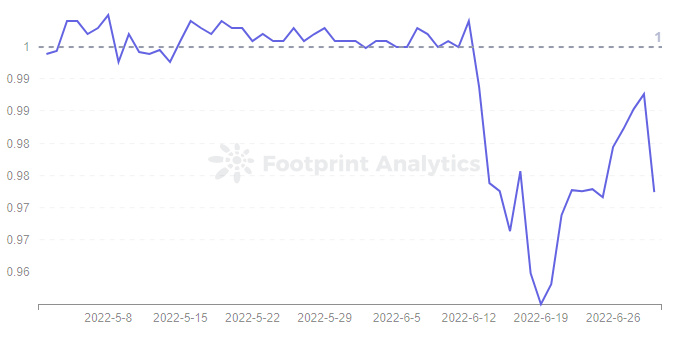

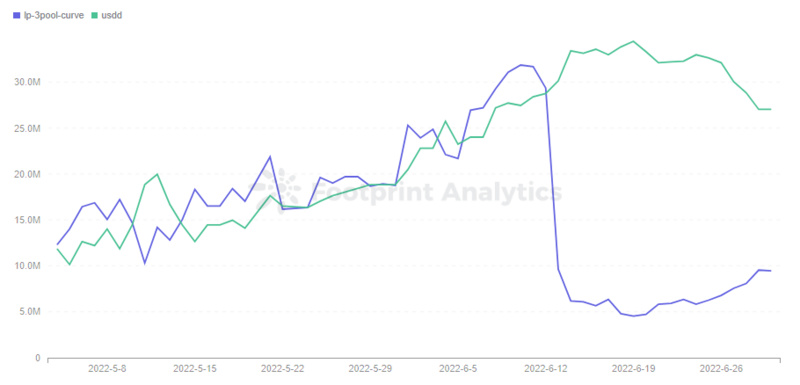

即便如此 USDD 的表现也未经如人意,USDD 在 6 月 13 日后发生脱锚,当天也发生了大量的交易。在 Curve 的 USDD/3CRV 池子中,3CRV 的占比迅速下跌,USDD 的数量随之攀升,表明大量用户在换回 3CRV 的稳定币。

Footprint Analytics - USDD Price Trend

Footprint Analytics - USDD/3CRV Pool LP's Proportion

Tron 的创始人孙宇晨在推特上解释, USDD 的脱锚是因为有人在币安上以 500% APR 做空 TRX,波联储将以 20 亿美元与他们对抗。

就在 6 月 20 日波联储购买了 1000万 USDD 为保证币价,但似乎没什么效果,反而让更多人对它的去中心化产生质疑。

结语

Tron 的崛起主要靠其稳定币 USDD,它的高利率使许多投资者将其视为 Terra 的替代品。然而,正如 Curve 上的数据表现所示,它很可能具有相同的系统性风险。

Tron 的生态没有发生根本性变化,与其他公链相比仍然处于较贫瘠状态。但它将 USDD 由算法稳定币转换成超额抵押稳定币是对其长期发展更有利的改变,虽然这让它的去中心化更加让人存疑。

本文来自 Footprint Analytics 社区贡献

Footprint Community 是一个全球化的互助式数据社区,成员利用可视化的数据,共同创造有传播力的见解。在 Footprint 社区里,你可以得到帮助,建立链接,交流关于 Web 3,元宇宙,GameFi 与 DeFi 等区块链相关学习与研究。许多活跃的、多样化的、高参与度的成员通过社区互相激励和支持,一个世界性的用户群被建立起来,以贡献数据、分享见解和推动社区的发展。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。