原文作者:John TotalValue Locke,Messari 研究员

原文编译:Frank

主要观点:

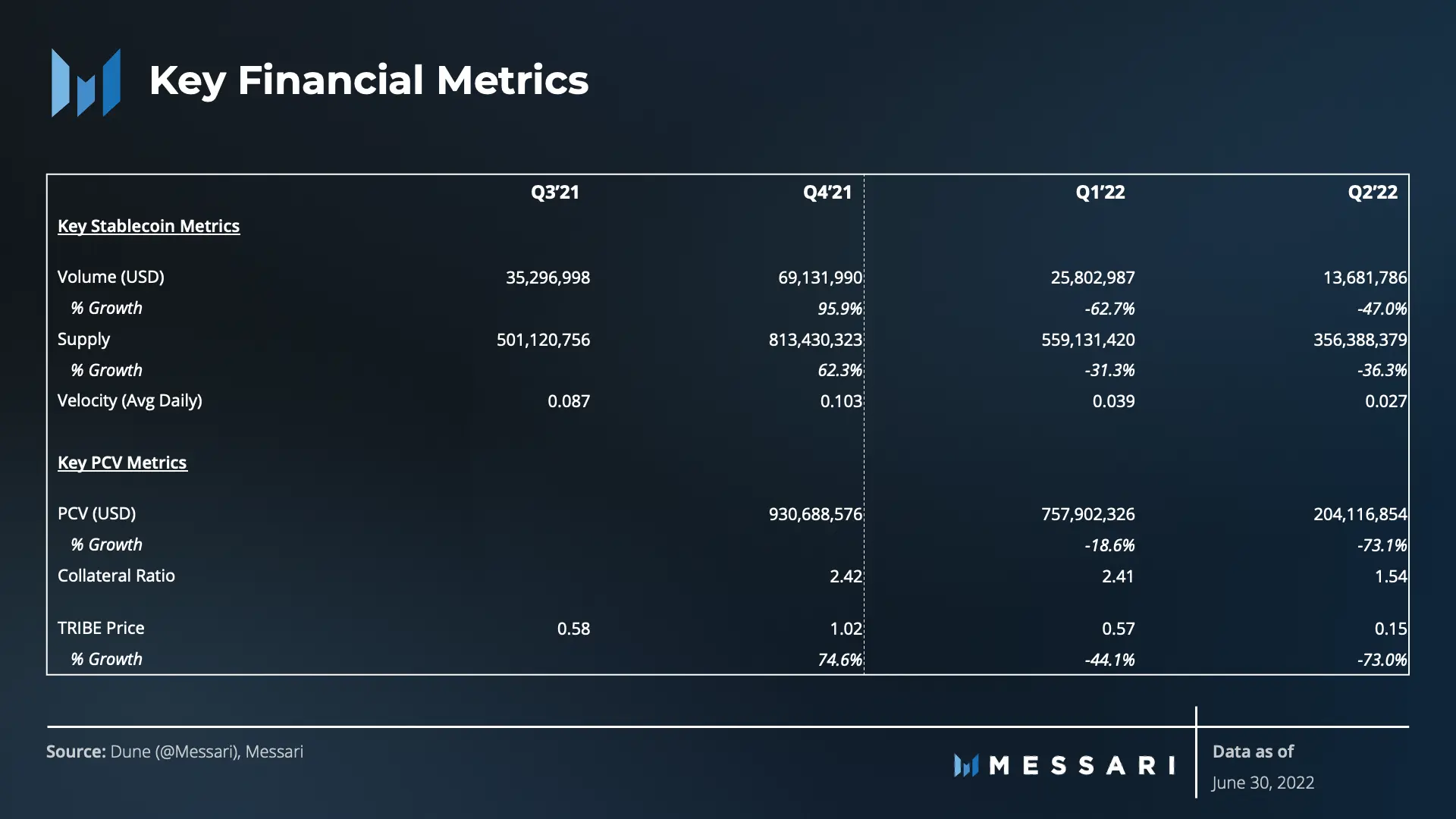

在抵押比率从 2.41 降至 1.54 之际,Fei 的首要任务是保持协议控制价值(PCV)高于用户流通的 FEI,以支持 FEI 锚定美元;

FEI 二季度供应量已下降逾 36% ;

新的治理结构正在按预期运行,但一些决策需要 DAO 达成更强的共识;

Rari 的发展面临阻力,其主要产品 Fuse 遭黑客攻击并损失 8000 万美元,同时 Rari 的联合创始人也已离职;

目前的市场状况使得其需要推迟产品发布,并首先关注如何活下来;

Fei Protocol 入门

Fei Protocol

Fei Protocol 于 2021 年 4 月推出,它创新提出了协议控制价值(PCV),通过 PCV 来支持其为保证稳定币挂钩而创建的算法激励措施。

由于 PCV 不是债务或铸币税,因此不存在清算事件或死亡螺旋的风险,风险在只取决于 PCV 资产的价值和波动,且 PCV 目前用于提供流动性和赚取收益。「抵押比率」具体指 FEI 流通供应量与 PCV 价值的比值,是用于衡量挂钩状况的关键指标。

Fei V2

Fei V2 于 2021 年 10 月推出,它取消了有利于 FEI 对 ETH、DAI 和 LUSD 进行 1:1 赎回的直接激励机制,并通过 DAO 管理支持铸币/赎回机制的储备池,目前利差为 0.5%。

同时作为 V2 的一部分,DAO 将 TRIBE(项目治理代币)与作为铸币税的稳定币 FEI 置于同等地位——TRIBE 现在能够以回购的形式从 PCV 收益中受益,如果 PCV 无法支持现有的稳定币供应,它也会发挥支持作用。

此外 2022 年 1 月,Fei Protocol 与 Rari Capital 合并,成立 Tribe DAO。

介绍

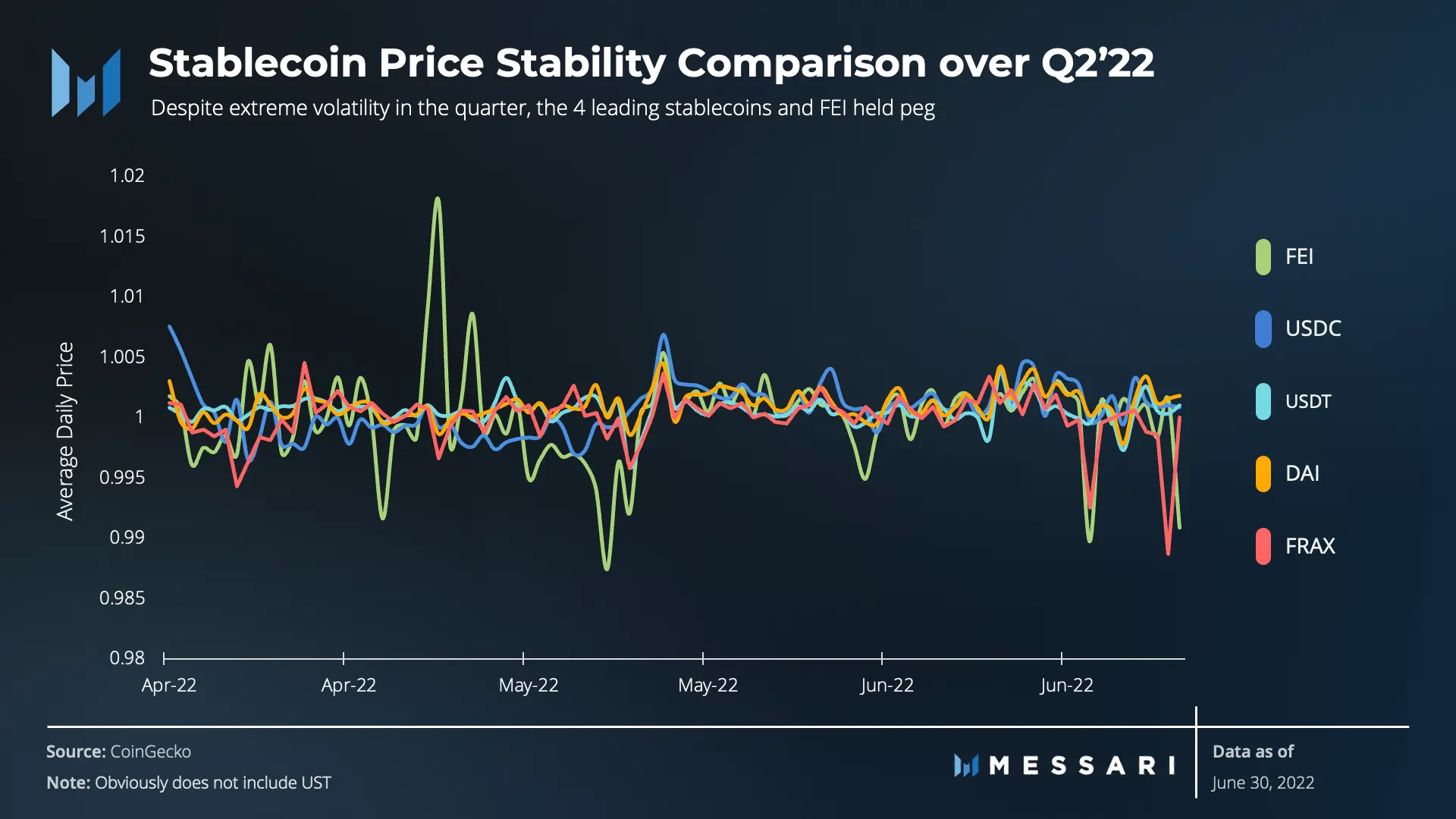

今年二季度多个稳定币面临脱钩考验,FEI 无疑取得了成功。

FEI 的目标是成为 PCV 支持的稳定币,且由 DAO 控制 PCV 并决定如何分配它,因此需要在冒险发展 PCV 和保留对 FEI 的挂钩支持之间找到平衡。

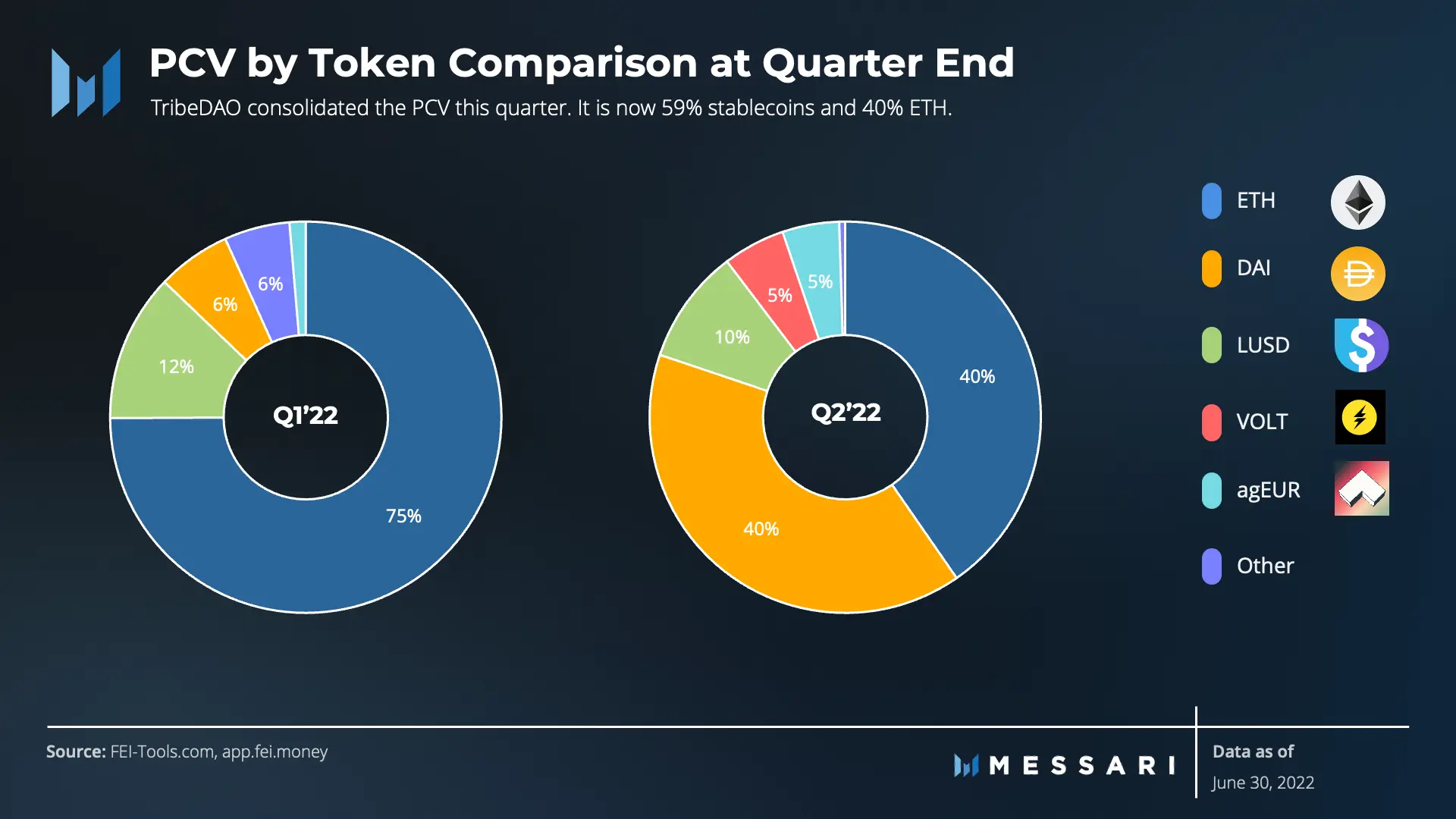

实际上,协议选择哪种资产作为今年二季度的 PCV 储备并不重要——几乎所有资产(以美元计价)都在下跌。因此 Fei DAO 二季度做出了许多决定来整合 PCV 资产并增加稳定币持有量。

4 月 30 日,Rari Capital 在 Fuse 上的资金池遭到攻击,黑客获利近 8000 万美元,此外 Rari 核心团队也纷纷离职,合并不到六个月的时间,Rari 的核心团队只剩下一名成员。

但本季度另一个重要的变化是实施了新的治理结构。「乐观治理」(Optimistic governance)旨在加快简单的决策,减缓艰难的决策。

Tribe DAO 委员会是选举产生的,有权为 DAO 执行大多数交易,它们受到时间锁的限制,即每个行动都对新成立的 NopeDAO 进行可否决的投票,所有 TRIBE 持有者都可以投票支持NopeDAO提案。

其中像出售 ETH 以增加支持 FEI 的稳定币等一些提案没有遇到任何问题,像实施 Rari 黑客还款这样的决定则需要更长的时间,且第一次尝试被否决,目前治理讨论正在全面进行,以寻找最佳方法。

TribeDAO 一直在致力于开发产品以提高 FEI 的采用率,它的目标客户是其他 DAO,不过由于 Fuse(Rari 的主要产品)在黑客攻击后被冻结,并且 DAO 继续专注于保留 FEI 支持,因此产品发布已被推迟。

性能分析

FEI 稳定币

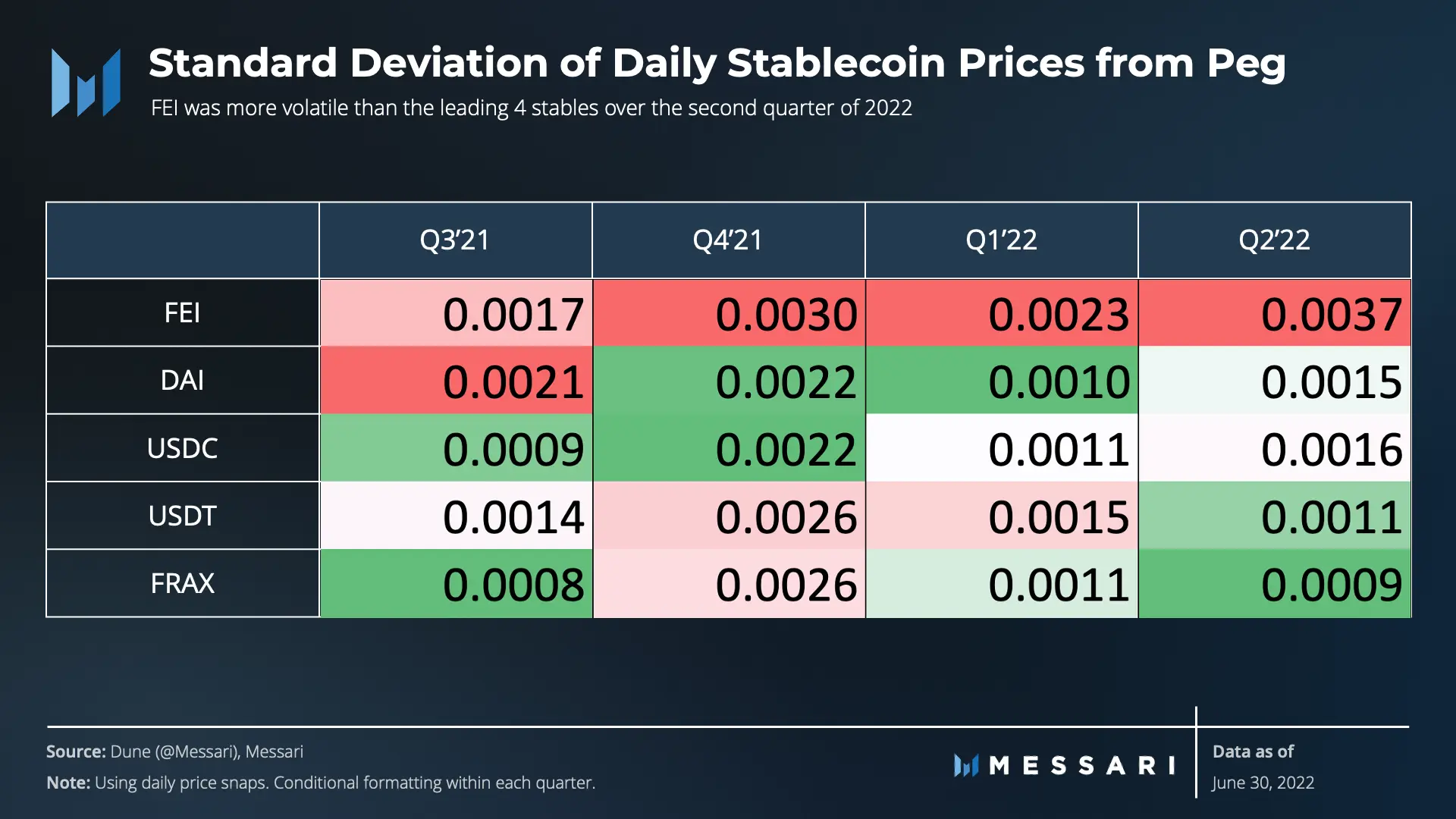

从平均每日价格的角度来看,FEI 在锚定美元方面仍然比 DAI、USDC、USDT、FRAX 这四种主要稳定币波动更大。

虽然提高采用率应该有助于降低这种波动性,但其中部分原因是价格稳定模块(PSM)的设计:

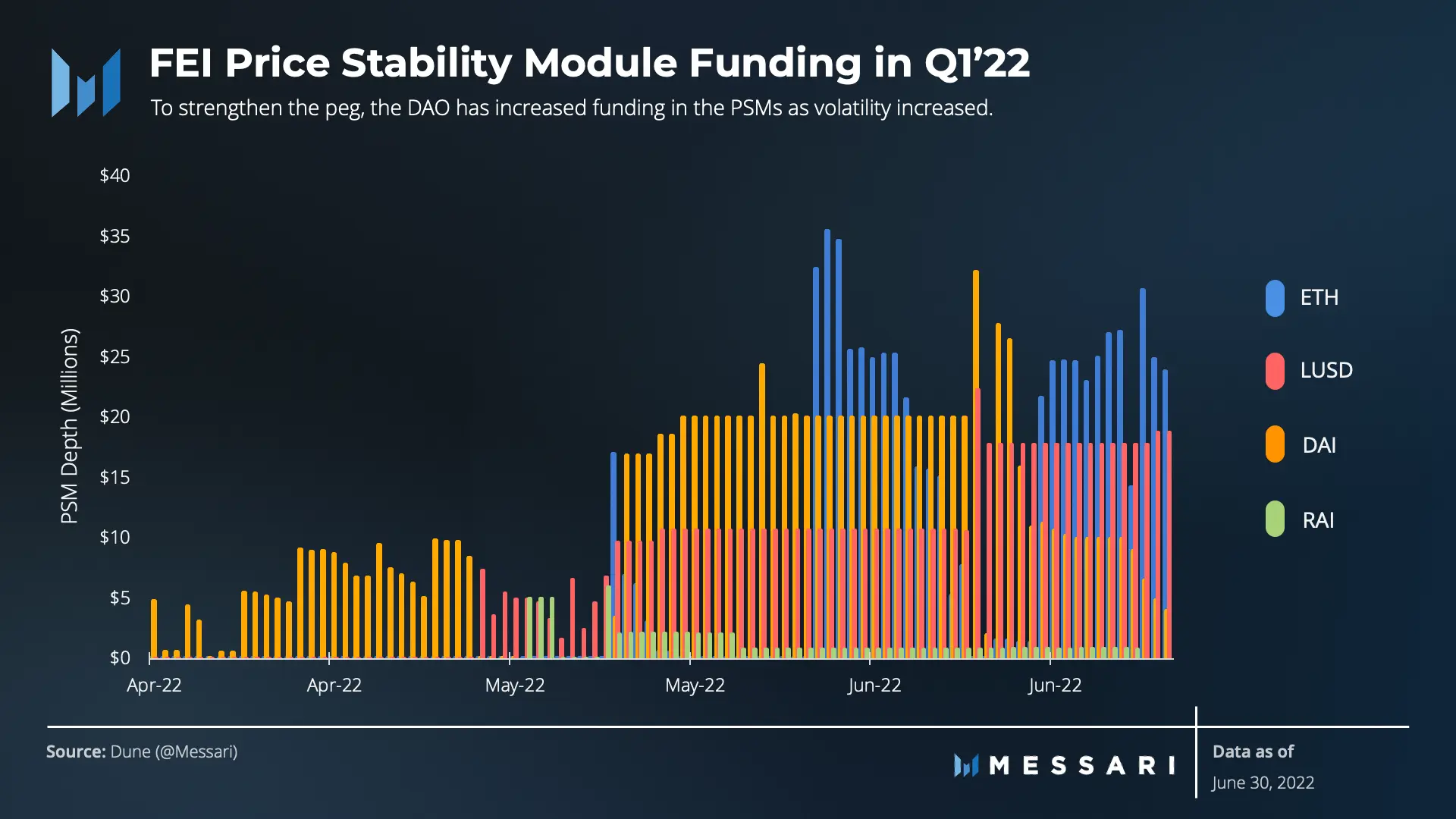

DAO 管理挂钩的主要机制也是通过 PSM—— FEI 的 PSM 允许用户将 FEI 换为 DAI、LUSD、ETH 和 RAI,在这些 PSM 交易中 FEI 的价格由 DAI TWAP 预言机决定,在 DAI depeg 的情况下则使用 1 美元的预言机服务。

DAO 控制每个 PSM 的资金,空仓时没有针对挂钩的强制机制,但在动荡时期,套利者通常有更多的机会与 PSM 进行交易并帮助维持挂钩,DAO 也必须确保该机制能够正常运行。

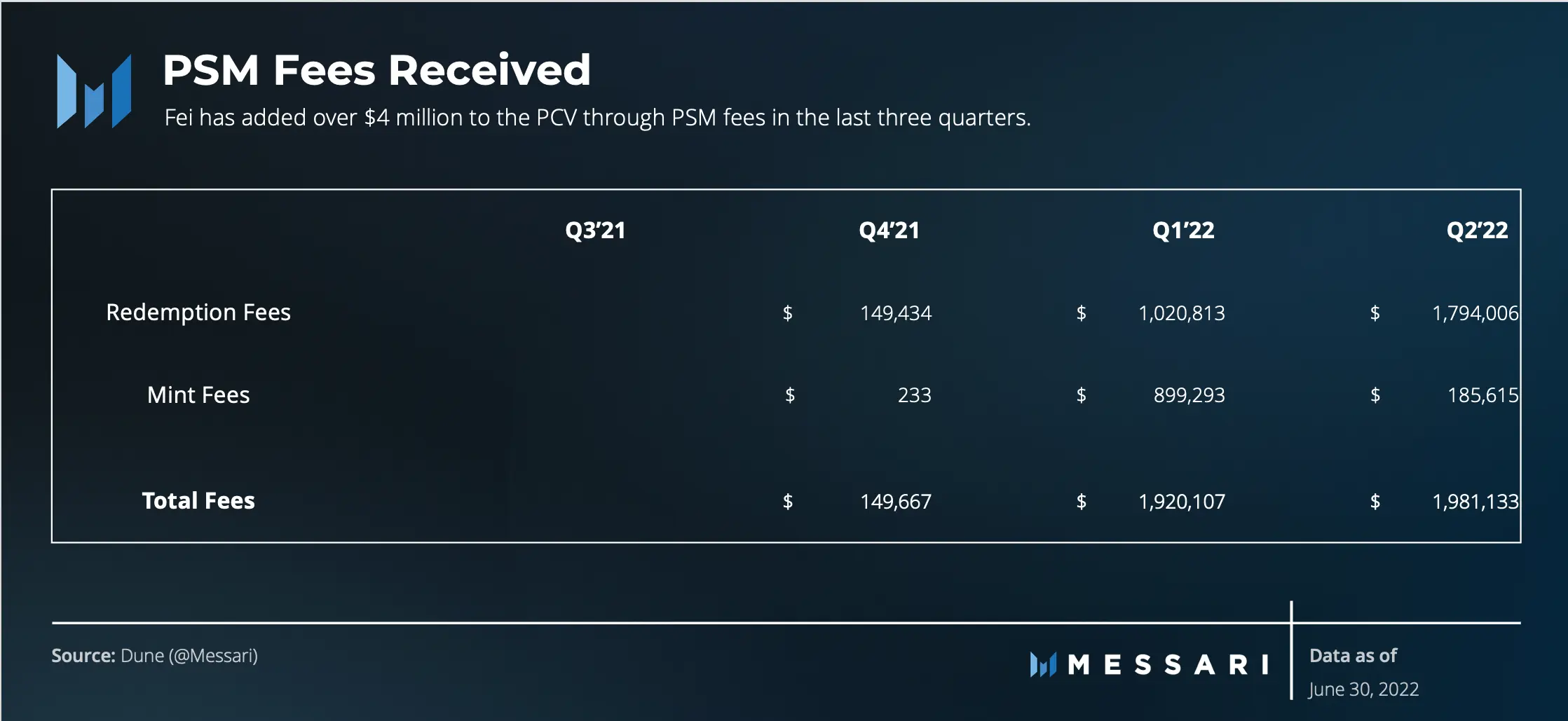

其中 DAO 还在挂钩的情况下产生铸造和兑换 FEI 的费用,他们通过调整这些费用,以激励/抑制 PSM 的使用。

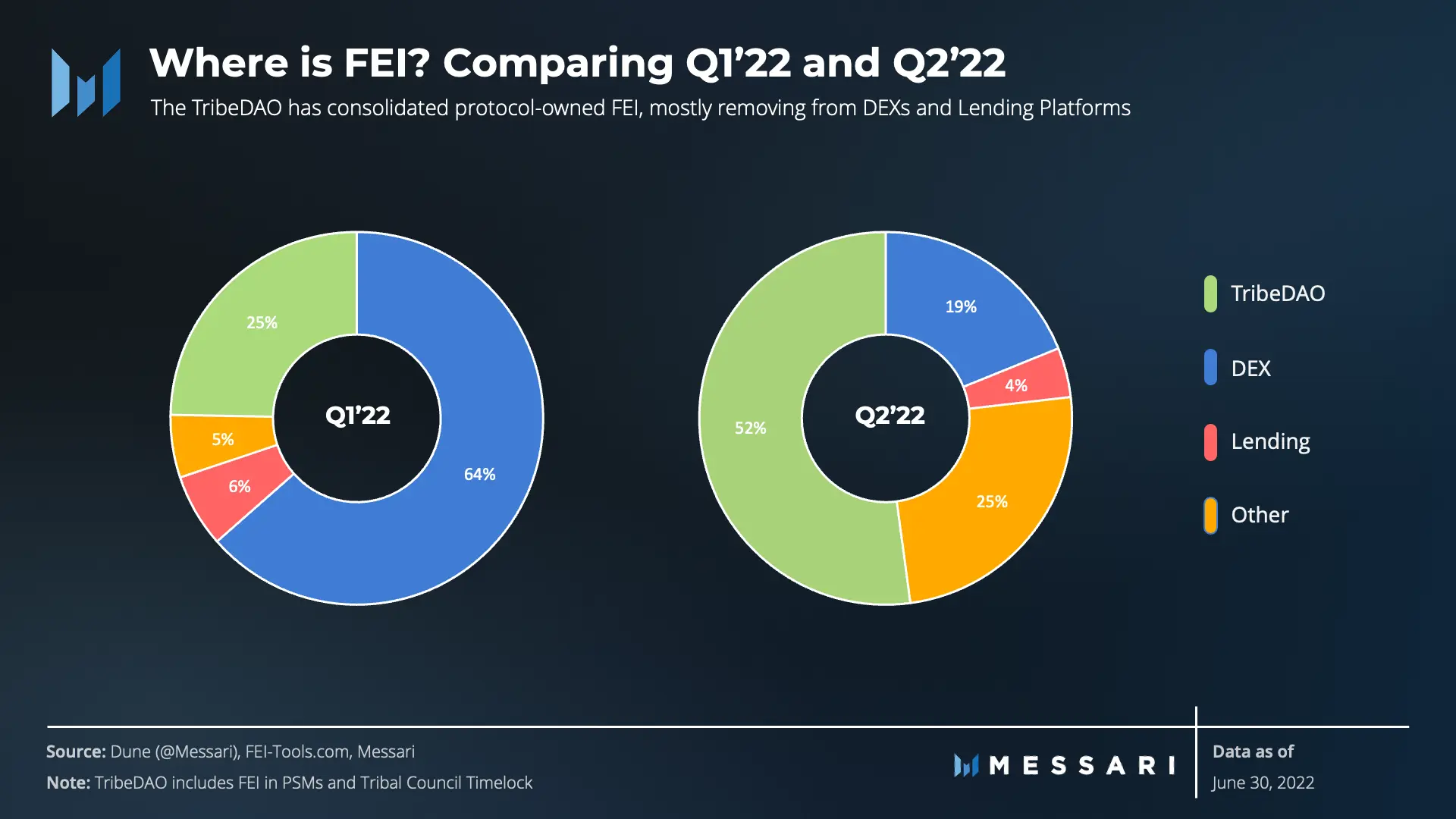

目前大部分 FEI 在 TribeDAO 储物柜(lockers)中,团队已将协议拥有的 FEI 从贷款市场和 DEX 中剔除,此外由于 FEI 用作抵押品的不多,所以 FEI 目前在 DEX 上使用。

协议控制值(Protocol Controlled Value)

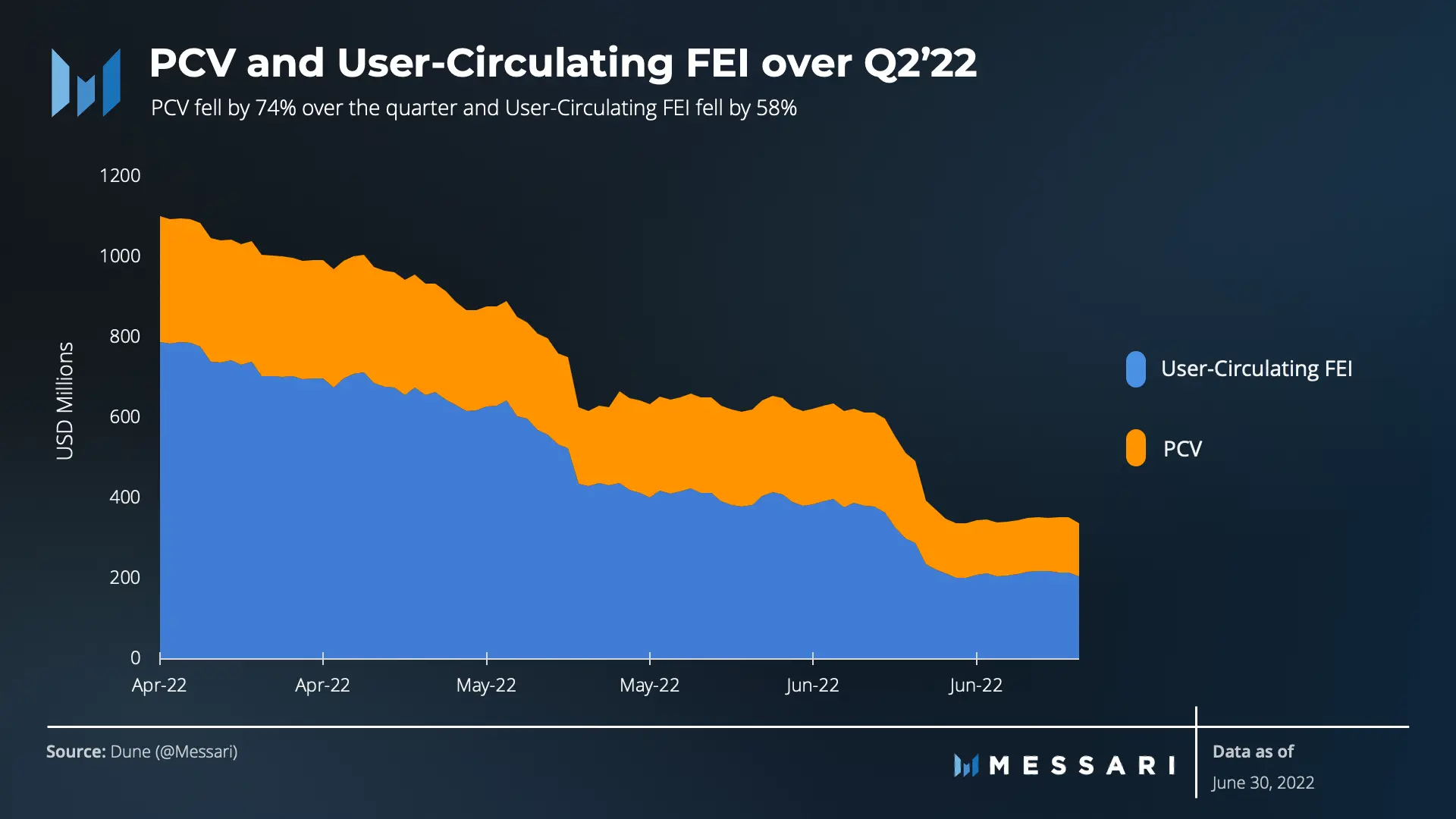

不利的市场条件、近期漏洞利用导致的负债增加、FEI 赎回的增加,都给协议的 PCV 带来了压力。因此 DAO 在本季度末投票赞成简化其 PCV 分配,这增加了 FEI 对稳定币支持的依赖。

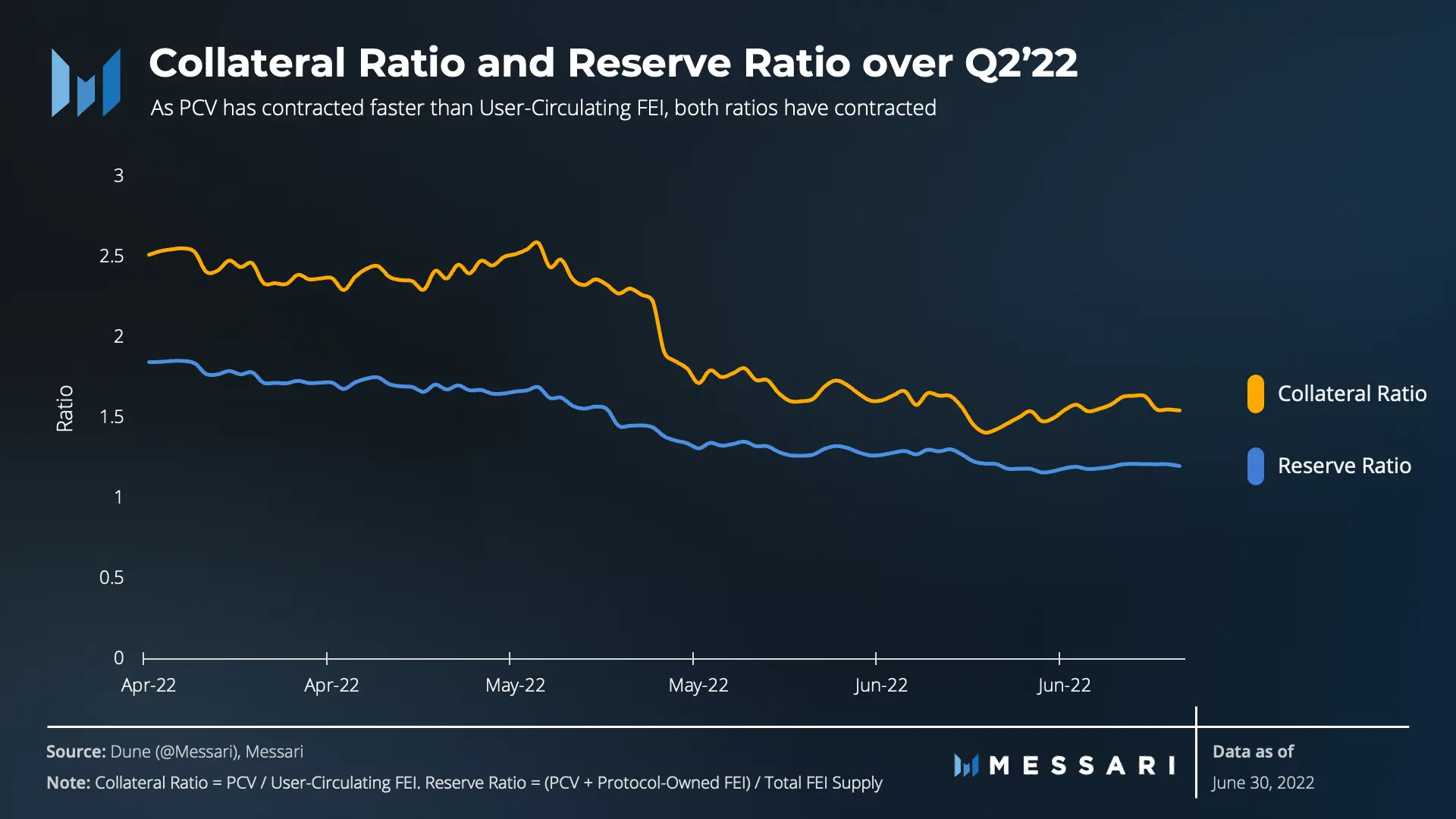

我们调整了准备金率(RR),将协议拥有的 FEI 纳入资产和负债两方面,因此 RR =(PCV + 协议拥有的 FEI)/ FEI 总供应量。

该措施更准确地代表了 DAO 当前针对 PCV 铸造新 FEI 的风险和能力,任何 FEI 的铸造都会将这一比率推向 1,这意味着风险增加。但此措施有两个限制:

一旦比率突破 1,它就不再有用,因为铸造新的 FEI 会将其推回 1;

它没有考虑铸造后闲置在 TribedDAO 钱包中的 FEI;

因此将保留以前使用的抵押比率(CR),也即 CR = PCV /用户流通使用的 FEI,我们认为这准确地代表了 DAO 的总借贷能力。

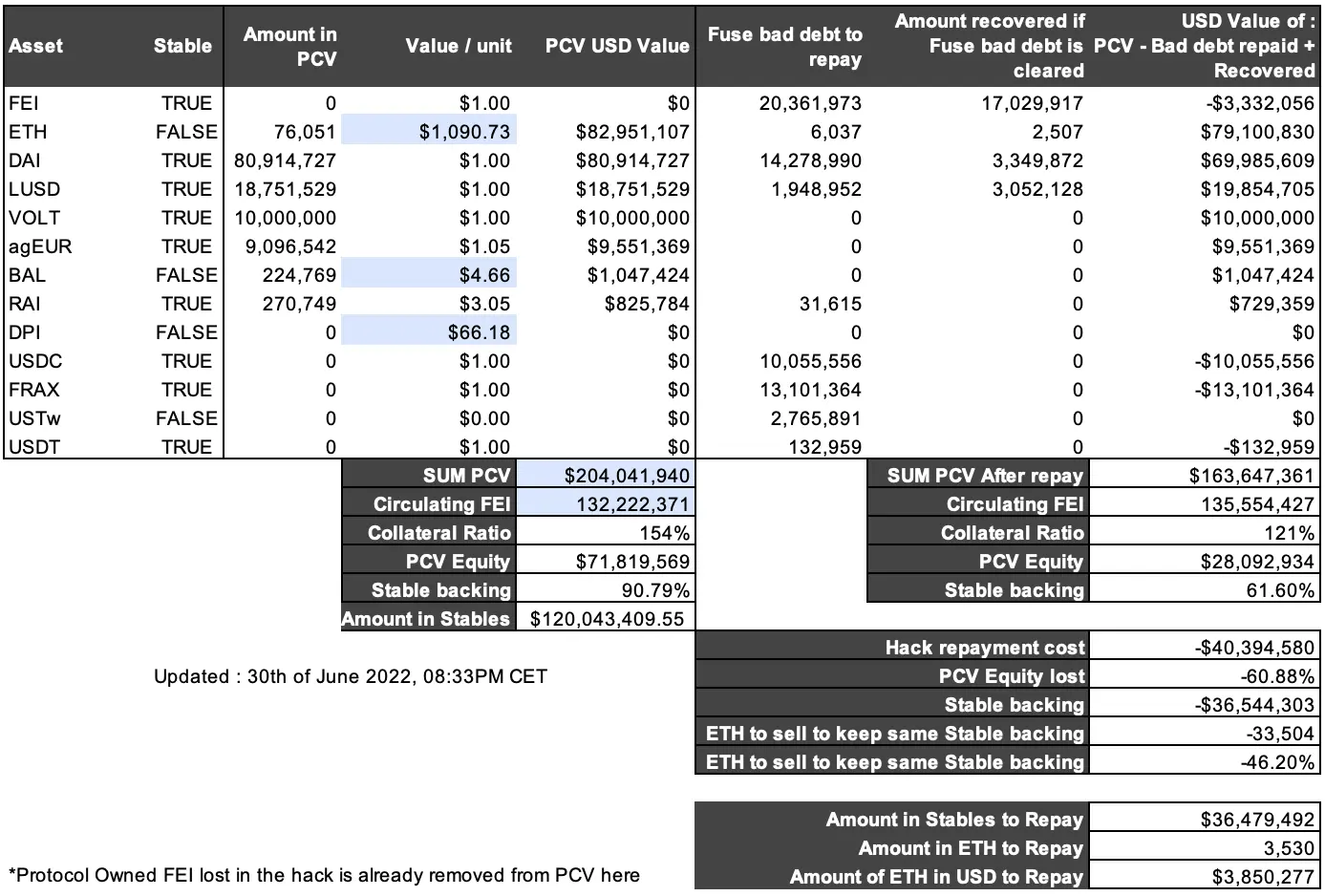

为了执行还款,Tribal 委员会必须分配现有的 PCV 资产或出售资产以回购被盗资产,截至 2022 年 6 月 30 日的价格约为 4000 万美元,其中只有约 400 万美元是 ETH ,其余的是稳定币,详细信息如下所示:

资料来源:@Eswak(TribeDAO 社区成员和贡献者)

假设以当前价格(截至 2022 年 6 月 30 日)全额偿还黑客受害者,我们更新了抵押品比率(CR)和稳定支持比率(SB),我们还根据不同的 ETH 价格运行 PCV 情景分析。

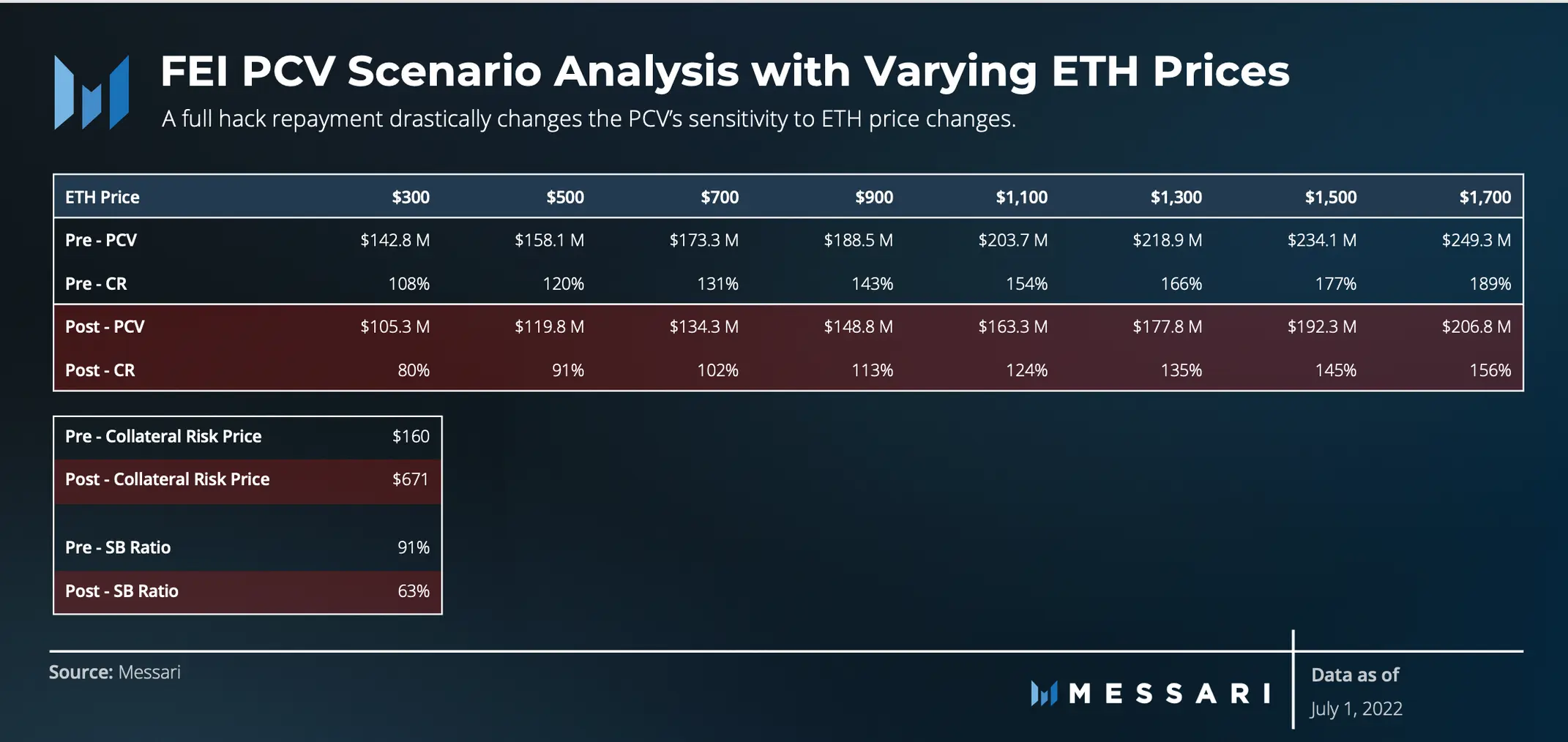

核心团队建议使用稳定支持(SB)比率,这有助于告知当前 PCV 中相对于用户流通使用的 FEI 的市场风险——随着近期的 PCV 整合,SB 比率为 91%,这意味着即便 ETH 跌至 200 美元以下都可以覆盖其稳定币负债。

而如果 DAO 完全赔偿黑客攻击的损失,将极大地改变了这种局面——假设全额还款且 PCV 分配没有变化,那 SB 比率将降至 63%,这意味着 ETH 低于 700 美元就可能会使 FEI 面临风险。

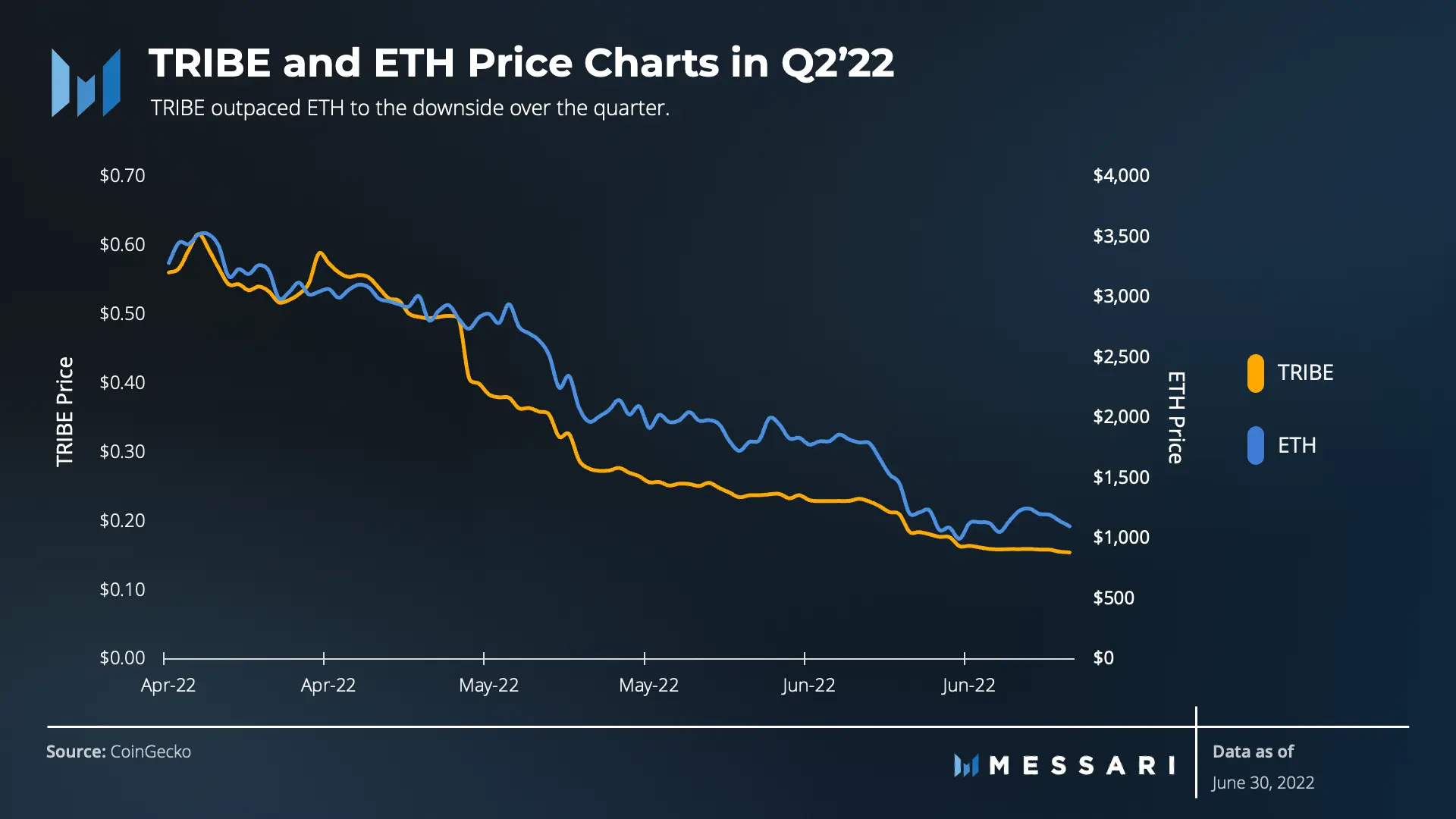

TRIBE

TRIBE 在二季度下降了 72%,而以太坊下跌了 66%,该代币目前的市值为 1.248 亿美元(截至 2022 年 6 月 30 日,假设 TRIBE 流通供应量为 8.32 亿)。

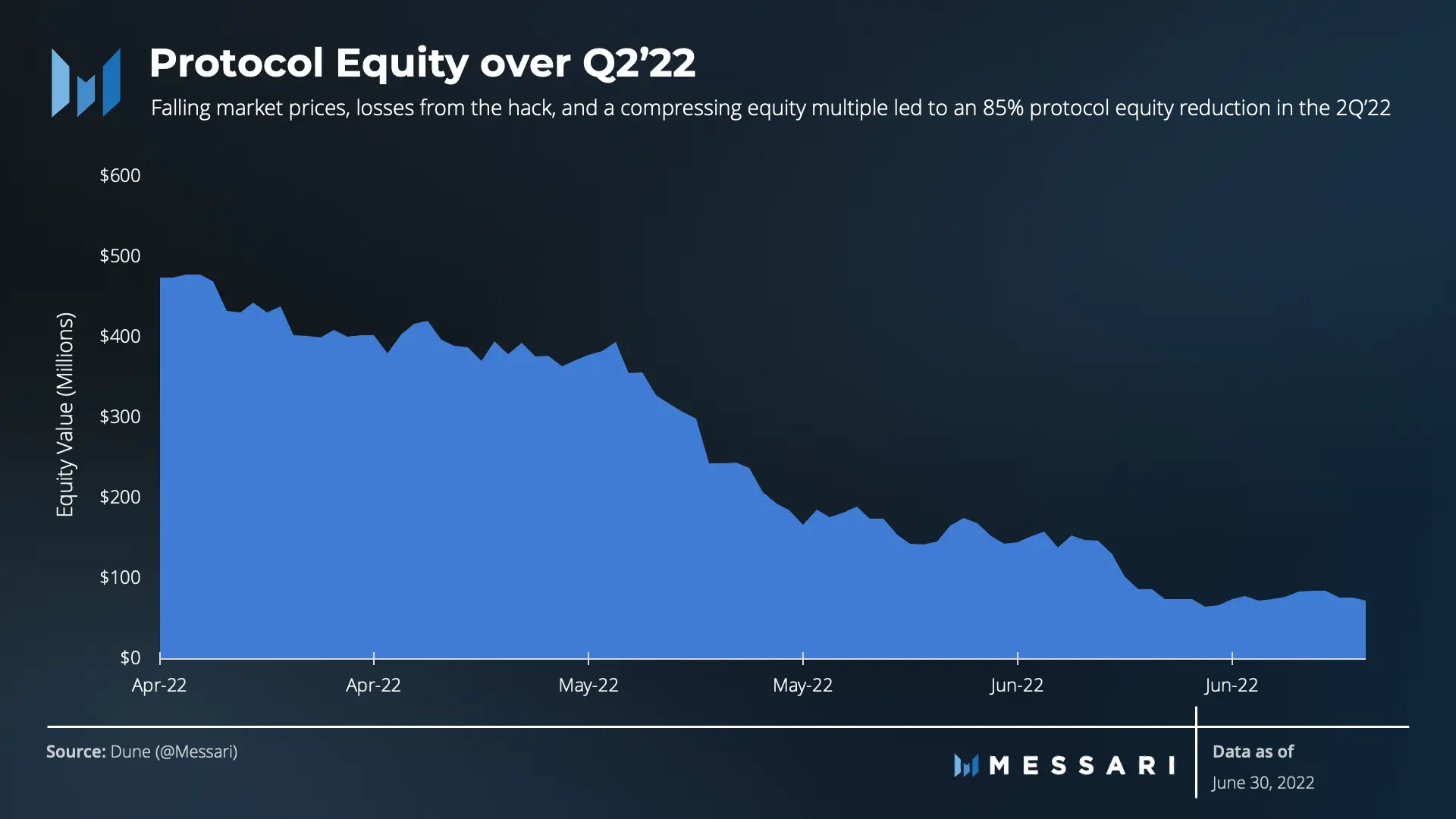

协议的权益价值可以通过从 PCV(资产)中减去用户流通使用的 FEI(负债)来衡量。

我们估计大约有 8.32 亿 TRIBE 在流通,在接下来的 3 年中,将有另外 1.48 亿TRIBE 归属于 Fei Labs、投资者和个人贡献者。

如果使用 8.32 亿作为流通供应量,我们通过流通市值除以协议权益来计算 TRIBE 净值倍数:

1.25 亿美元 / [ 2.04 亿美元 - 1.32 亿美元 ] = 1.74倍

该指标有助于我们了解 TRIBE 的外在价值或市场增长预期——如果该协议在今天清算,TRIBE 持有者将收回其当前头寸的约 57%,因此剩下的 43% 是基于对未来回报的预期。

定性分析

FEI 需求驱动力

Fei Protocol 专注于成长为 DAO 到 DAO(D2D)的流动性解决方案。其中 Turbo 于 4 月 20 日推出,但由于 Fuse 黑客攻击和资产冻结而未能启动。

Turbo 可以帮助 DAO 有效盘活金库资产,同时增加协议原生代币的流动性,核心措施是 TribeDAO 的零利息稳定币贷款:

其中借款人提供抵押品(通常是本地金库资产,可广义地称为 TKN)并获得等量的 FEI,这部分 FEI 必须分配到贷款池中并与等量的 TKN 相匹配,而借贷的 DAO 和 FEI 将从该贷款池中分摊费用和利息。

这样借贷的 DAO 就可以有效利用其金库资产,同时以稳定币贷款池的形式为持有者提供流动性,作为回报 TribeDAO 也可获得收益。

Turbo 会成为 FEI 的需求驱动力吗?当然可以,因为 TKN 持有者将 TKN 添加为抵押品并取出 FEI,反之亦然。例如第一个 Turbo 合作伙伴计划是 Balancer,鉴于 veBAL 奖励,购买 FEI、存入抵押品并提取 BAL 在经济上可能具有吸引力。然后用户可以参与 veBAL 代币经济学并以这种方式获得收入。

尽管该交易肯定存在比这里讨论的更多的变化和风险,但预计这种设置将合理推动对 FEI 的需求。

PCV 收益优化

在与 FEI 需求增长类似的情况下,DAO 要为 FEI 的 PCV 创造新的收益创造机会。

从历史上看,DAO 对 PCV 的主要用途是借钱铸造 FEI 并将其存入 Fuse 池,FEI/wETH 或其他交易对的 DEX 上也采用了类似的策略,但 DAO 对 PCV 多样化和产生回报的新用例也持开放态度。

譬如在本季度末 PCV 整合之前,DAO 利用其与其他协议的合作伙伴关系来产生收益,举两个例子:

DAO 持有 LUSD 作为 PCV 资产,需要为其 PSM 提供资金。因此 DAO 还可以参与Liquity 清算池以获得额外收益(Liquity 是一个像 MakerDAO 一样的借贷平台,但初始抵押比率要求较小,清算速度更快);

作为与 Balancer 合作的一部分,TribeDAO 在资金互换中获得了 20 万枚 BAL,并将其与 ETH 配对,TribeDAO 可以参加 veBAL 奖励,利用其投票权,DAO 能够在 Balancer 上为 FEI / wETH 流动性池创建 30% 的年利率,这增加了 LP 的收益率,因此可能会增加对 FEI 的需求;

治理

上个季度,TribeDAO 投票决定将其治理结构改为流动代表民主(Liquid Representative Democracy),DAO 选举了九名管理 Optimistic 时间锁多签(5-of-9 multisig)的理事会成员。

Tribe 委员会可以通过时间锁实现几乎任何更改——通过 NopeDAO 的链上治理投票赋予 TRIBE 持有者对 Tribe 理事会的监督权。

Fei-Frax Alliance

5 月 18 日,Joey 发起了 Frax x Fei Stablecoin Alliance,FEI 将取代 Curve 4pool 中的 UST,并在 Balancer 上创建一个新的 FEI-FRAX-DAI 3pool。

Frax 是最大的 veCRV 持有者之一,会将奖励定向到 4pool,而 Fei 会将 veBAL 奖励定向到 3pool,这可能对 Fei 的 PCV 保护以及稳定币需求前景非常有帮助。

总结

对于 Fei Protocol 和 TribeDAO 来说,今年二季度是一个艰难的季度。

FEI 以稳定的 PCV 为后盾,而新的治理结构可能挽救了 DAO,因为它保留了 PCV 并重新关注社区以寻找新的解决方案,但该结构也会给未来的治理流程带来风险——可能导致产品研发和协议增长被冻结。

当下,对于 FEI 来说,活下来,压倒一切。