原文来源:Cointelegraph

Bitfinex分析强调,"对于做了HODL的投资者来说,我们正处于比特币历史上最糟糕的时刻。"

比特币(BTC)价格在多头成功将其价值拉回到20,000美元以上之后,又持续了一天的横盘交易。然而,分析人士对此举看法不一:一些人认为 "最坏的情况已经过去",另一些人则认为 "最坏的情况还在后面"。

也有认为比特币可能进一步下跌的分析师,理由是18,000美元和21,000美元之间的横盘表明,没有足够的交易量来维持新高,因此任何负面事件都可能使比特币再次失去20,000美元的支撑,并跌至18,000美元以上。

Titanium Asset的首席研究员Ayron Ferreira指出,加密货币市场的走势在短期内与美国经济的表现紧密相连,因此,投资者应该关注未来几个月内发生的通货膨胀情况和货币调整水平的进一步迹象。

他补充道:“加密市场中需要关注的驱动因素:全球宏观形势、将提前运营的加密行业公司的状况以及有关巴西和世界该行业监管的新信息”。

与Ferreira相同,Bifinex分析师指出,美国经济目前是比特币价格的主要催化剂,因此美国经济形势的恶化可能会极大地影响加密货币市场。

该公司强调:"在我们评估宏观条件时,加息、月度通胀率、CPI数据和 Jerome Powell(美国联邦储备委员会主席)的声明仍然是重点"。

目前,美联储似乎正在寻找短期的、急剧的利率冲击,试图立即降低月度通胀率。周四,Powell提到,他不反对加息 100 个基点。

政策制定者似乎仍然认为,经济增长仍然没有放缓的迹象,美联储正在发出信号,如果他们相信经济能够承受得住,他们会更愿意参与一个更积极的看涨周期。

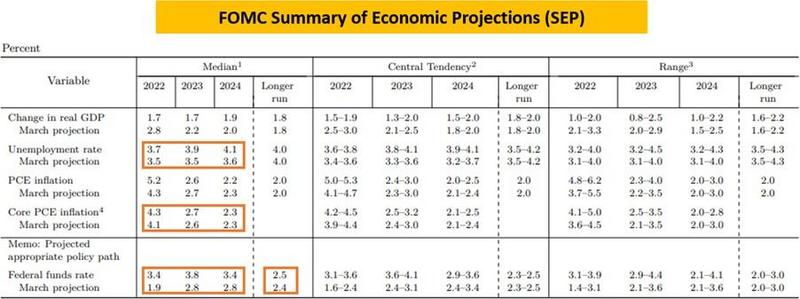

他指出:"值得强调的一个有趣信息是SEP(经济预测摘要)。FOMC的中性利率估计已经上升到2.5%。他们还计划将联邦基金利率提高到3.8%,比这个中性门槛高130个基点。这表明更多的紧缩。2022年的失业率将是3.7%。在2023年将上升到3.9%。然而,根据其预测,美联储将在2023年继续加息40个基点"。

FOMC SEP (来源: The Macro Compass)

通货膨胀和失业影响加密货币市场

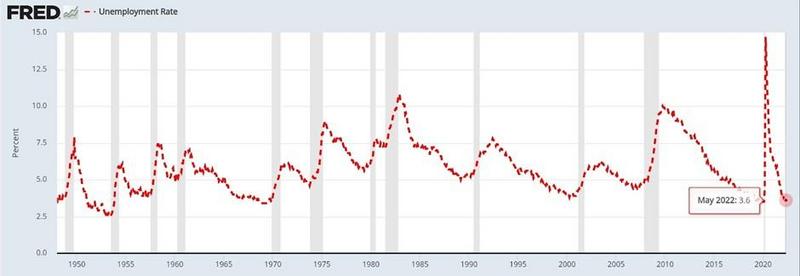

该交易所的分析指出,美联储有一个艰难的任务,那就是保持低失业率和价格稳定。美联储对失业率的预测中值为4.1%,比目前的3.6%上升50个基点。

为降低通胀,美联储要么计划“软着陆”,以扭转劳动力市场的需求,这意味着失业率可能会增加。 在美联储看来,失业率上升0.5%将是到2024年底实现2%通胀目标的一个公平权衡。

因此,劳动力市场没有显示出强劲的迹象。

美国失业率 (fonte: FRED)

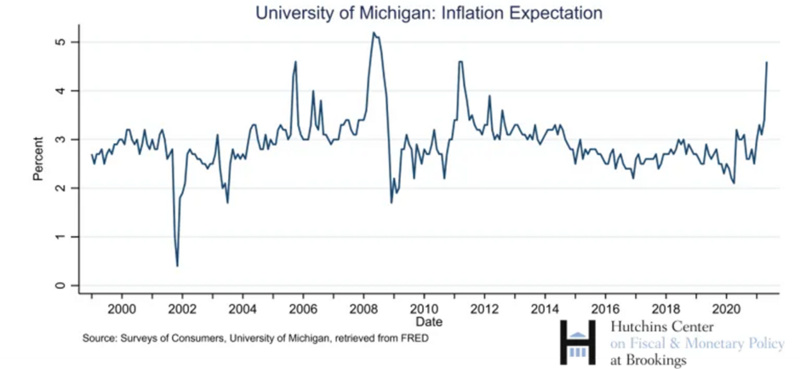

Bitfinex还指出,通胀预期是指消费者和企业预期价格上涨的速度。它们是必不可少的,因为这些预期会影响实际的通货膨胀。

他强调说:"如果每个人都预计明年的价格会上涨,比如说3%,那么企业就会希望将价格提高(至少)3%,而工人及其工会也会希望有类似规模的增长"。

密歇根大学的通胀预期 (fonte: FRED)

Bitfinex 指出:“图像表明,在未来十年内,消费者预计通胀率将高于目前的轨迹。然而,消费者也认为通胀率高于官方报告。或者从 2022 年和 2023 年展开两年,这取决于政府的反应经济受到美联储开放货币政策和供应限制等外部因素的影响”。

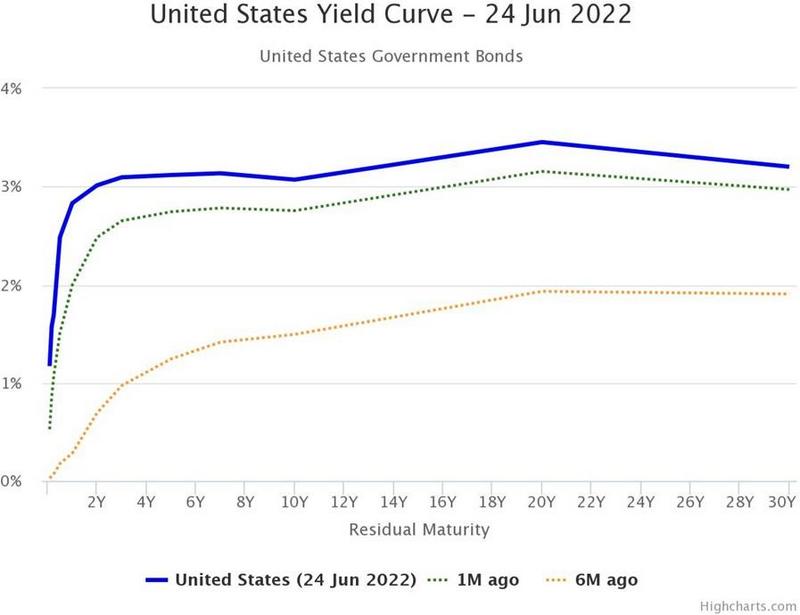

该公司还指出,对标准收益率曲线的分析显示,债券收益率随着到期时间的推移而稳步上升,但对于较长的到期时间来说则有些平缓。

并强调说:"陡峭的收益率曲线在最后不会变平。这表明经济在增长,可能会出现更高的通货膨胀。平坦的收益率曲线表明短期债券和长期债券的收益率差别不大。这表明有不确定性。收益率曲线倒挂的情况很罕见,预示着未来会有麻烦。它发生在短期债券比长期债券支付得更好的时候"。

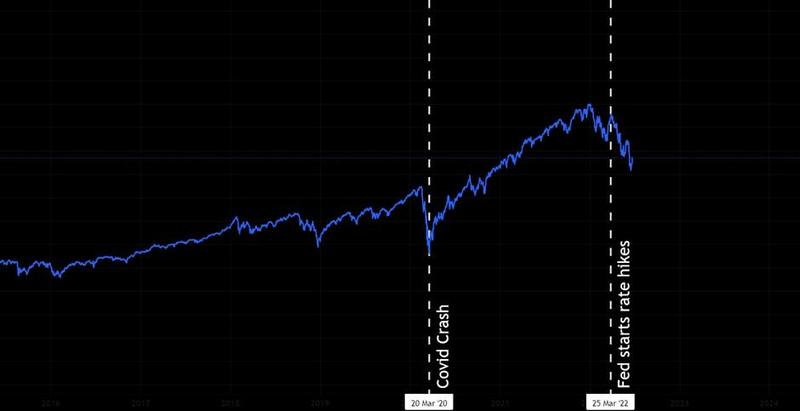

标普 500 指数的一维图表

据该公司称,标准收益率曲线在 3 月份出现小幅上涨,当时投资者意识到经济仍然强劲且失业率较低。

由于通胀数据未显示放缓迹象,且美联储继续加息,标普 500 指数自 2022 年初以来一直下跌,目前比峰值低 20%。与此同时,自美联储开始收紧货币政策以来,10年期国债收益率一直在上升,上周升至3.36。

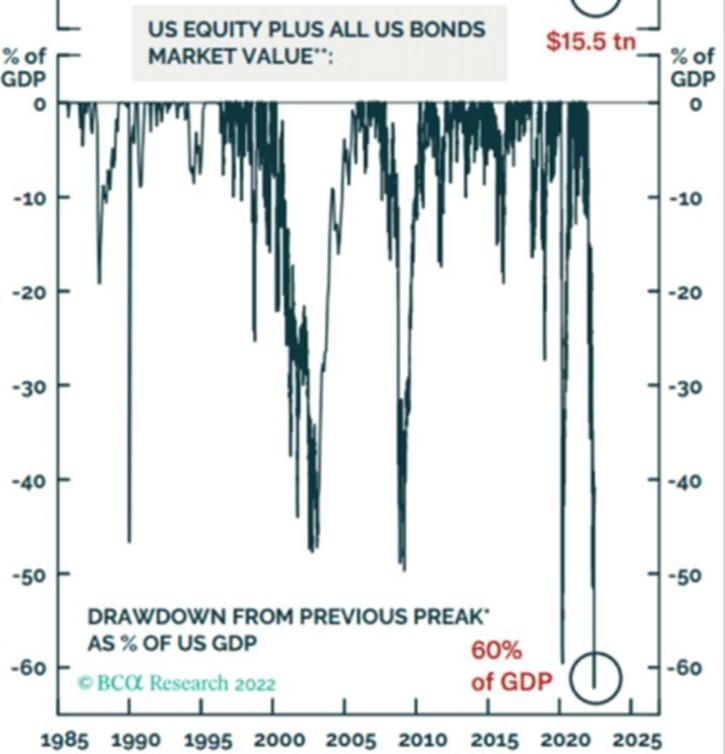

该公司说:“由于股市严重低迷,债券在这种环境下无法作为投资组合对冲,我们刚刚目睹了历史上‘金融财富’的最大破坏。这是指摩根大通 2022 年 5 月的研究报告,他声称美国的总财富在 2022 年从 13 万亿美元下降到 8 万亿美元,下降了 5 万亿美元,主要来自糟糕的股市”。

美国股票加债券的市场价值(来源:BCA研究)

美国收益率曲线(来源:worldgovernmentbondds.com)

Bitfinex强调说:"如上所述,平坦的收益率曲线显示短期债券与长期债券的收益率差别不大。这表明有不确定性。这个指标告诉我们,债券市场正在等待美联储的更多明确性。”

比特币不是通货膨胀的 "避风港

Bitfinex强调,比特币作为对冲消费者价格通胀的通常说法已被证明是错误的,但有一种说法是它作为对冲极端货币通胀的一种手段。

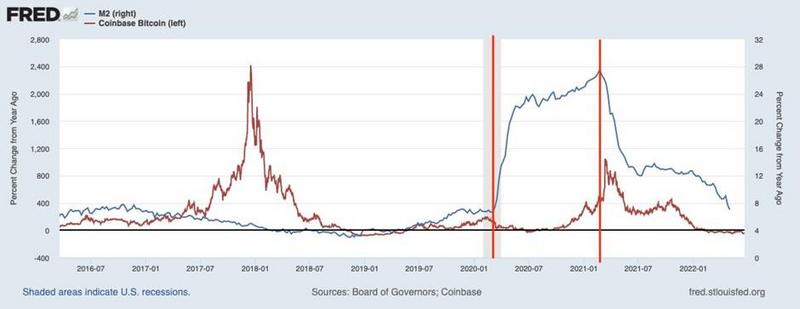

M2货币供应量与比特币价格对比(来源:FRED/@JanWues)

从该公司分享的一张图表来看,M2是衡量货币供应量的一个指标,包括现金、活期存款和容易兑换的近似货币。M2是一个比M1更广泛的货币供应量的衡量标准,M1只包括现金和活期存款。

2020年,M2的逐年百分比变化开始在短时间内迅速增加。比特币价格的同比百分比变化以滞后的方式跟进。在当年的闪电崩盘后,比特币价格达到历史新高,而M2也达到新高。

M2的同比百分比增幅在2021年2月底达到顶峰;比特币价格在此周期内很快在2021年3月中旬达到顶峰。

该公司强调说:"可以说,在过去的两年里,比特币价格充当了M2货币供应量的滞后指标。这就是比特币作为对冲极端货币通胀的论点产生的地方。”

(Bitfinex BTC/USD数据)

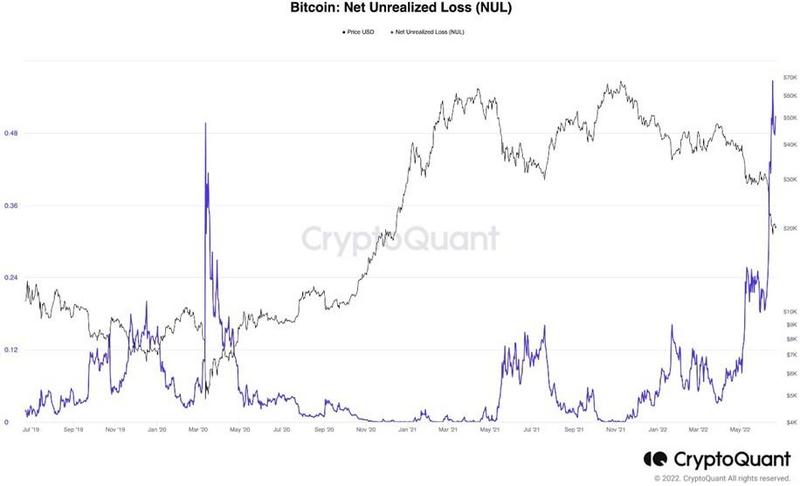

该公司强调说::"比特币继续在20000美元左右徘徊,与2017年的上一个周期峰值相吻合。加密货币市场的其他部分已经看到altcoins从2021年的峰值下跌了80-90%。对于做了HODL的投资者来说,我们目前正处于比特币历史上最糟糕的时刻。”

比特币现货未实现的净损失(来源:CryptoQuant)

矿工们正在出售比特币和以太坊

该交易所指出,现货持有的未实现净亏损是比特币历史上最大的。 这意味着有许多散户投资者陷入困境,以及面临成本基础大幅下降的实体。

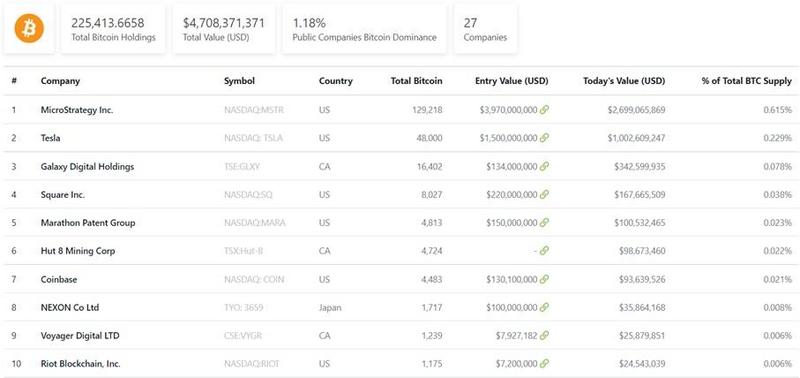

持有BTC股份的上市公司(来源:Coingecko)

“例如,Microstrategy 的比特币资产未实现损失超过 12 亿美元。此外,像三箭资本这样的加密货币基金和像摄氏这样的贷方保持长期杠杆头寸。暴露于加密货币的股票在他们的投资中陷入困境 ,而强制清算其资产可能需要比特币价格进一步贬值。“

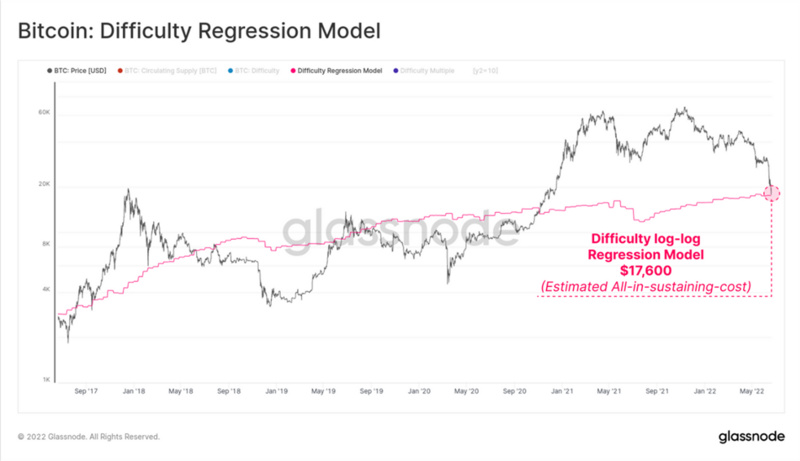

此外,该公司指出,比特币一直与其生产成本,即挖矿过程保持着一种关系,这为挖出的BTC的全部维持价格提供了一个重要的指示。

Glassnode指出,目前的生产成本约为17,600美元,这是上周末价格开始回升前达到的低点。

使用对数回归模型进行采矿成本评估(来源:Glassnode)

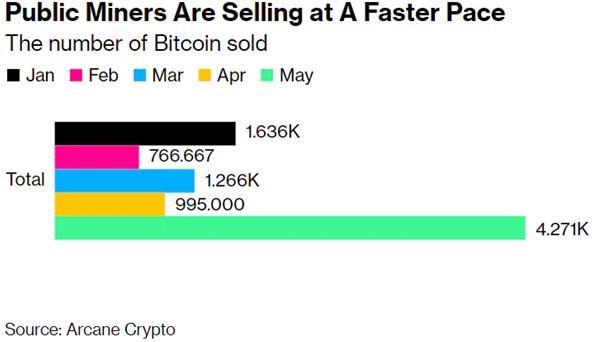

Bitfinex还强调,该指标很重要,能够估计矿工的变现价格,作为其开采的余额成本基础的指标,目前为26170美元。由于强烈的金融压力,从矿工国库中流出的资金数量增加,每月达到5千到8千BTC的比率。

Bitcoin Hash Ribbon (来源: glassnode)

上图显示了是否有矿工投降的情况发生。当有相当大的净比例的矿工长期关闭机器时,就会发生矿工投降。

他指出:"在矿工投降期间,矿工不仅关闭了矿机,而且很可能在出售他们的BTC。在开始和投降期间,来自弱小矿工的抛售压力大大增加,但一旦投降结束,网络就只剩下最多运营费用最低的重要矿工。最终,这最终会减少日常的强制抛售压力”。

公共矿工的销售速度(来源:Blockware Intelligence)

Bitfinex的分析指出,目前的周期类似于2018-2019年的熊市圈地事件。

“令人惊讶的是,在比特币未能维持其先前整合的低位(28,000 美元)之后,矿工停止出售以支付运营成本,并看到余额以每月 2,200 BTC 的速度增长。这继续支持我们的论点,即存在大量实体,包括因持有比特币而遭受未实现损失的矿工。”

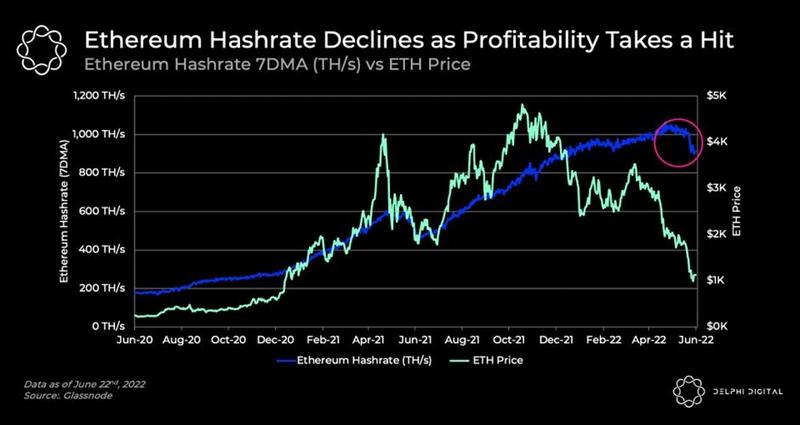

与价格相比的以太坊哈希率(来源:Delphi)

该公司还强调,以太坊挖矿的盈利能力受到了当前熊市的严重影响,由于价格下跌,矿工现在从他们的业务中赚取的利润更少。

能源成本的上升使情况更加复杂;能源价格指数目前处于五年来的最高水平。

他指出:"一旦以太坊切换到权益证明,这应该会严重影响市场,因为它将减少ETH的供应,消灭了目前以太坊挖矿,因此矿工可能被迫出售"。

原文链接