原文作者:Arcane Research

原文编译:吴卓铖 吴说区块链

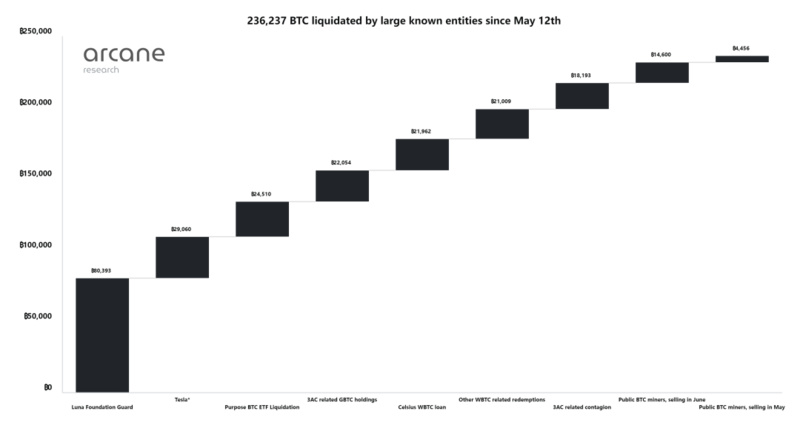

236,237,这是自5月10日以来已知的大型机构BTC抛售量。大多数抛售都是被迫抛售,少数则不是,我们对过去两个月的抛售压力和连锁反应进行了简要的事后分析。

236,237枚BTC的数字来自于过去两个月市场压力期间看到的大规模机构爆仓和其他大规模卖盘。这个数字没有考虑其他非受迫性卖出和对冲活动,这些活动通常发生在加密货币熊市中。

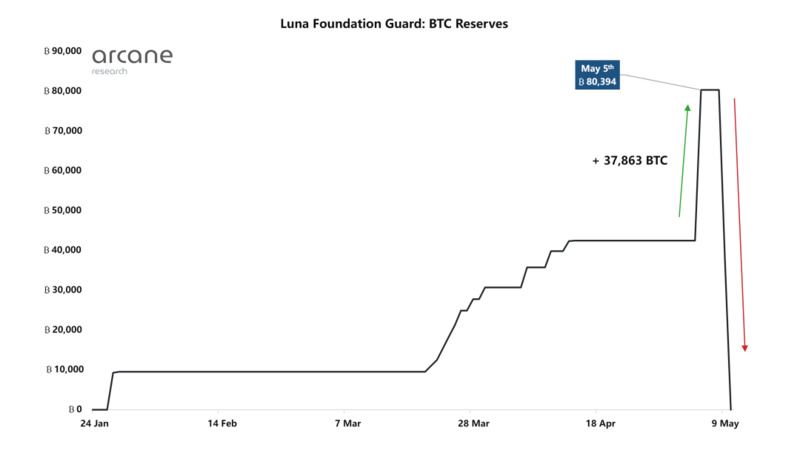

这一切都始于Do Kwon和LFG

在LFG达成最初的30亿美元BTC储备目标后5天内,UST兑美元的汇率陷入混乱,为了挽救UST的脱锚,LFG动用了8万BTC储备。

Luna和UST的崩盘,导致了在未来几个月蔓延出更多的卖盘。

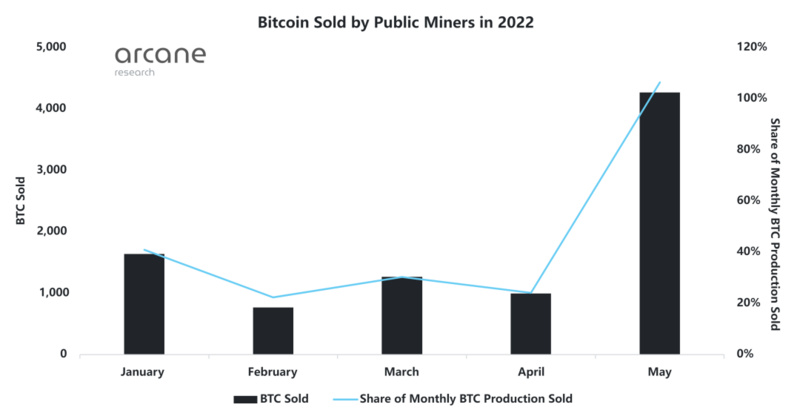

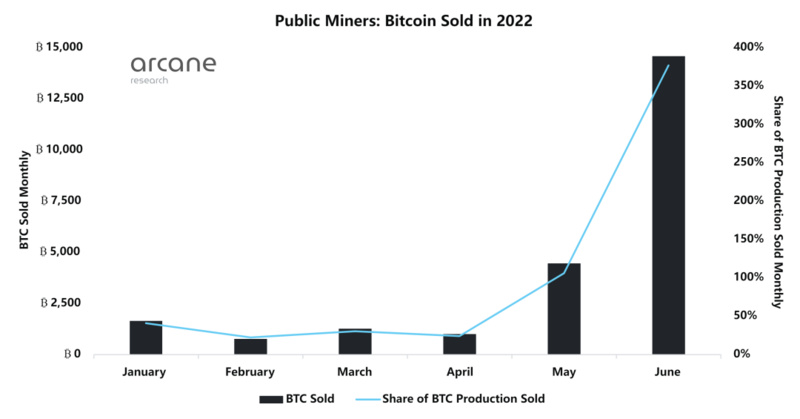

5月份首次出现矿商抛售

市场形势恶化,上市的矿商被迫在5月份开始抛售手中的BTC。

5月份,上市的BTC矿商一共卖出了4,456枚BTC。

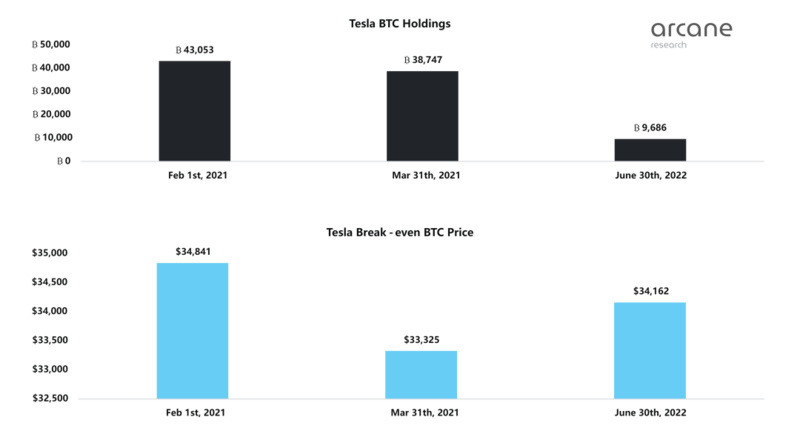

特斯拉

在此之间,特斯拉卖出了75%的比特币。我们估计特斯拉的抛售量为29,060枚BTC,平均价格为32,209美元。

这个估计是基于以前的VWAP估计,从他们最初购买BTC(平均价格34,841美元)和2021年第一季度出售10%的BTC以"测试流动性"来计算。

假设第一季度出售的10%的BTC是以50,000美元的价格,那么特斯拉新的BTC成本价格约为33,325美元,这意味着特斯拉以小幅亏损出售。

CPI出人意料

进入6月10日,美国CPI出人意料。相关因素导致价格下跌,使几只在Luna崩溃后已经处于压力之下的鲸鱼破产。

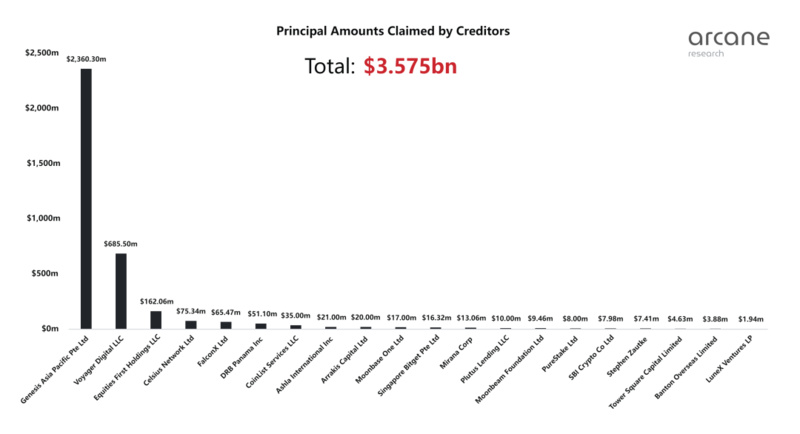

6月12日,Celsius停止了取款,关于3AC崩溃的谣言传出。泄露的法庭文件显示,3AC欠了贷款人18,193枚BTC和相当于22,054英镑的GBTC。

破产之后,3AC的债权人在对3AC进行清算的同时,对敞口进行了对冲和去风险处理,试图修复资产负债表上的漏洞,从而引发了一场合理的减价出售。

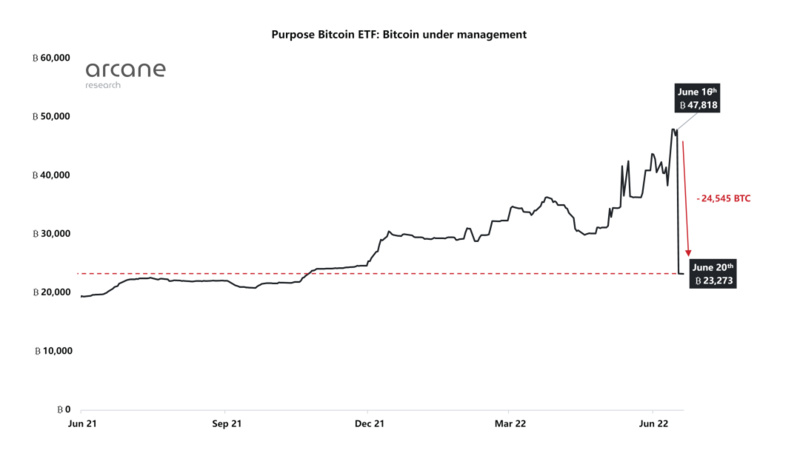

Purpose清算

在Luna, 3AC,Celsius的连锁反应中,加拿大PurposeETF出现了24,510枚BTC的大规模赎回,在市场上创造了进一步的抛压。

6月份矿商抛售加剧

市场变得更加黯淡,BTC矿商在5月份的小规模抛售压力到6月份变得更大。6月份,上市的BTC矿商卖出了14,600枚BTC。

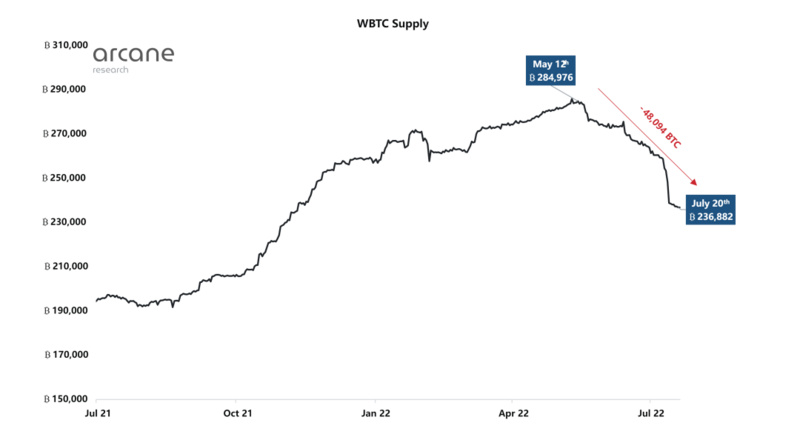

Celsius破产重组

Celsius公司准备根据破产法第11章进行破产保护,并偿还了DeFi的贷款,在7月初释放了21,962枚WBTC。

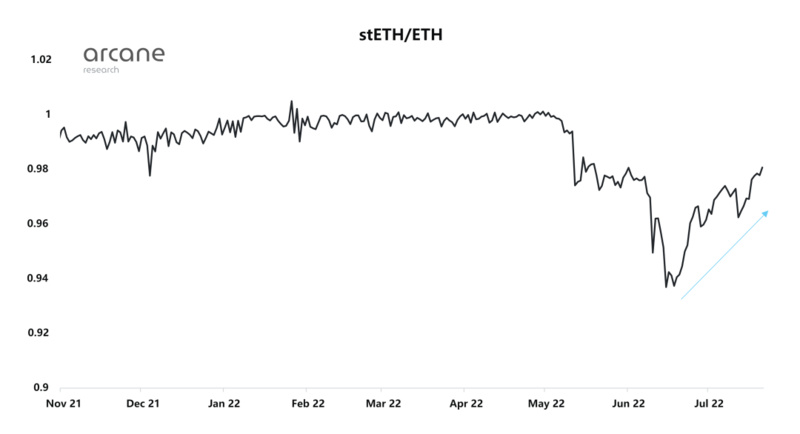

除WBTC以外,Celsius公司还配置了大量的stETH,据传该公司于今年6月以15%的折扣被Alameda公司收购。

Alameda可能对冲了他们的stETH敞口,导致ETH卖盘暴增,同时给ETH带来了暂时的残酷的下行压力,影响了更广泛的加密货币市场。

宏观链上指标的问题

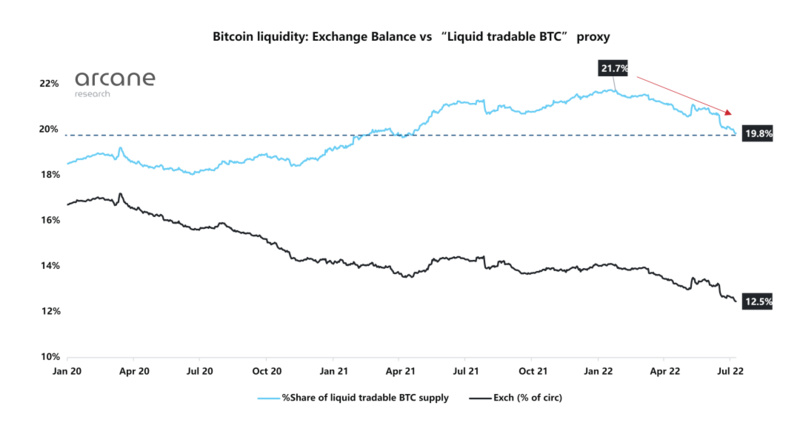

在4月下旬,我试图挑战某些宏观链上指标的观点。5月以来的大部分抛售压力来自于去中心化交易所和我在研究“BTC的产品化可能对市场产生影响”时提到的来源。

我们现在处在哪个阶段?

过去两个月是明显的机构投降阶段。上面提到的236,237枚BTC的大部分卖出都是被迫卖出的,而且很可能比本研究报告所估算的情况更糟糕。

第11章,3AC法庭文件,stETH/ETH价格的正常化,以及在过去几周看到的救济性反弹告诉我,连锁反应正在得到遏制,前面的不确定时代已经过去。

清算暂时结束

我倾向于认为被迫性抛售和与连环清算的不确定性阶段目前已经结束,市场将会正常化。

未来一段时间内,我们可能会在动荡的环境中继续下跌和抛售,而宏观和相关性可能会重新成为市场的关键力量。

原文链接