市场观点

宏观流动性

货币流动性整体紧缩。美国长期通胀大概率见顶回落,给了市场喘息机会。美联储及时放风7月底加息75基点而不是100基点,市场情绪有所好转,美股和crypto市场均迎来大幅反弹。当前美国的宏观情况并未得到本质好转,乐观情况下,预计到23年Q1美联储才会降息放水。

链上指标

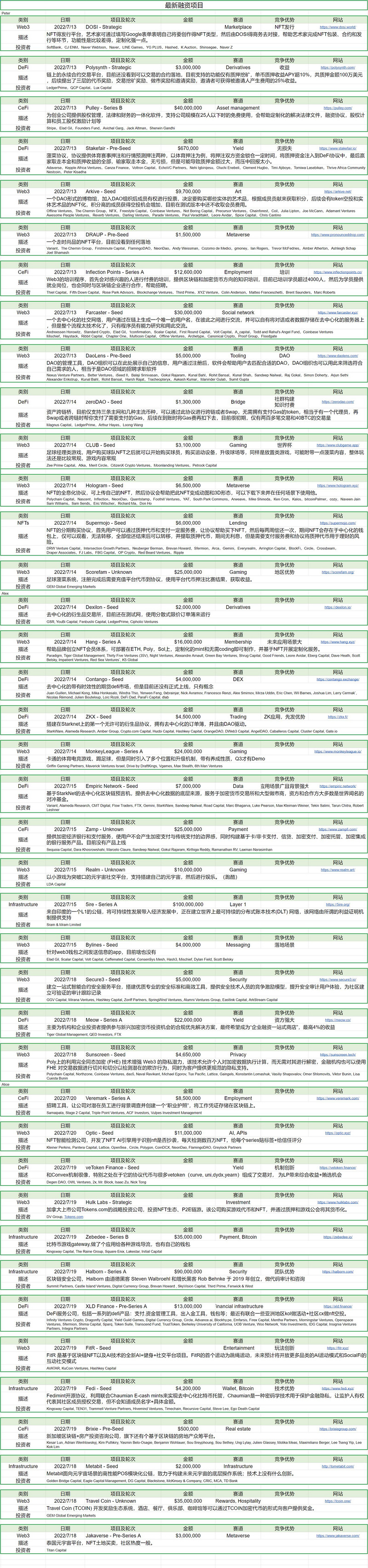

链上指标尚未发出中期价格反转的信号。1-10BTC的散户地址量继续大幅增长创新高。>1kBTC的地址量减少较大,估计是更多交易所在频繁调动冷钱包筹码以应对不断增加的提现行为。币龄在3个月以下的热钱持有者已经下降到20%,接近2015/18年复苏阶段的水平。熊市底部就是BTC从信念薄弱者转移到坚定信仰者的过程。

市场没有出现资金明显回流迹象,存量资金博弈为主。稳定币USDT流通量并没有增加,而USDC流通量小幅增加,但未达到扭转乾坤的高度。结构上虽然市场整体资金没有大幅增加,但转入交易所的观望资金明显提升,代表了市场信心的增强。

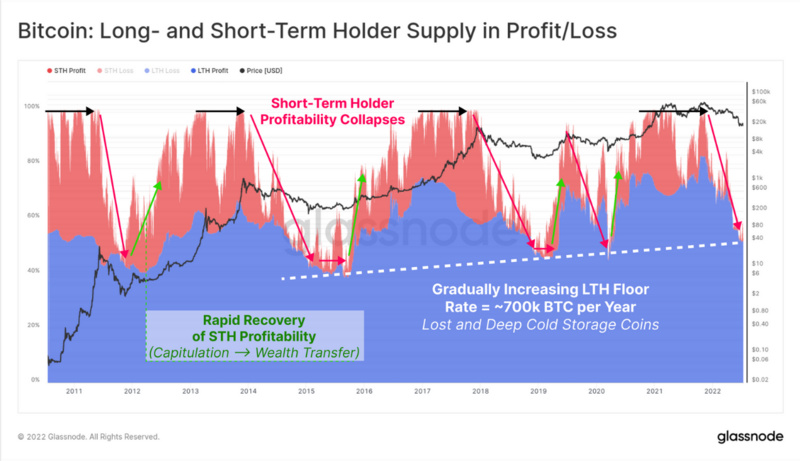

BTC价格在达到生产成本后反弹。在过去5年中,开采1 BTC的电力挖矿成本一直代表着BTC的价格下限(2018年12月,2020年3月,最近一次是在2022年6月)。目前估计挖矿成本略高于16000美元。

BTC长期市场指标

长期趋势指标MVRV-ZScore以市场总成本作为依据,反映市场总体盈利状态。当指标大于6时,是顶部区间;当指标小于2时,是底部区间。许多信号表明,真正的底部形成可能正在进行中,当前指标为-0.07。

BTC短期市场指标

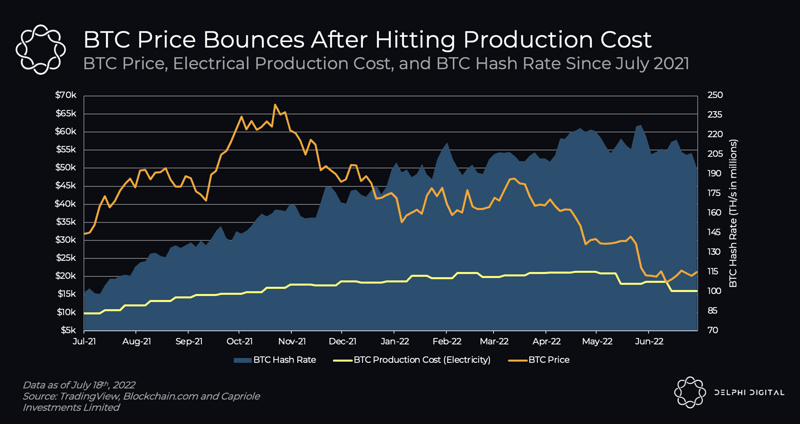

期货资金费率:从近两年的数据可以看到,本周资金费率只是处于比较正常的小幅看涨趋势。费率0.05-0.1%,多头杠杆较多,是市场短期顶部;费率-0.1-0%,空头杠杆较多,是市场短期底部。

期货多空比:1.2。总体维持平衡,市场短期或有反弹。多空比数据波动大,参考意义有所削弱。

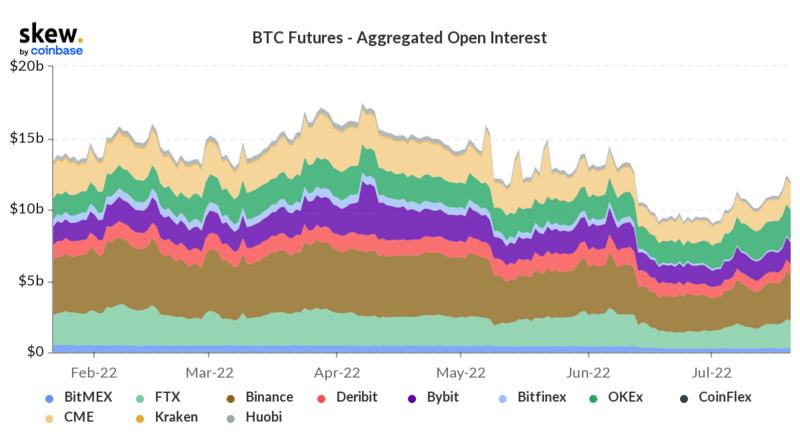

合约持仓量:本周总体小幅增长,市场未来大幅波动可能性增加。ETH行情波动较大,爆仓以ETH空头为主。

BTC走势分析

本周BTC转为中期反弹行情,并可能持续到月底加息后。这轮ETH比BTC强势恐怕不能长久,板块轮动过快反映场内资金不足。总体上行情仍然是中期反弹不是反转。BTC下一次减半大约在24年5月,在BTC触底到减半这段时间将是调整期,而美国加息可能在今年底或明年初结束,之后市场有望进入恢复期。

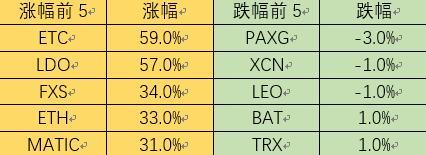

板块涨跌幅Top 100

本周BTC大幅反弹13%。因市场猜测ETH2.0将于9月合并利好影响,ETH带动市场大幅反弹,价值山寨币获得难得的交易机会。交易员押注ETH2.0概念的LDO,L2网络MATIC、OP跟随大涨。MATIC最近建设比较积极,如合作推进迪士尼,并于7月21日推出zkEVM。

市场数据

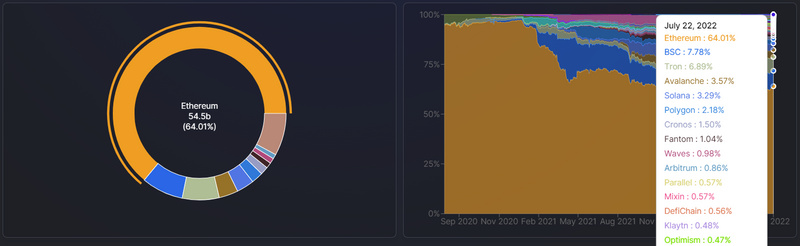

公链总锁仓量情况

伴随行情端反弹,整体TVL出现上升9.28B,上升幅度达12.14%,基本趋同于BTC涨幅,远不及本周ETH的增长。

各公链TVL占比情况

本周收到ETH行情带动影响,ETH链TVL出现较大增长,从62.47%上升至64.01%,单周上涨1.54%;而Tron链上的JustLend协议增长不及预期,在面临大部分协议出现增长时,反而导致了Tron链占比出现一定下滑,可能在面临行情出现一定回暖时,有部分用户更愿意将流动性提到手中观望。

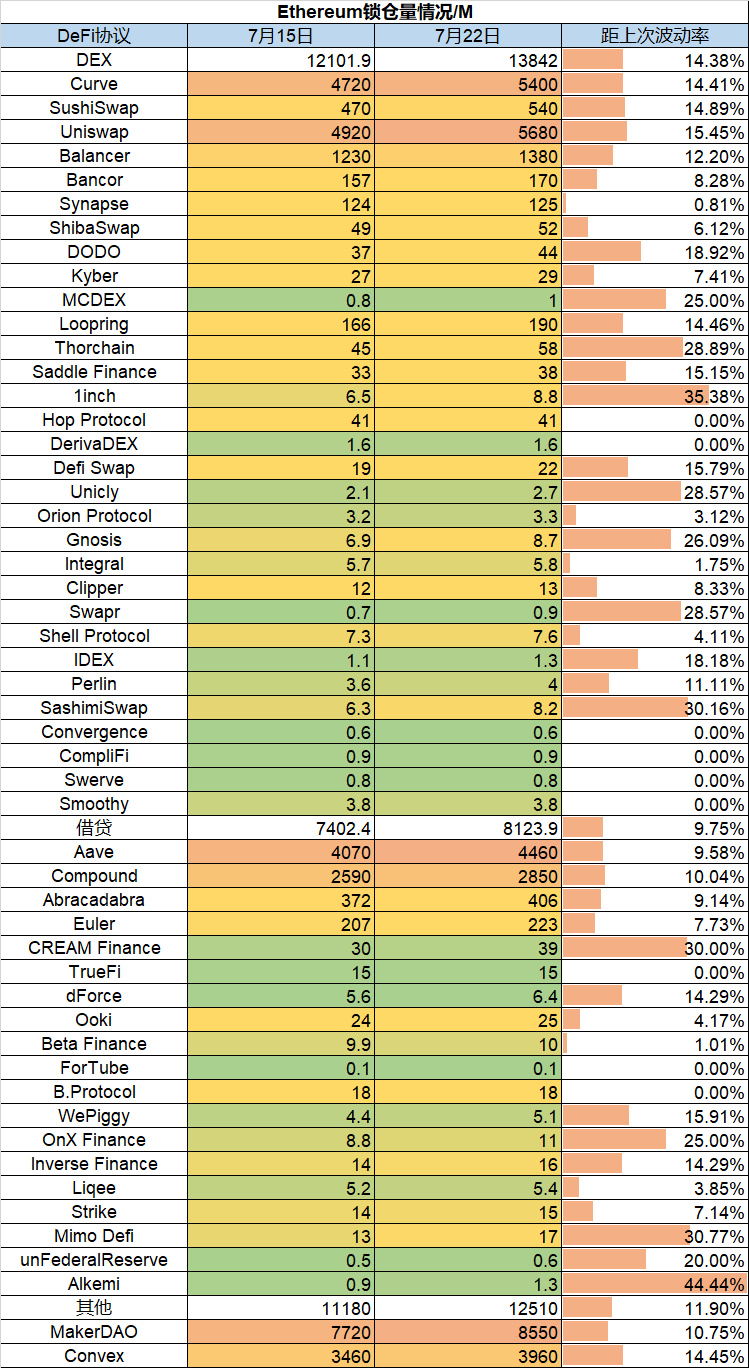

各链协议锁仓量情况

1)ETH锁仓量情况

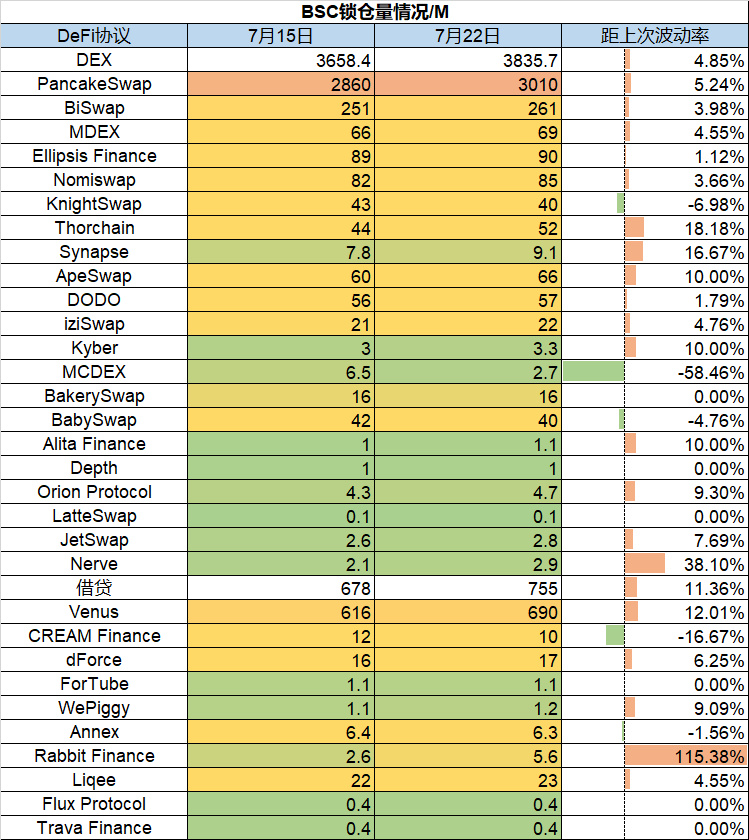

2)BSC锁仓量情况

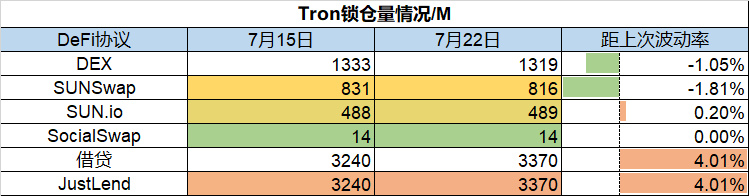

3)Tron锁仓量情况

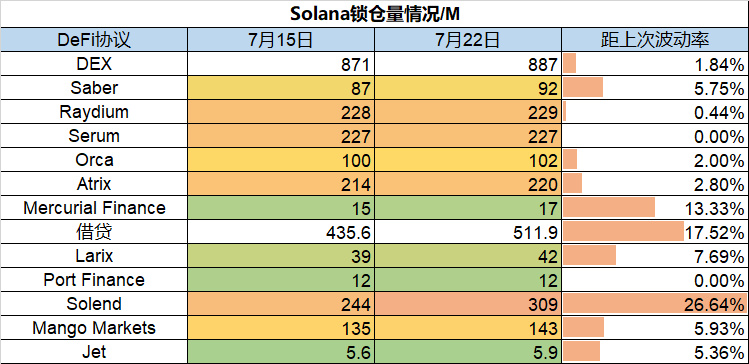

4)Solana锁仓量情况

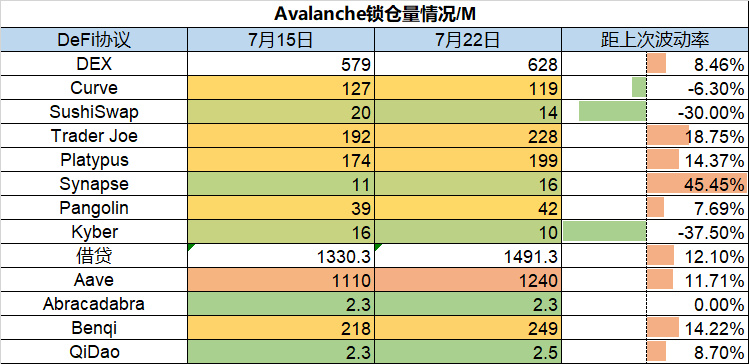

5)Avalanche锁仓量情况

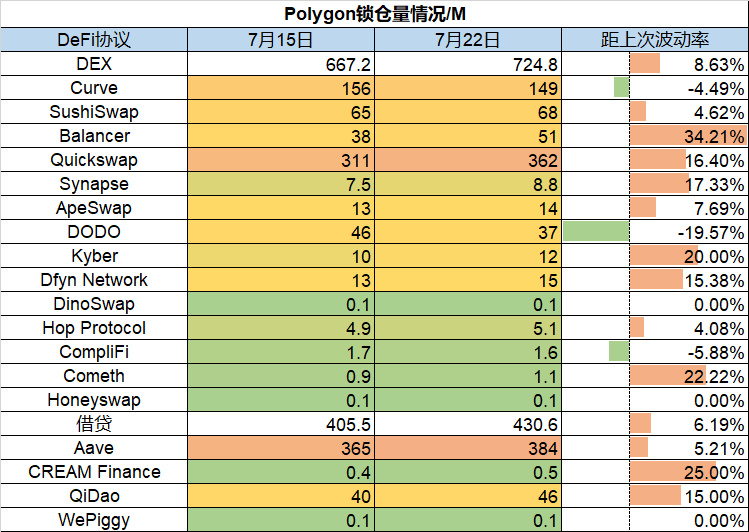

6)Polygon锁仓量情况

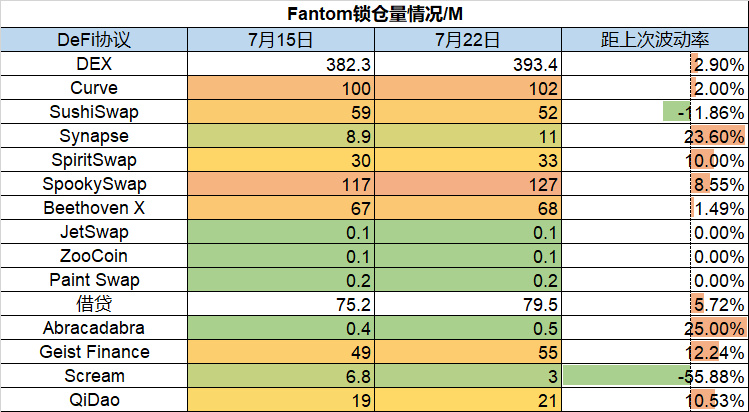

7)Fantom锁仓量情况

8)本周协议情况总结

本周ETH链出现较大增长,而其余各链仿佛没有经历行情大涨所带来的利好,ETH链上Curve、SUSHI、UNI、MakerDAO等多个稳定币、DEX和借贷类型的大协议均出现了15%左右幅度的增长,也可能是受其TVL中ETH占比较高导致,而JustLend协议出现滞涨,造成了Tron出现下滑。

ETH Gas fee历史情况

当前链上转账费用约为$0.76,Uniswap交易费用约为$2.59,Opensea的交易费用约为$1.01,行情回暖,但是链上交易却并不频繁,可能更多用户在观望。

NFT市场数据变化

NFT指数市值

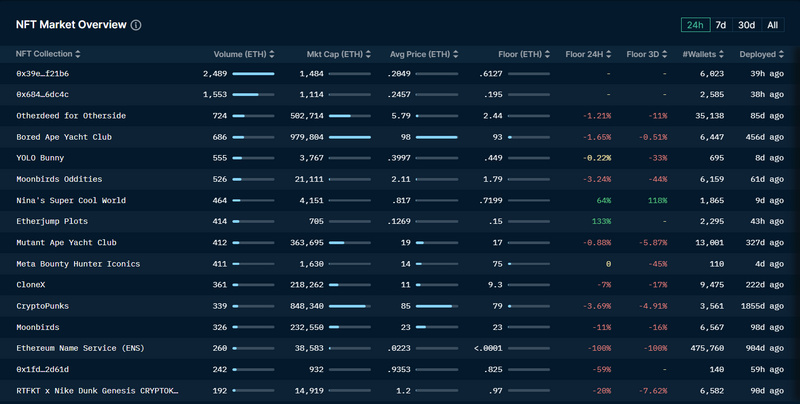

NFT市场交易概览

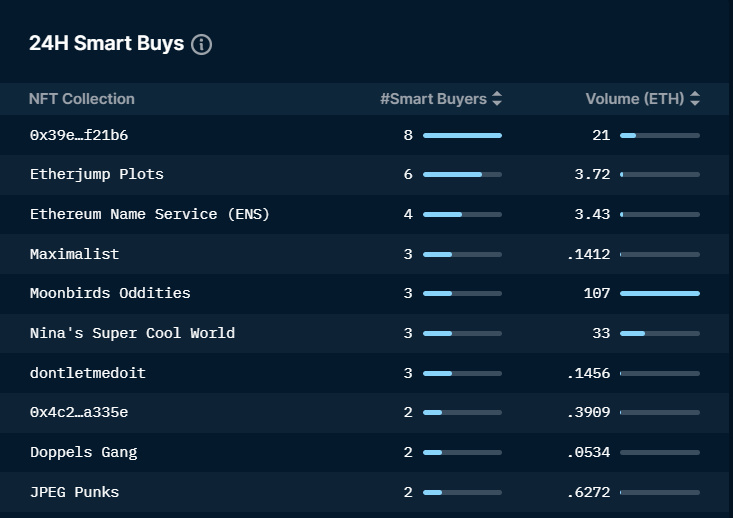

NFT“聪明的钱”购买排序

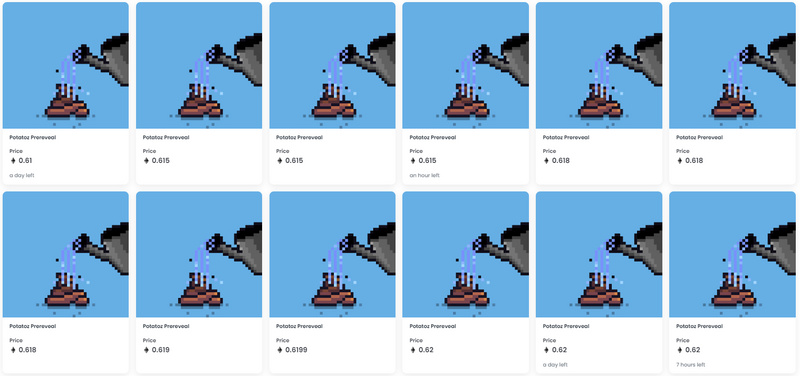

短期内NFT市场好像走入了一个新的环境,土狗NFT的崩盘,老牌二线NFT失去流动性,一周内交易笔数在个位数,而新出现的NFT项目越来越多,并且逐渐呈现出专业性、大团队、传统企业跨界和free mint的趋势,可能会在一段时间后为整个NFT市场注入新的增长点;短期值得关注的项目是The Potatoz,是MEMELend的系列的前传,借用了马铃薯的起源,象征着MEMELend生态的逐渐出现了萌芽,将会迎来生态上的第一波居民,free mint生成,一天内交易量超2000ETH,地板价达到了0.61ETH,并且持有用户相对分散。

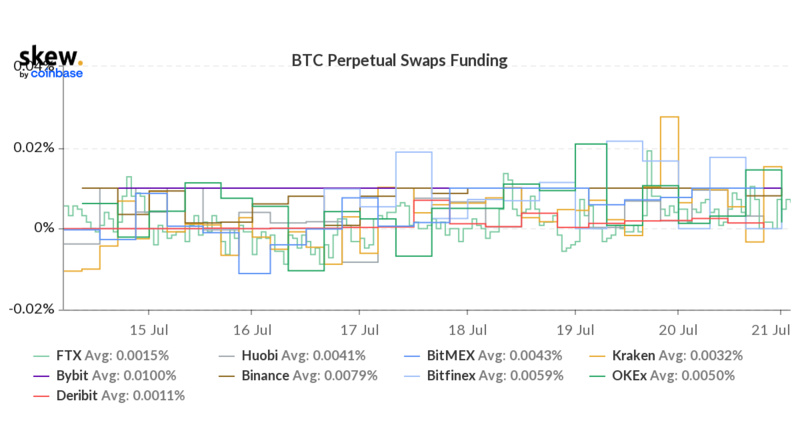

项目最新融资情况