2021 年,Coinbase 创造了 80 亿美元的收入、36 亿美元的净收入和 14 美元的每股收益,但现在,没有人知道 Coinbase 是否能够恢复昔日荣光。本文将重点分析 Coinbase 的中长期中长期前景,以便让人们对这家「上市加密交易所」有更深入的了解。

2021 年 4 月,在 Coinbase 上市之前,首席执行官 Brian Armstrong 给投资者们演示了下面这张 PPT:

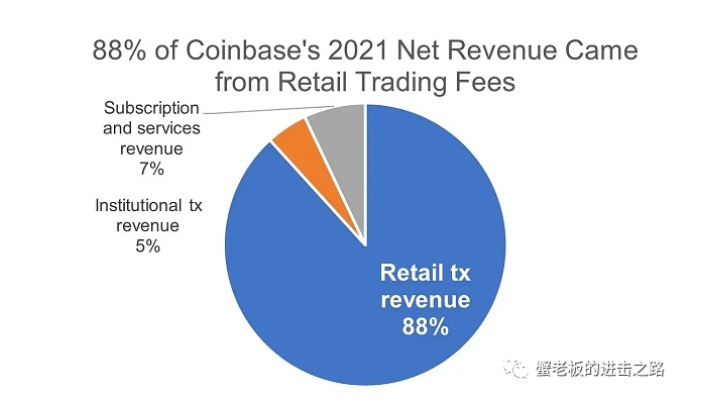

从中可见,Coinbase 将自己定位为一个专注于「实现经济自由」的 Web 3 平台,但如果我们看看当时的 Coinbase 财务状况,就会发现 Coinbase 其实应该是一家利润丰厚的加密零售经纪公司,该公司 2021 年净收入的 88% 来自零售交易费用,5% 来自机构交易收入,其余 7% 来自 「订阅和服务收入」(如下图所示)。

进一步细分 2021 年的业绩,Coinbase 在 2021 年促成了 1.7 万亿美元的交易量,其中 68% 来自机构,32% 来自零售。虽然机构交易量是零售交易量的两倍多,但 Coinbase 的零售收入增加了 18 倍。为什么?很简单:零售交易比机构交易更有利可图。Coinbase 2021 年零售交易的混合收益率达到 1.21%,而机构交易的混合收益率仅为 0.03%,相差约 4000 倍(如下图所示)。

在思考 Coinbase 的中长期前景时,我们必须问两个问题:

Coinbase 的零售交易收入来源是否可持续?

Coinbase 的其他收入流能否增长到更大的规模?

然而,有证据表明上述这两个问题的最终答案很可能都是「否」,让我们继续分析下去——

Coinbase 零售贸易收入不可持续

Coinbase 在未来三到五年内面临的主要问题是,零售客户群无法支撑公司的基本面,直到其他一些收入来源爆发。对于初级零售用户群,Coinbase 加密货币经纪业务会收取最低 1.49% 的手续费,而对于小额美元交易,有效费率甚至会高于 10%;另一方面,Coinbase Pro 最高佣金率只有 0.60%,比 Coinbase 的整体佣金率低 50%——从这个角度来看,零售用户可能会觉得自己受到「欺骗」,毕竟大家不会永远这么「无知」。

更重要的是,Coinbase 还需要面对另外三大挑战:

来自中心化交易所的挑战:Coinbase 有两个最大的竞争对手 Binance 和 FTX ,前者提供超过 600 种加密货币,子公司 Binance US 提供「超过 100 种」加密货币;FTX 提供超过 300 种加密货币,子公司 FTX US 提供「超过 20 种加密货币」。相比之下,Coinbase 有一定劣势,根据 2022 年第一季度的股东信函,Coinbase 目前支持 212 种资产托管和 166 种资产交易,或许其优势仅限于美国市场;

来自传统金融机构的挑战:一旦加密货币的监管状态在未来几年得到明确,高盛和摩根大通等传统金融巨头无疑将会进入这一领域,Coinbase 的竞争压力势必会进一步加大;

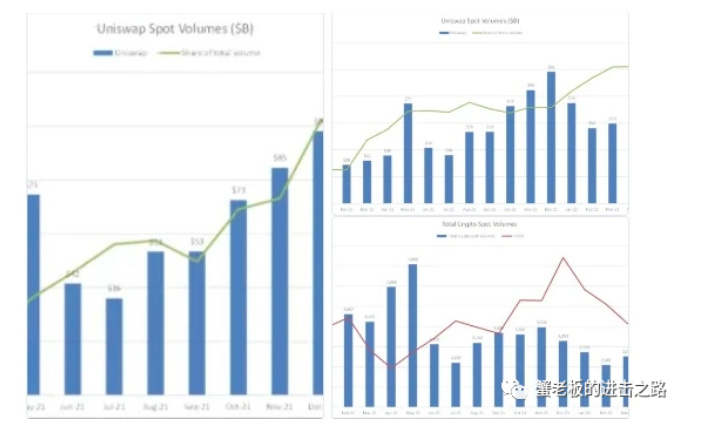

来自去中心化交易所的挑战:去中心化交易所 Uniswap 在其平台上有超过 1000 枚代币可用,交易费只有 0.3%。DEX 一直在抢夺加密交易市场份额,而且这种趋势可能会持续下去(如下图所示)。

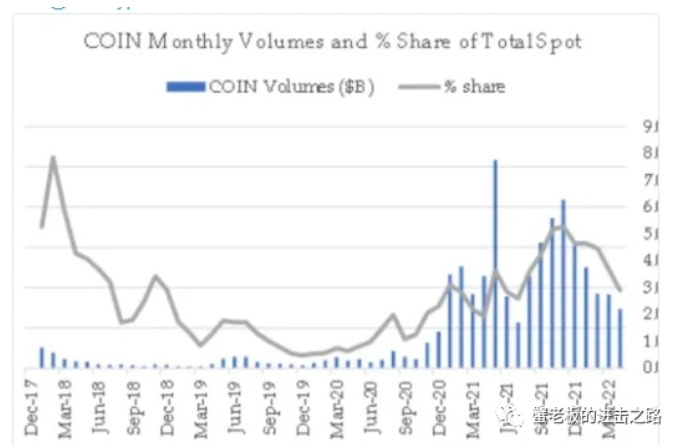

不仅如此,加密现货交易量的数据表明,Coinbase 在 2022 年的市场份额也一直在走低(如下图所示)。

事实上,加密货币交易所的竞争可能会继续加剧,最终,交易费用很可能归零,比如 Binance US 已经于今年 6 月宣布推出免佣金比特币现货交易服务,未来肯定会有更多交易所跟进并从 Coinbase 利润丰厚的零售交易业务中分一杯羹。

Coinbase 的收入流来源极不平衡

Coinbase 的收入流来源「偏科」较为严重,想用其他收入取代其核心零售交易业务收入几乎不可能。

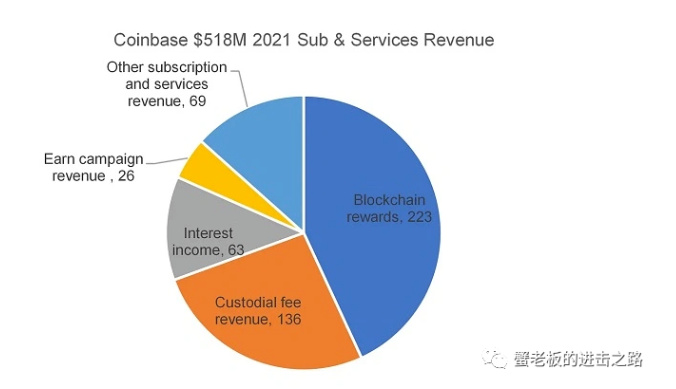

2021 年,Coinbase 7% 的收入来自于所谓的「订阅和服务收入」,分为五个独立的部分:区块链奖励收入、托管费收入、利息收入、佣金赚取活动收入和其他收入,如下图所示:

接下来,让我们按照最乐观的假设状况来估算一下这些收入流来源未来前景——

区块链奖励收入:这个收入来源是 Coinbase 从运行验证者(主要是以太坊)获得的质押奖励。假设到下一个周期,以太坊可以达到 1 万亿美元上限并以 30% 的质押率产生 5% 的质押收益率,相当于每年质押 150 亿美元的可寻址市值,倘若 Coinbase 可以一直保持当前 14% 的网络市场份额,那么相当于可以获得约 20 亿美元的区块奖励收入。

托管费收入:Coinbase 会向其客户收取托管加密资产的费用。2021 年,Coinbase 托管的加密资产价值达到 2340 亿美元并从中赚取了 1.36 亿美元的托管费收入,这意味着期托管费率约为 0.06%。假设下一个周期总加密市值达到 10 万亿美元,同时 Coinbase 保持当前托管资产的市场份额,那么其托管收入将增长 6.25 倍达到 8.5 亿美元。

利息收入:Coinbase 会从通过平台托管客户的法定基金赚取的利息收入中获得分成,假设这个收入项目随着托管费收入的增长而增长,大约可以获得约 4 亿美元的收入。

佣金赚取活动收入:对于参与特定区块链协议教育内容的客户,Coinbase 会从他们赚取的加密货币中抽取佣金,预计下一周期可以获得约 1 亿美元的收入。

其他订阅和服务收入:这笔收入主要来自加密基础设施平台 Coinbase Cloud ,假设这一收入来源能在下一个周期增长 10 倍,预计 Coinbase 可以获得 6.9 亿美元收入。

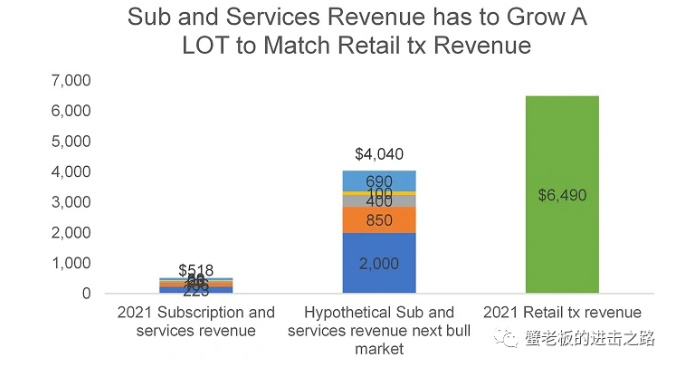

综上,你会发现即便在最乐观情况下,Coinbase 可以获得总计约 40 亿美元的订阅和服务收入,远低于 Coinbase 在 2021 年获得的 65 亿美元零售交易收入,而且我们还没有考虑 Coinbase 需要面临来自 Binance 和 FTX 日益残酷的市场竞争。

Coinbase 的其他问题

Coinbase 当前还有其他三个比较棘手的问题:

人员过于臃肿。目前,Coinbase 拥有超过 6,000 名全职员工,仅次于拥有 8,000 多名员工的 Binance(但 Coinbase 的现货交易量大约只有 Binance 的 10%),远高于约有 600 名员工的 FTX。

没有衍生品业务。现阶段,FTX 正在努力推动美国商品期货交易委员会明确加密衍生品业务监管举措,只要给出明确监管,Coinbase 应该会进入这一领域,但势必会落后于主导当前市场的 Binance 和 FTX

投入巨资的 NFT 市场完全失败。据 Dune Analytics 数据显示,自 4 月 20 日推出以来,Coinbase NFT 截至七月初的交易量仅有 290 万美元,而 NFT 市场 OpenSea 同期交易额已超过 59 亿美元,LooksRare 的交易额超过 23 亿美元。

结语

总体来看,几乎可以肯定,Coinbase 的核心零售交易业务非常赚钱但却不可持续,从长远来看,这种收入流可能会逐渐减少,最终归零。另一方面,Coinbase 的订阅和服务业务短期内不太可能取代零售交易收入。更糟糕的是,Coinbase 试图在零售交易之外拓展业务效果并不好,最明显的就是其 NFT 市场。

通过对 Coinbase 业务的清醒分析表明,该公司在未来三到五年内面临着高度不确定和不利的基本路径,因此不太可能在短期内再次取得成功,甚至可能永远不会。

希望这篇文章对大家有一定的帮助。