跨链DeFi是跨各个区块链生态的金融应用,其数据和通证可以在不同区块链之间自由流通。

Web3生态已经开启多链(multi-chain)时代,在数百条区块链、L2以及应用链之间形成了繁荣的去中心化应用经济。虽然这些丰富的链上生态推动信任最小化成为了新的行业标准,但同时也将资产和应用分散在了各个孤立的网络中。

跨链DeFi是去中心化金融的一种新范式,底层是利用跨链互操作性实现跨链应用,使让消息和通证在各个网络之间自由流通

本文将简要介绍跨链DeFi及其运行机制,并探讨Chainlink CCIP将如何推动跨链创新的浪潮。

什么是跨链?

我们先简单解释一下为什么跨链互操作性协议是DeFi和区块链经济中最缺失的环节。区块链本身无法与外部系统交互,因此区块链无法与其他链或Web2基础设施通信。而如今区块链数目庞大,已经部署的区块链就达数百条,未来这个数字还会不断增长。因此,让这些链上环境实现互操作性就显得意义重大。

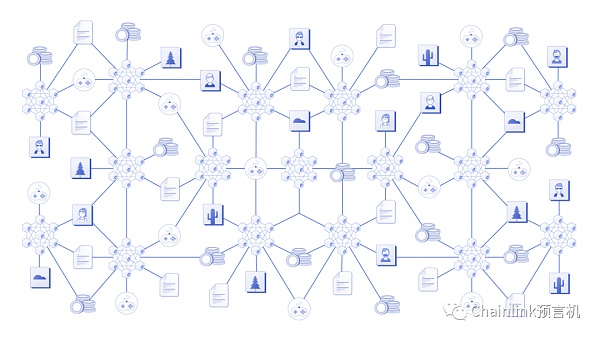

跨链互操作性协议是保障数据和通证在各个区块链之间自由流通的关键基础设施。跨链互操作性可以提升Web3生态的集成性,并增强现有Web2基础设施和Web3经济之间的连通性。

如果不能实现跨链互操作性,每条区块链都会变成孤岛,无法互相分享资源或信息,其中也包括资产、应用和市场流动性。跨链技术可以连通这一座座孤岛,为应用实现互操作性,并将分散在各个网络中的流动性整合起来。

DeFi的瓶颈

DeFi拥有巨大的潜力,基于加密技术打造一个不存在利益冲突的金融系统。然而,没有稳健的跨链连接性和互操作性,这个愿景将难以实现。DeFi要实现跨链需面临的关键挑战如下:

流动性受限:

流动性对于DeFi协议来说至关重要。如果各个区块链网络中的流动性池相互孤立,那么生态就会被割裂,流动性将被锁定在各自的池子里无法联动。DeFi最大的潜力就是基于同质化通证和非同质化通证等标准创建统一的流动性池。如果无法实现跨链互操作性,流动性就会被限制在各自的平台上,市场将成为一座座孤岛,创新也会因此而受阻。

资产被孤立:

区块链本质上无法与外部环境通信,这意味着一条链上的资产无法与另一条链上的资产交互。这将导致生态割裂,DeFi无法被大规模采用,而且也无法打造出原生可组合的金融应用。在多链格局下,应用的流动性(如:自动做市商AMM)会分散在各个区块链环境中。由于每条区块链上部署的应用都只能分到一部分流动性,因此交易者不得不承受更大的交易滑点,而应用的交易费用收入也会降低。

资金效率降低:

资金被限制在各自的资金池里,这意味着资金只能抓住一条链上的机会,而非所有网络中的机会。因此市场效率会降低,而这也会阻碍DeFi应用的发展和采用。

无法扩展:

由于应用被分散在各个区块链环境中,整个生态的可扩展性也因此而受限。

跨链DeFi的运作机制

要打造跨链智能合约,就必须能够在各个链上环境之间安全地传输数据、通证和消息。跨链智能合约在不同区块链上分别部署多个智能合约,而且链与链之间可以进行通信,这些智能合约集合在一起组成了一个统一的应用。

跨链智能合约是一个新兴的创新领域,可以通过各种方案来实现。在最底层,跨链智能合约可以让开发者将应用分解成多个模块,并将各个模块部署在不同的网络中,以执行不同的任务。同时,这些模块会一直保持同步,并共同支持某一个具体的应用场景。这种模块化的思路让开发者可以充分利用各个区块链的优点,比如可以利用安全性较高的区块链来保障应用安全,并利用吞吐量较高的区块链来实现低延时。

跨链智能合约可以让分散在各个区块链网络中的合约代码轻松实现互操作性。这样做可以统一各个链上的用户体验。因此,跨链智能合约不仅能够解决目前多链范式存在的问题,还能激活一系列全新的智能合约用例。

跨链DeFi的优势

DeFi生态如果可以实现安全的跨链互操作性,就可以比多链模式具备更多的优势。

提高流动性:

将各个区块链网络连通,资金就可以进入更大的流动性池,因此流动性得以提高。一旦实现跨链,资金就不会再受限于某一个网络。这将缩小流动性缺口,提高市场效率并降低交易滑点。

提高资金效率:

资产可以轻松跨链,这意味着资金利用率将提高。而且资金也可以进入更多协议和应用中获利。

提高抗攻击性:

由于资源和资产都分散在各个网络,因此单点故障或有目标攻击的风险会降低。

提升用户体验:

由于应用被分散在各个区块链环境中,整个生态的可扩展性也因此而受限。

跨链DeFi应用的类型

借贷

跨链去中心化货币市场的用户可以将抵押资产存入一条区块链上的借贷市场,然后在另一条区块链上的市场中借入其他资产。用户可以将抵押资产放在更加安全的区块链上,同时在吞吐量更高的区块链上借入通证资产,并将资产放到这条链上的应用中产生收益。

跨链货币市场还可以统一各个市场的收益率,因此创建出更高级的对冲工具,并为低流动性货币市场中的贷款人降低贷款利率。用户还可以在另一条利率较低的区块链上借入通证资产,然后将资产跨链回一开始贷款的链上。

交易平台

跨链去中心化交易平台(DEX)的用户可以跨不同区块链网络的通证池搜寻流动性,因此可以解决多链模式中流动性分散的问题。这样一来,所有区块链上的流动性都会被盘活,用户可以享受到更低的交易滑点,并且每条链上的流动性提供方都可以获得更高的交易费收入。

跨链DEX的用户还可以在一条区块链上兑换另一条区块链的原生通证,无须使用包装资产或中心化交易平台。比如,用户可以用跨链智能合约将以太坊上的以太币兑换成Solana上的SOL。

权益质押

用户可以进行跨链权益质押,在一条链上质押资产,然后在另一条链上获得收益。这样做可以拓宽质押机制的覆盖范围,更好地保障区块链网络和Web3服务的安全。协议的权益质押机制可以覆盖多个区块链环境,以此吸引更多资金和用户。

收益聚合器

跨链收益聚合可以将用户资金存入各条链上的DeFi协议中。在这个模式下,用户不用手动将资产跨链,就可以获得更高的收益。跨链收益聚合器可以大幅提升多链yield farming的用户体验,用户无须手动跨链,因此可以大幅提升流动性。

Chainlink在跨链DeFi生态中的作用

为了更好地满足市场对安全可靠的跨链互操作性标准的需求,Chainlink推出了跨链互操作性协议(CCIP),在不同区块链之间无缝转移数据和通证,并与现有的Web和企业基础设施交互。CCIP的第一批合作伙伴包括Synthetix(跨链合成资产)和Aave(跨链治理),并得到了各个DeFi应用的采用,以打造创新的跨链用例并推动智能合约的采用。

Chainlink CCIP开启了跨链应用和一系列创新的智能合约用例

CCIP是最安全、可靠且易于使用的互操作性协议,可以用来打造跨链应用和服务。开发者可以使用Arbitrary Messaging(任意消息发送)功能灵活打造自己的跨链解决方案。不仅如此,CCIP还可以实现Simplified Token Transfer(简化的通证转移)功能。因此协议可以使用自己被审计过的通证池合约来跨链转移通证,不用写定制化的代码。CCIP还添加了额外的安全机制,比如可以灵活设置跨链通证的金额上限。另外,还单独设立了一个 Risk Management(即主动风控)网络,该网络负责监控所有跨链交易的有效性。

CCIP由Chainlink去中心化的预言机网络驱动,Chainlink预言机网络拥有亮眼的成绩 ,保障了数百亿美元的资产,并实现了超过8万亿美元的链上交易价值。CCIP与Chainlink已有的服务共享同一套基础架构,因此几乎不用添加新的信任假设。如果dApp已经集成了Chainlink Price Feeds,那么就没理由不选择CCIP来进行跨链交互。

CCIP有潜力将传统的单一区块链或多链应用转型成强大的跨链dApp,实现DeFi、NFT、身份解决方案以及治理等各类丰富的应用场景。

如果你也想要集成Chainlink CCIP,请查看官网产品页面。如果想要更深入了解CCIP的底层架构和代码,请查看CCIP开发者文档。